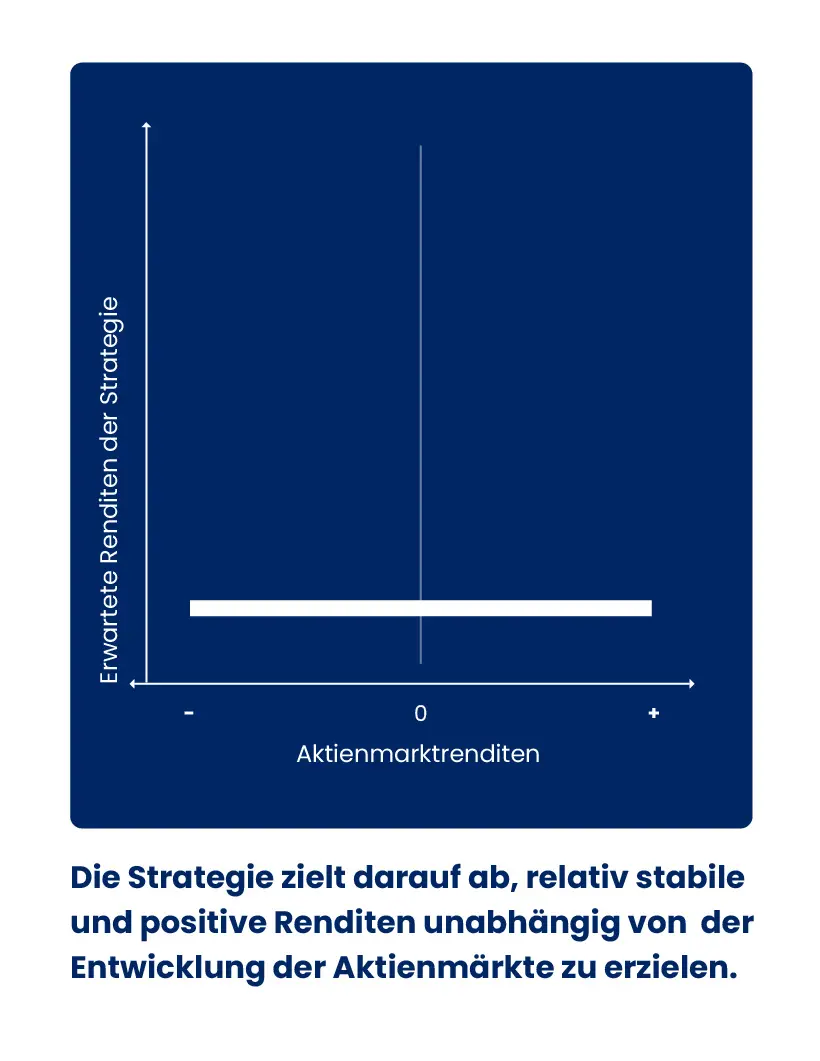

Bei marktneutralen Strategien werden sowohl Long- als auch Short-Positionen in verschiedenen Vermögenswerten eingegangen, um relative Wert- oder Preisineffizienzen auszunutzen. Diese Strategien streben eine geringe Netto-Exposure gegenüber dem Aktienmarkt sowie ein niedriges bis moderates Volatilitätsniveau an.. Wir haben zwei verschiedene Marktbereiche identifiziert, in denen wir gezielt Wertpotenziale erschließen und gleichzeitig regelmäßige Erträge anstreben:

- Marktbewegungen im Zusammenhang mit dem Wachstum passiver Investments

- Quantitatives Multi-Faktor-Investing unter Berücksichtigung eines ESG-Rahmens

Nutzen eines strukturellen Trends: Das Wachstum passiver Investments

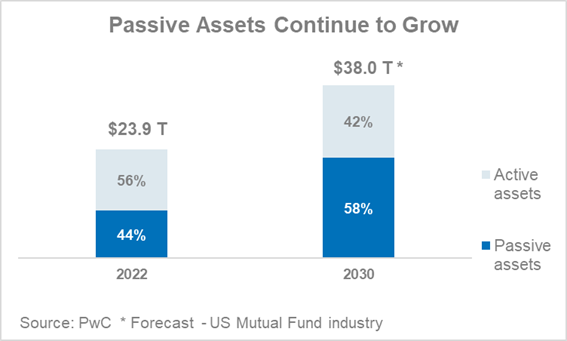

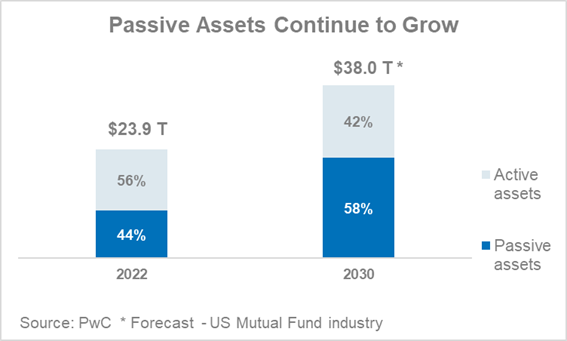

In den vergangenen Jahrzehnten wurde die Finanzbranche durch das stetige Wachstum des passiven Investierens tiefgreifend geprägt. PwC geht davon aus, dass bis zum Jahr 2030 58 % des Gesamtvermögens der US-amerikanischen Investmentfonds-/ETF-Branche auf passive Fonds entfallen könnten[1]. Die durch dieses Phänomen verursachten Preisverzerrungen können in Investitionsmöglichkeiten umgewandelt werden.

Zwei Quellen für Alpha – im Umfeld wachsender passiver Investments

Bei marktneutralen Strategien werden sowohl Long- als auch Short-Positionen in verschiedenen Vermögenswerten eingegangen, um relative Wert- oder Preisineffizienzen auszunutzen. Diese Strategien streben eine geringe Netto-Exposure gegenüber dem Aktienmarkt sowie ein niedriges bis moderates Volatilitätsniveau an.. Wir haben zwei verschiedene Marktbereiche identifiziert, in denen wir gezielt Wertpotenziale erschließen und gleichzeitig regelmäßige Erträge anstreben:

- Marktbewegungen im Zusammenhang mit dem Wachstum passiver Investments

- Quantitatives Multi-Faktor-Investing unter Berücksichtigung eines ESG-Rahmens

Nutzen eines strukturellen Trends: Das Wachstum passiver Investments

In den vergangenen Jahrzehnten wurde die Finanzbranche durch das stetige Wachstum des passiven Investierens tiefgreifend geprägt. PwC geht davon aus, dass bis zum Jahr 2030 58 % des Gesamtvermögens der US-amerikanischen Investmentfonds-/ETF-Branche auf passive Fonds entfallen könnten[1]. Die durch dieses Phänomen verursachten Preisverzerrungen können in Investitionsmöglichkeiten umgewandelt werden.

Zwei Quellen für Alpha – im Umfeld wachsender passiver Investments

Erstens führen Indexanpassungen regelmäßig zu starken Zu- und Abflüssen, die temporäre Preisverzerrungen verursachen können. Unser Investmentteam beobachtet diese Ereignisse sehr genau, um durch eine Kombination aus Long- und Short-Positionen auf börsennotierte Aktien gezielt Renditen zu generieren.Zweitens eröffnen Kapitalflüsse in passive Strategien zusätzliche Chancen, da sie Preisunterschiede zwischen Wertpapieren verstärken – je nachdem, ob diese in einem Index enthalten sind oder nicht. Unsere Experten nutzen diese Bewertungsunterschiede durch Relative-Value-Trades, um potenzielle Fehlbewertungen gezielt auszunutzen.

Quantitatives Multi-Faktor-Investing: Konsistentes Alpha durch die Verbindung von Finanz- und ESG-Analyse

Unsere marktneutrale ESG-Strategie kombiniert, Long-Positionen in fundamental soliden Unternehmen mit überzeugenden Umwelt-, Sozial- und Governance-Profilen (ESG) mit Short-Positionen in Unternehmen mit schwächeren Fundamentaldaten und niedrigen ESG-Bewertungen. Durch die gezielte Balance dieser Positionen wollen wir die Renditedifferenz zwischen den beiden Gruppen nutzen – eine Differenz, die unserer Einschätzung nach langfristig positiv ist und weitgehend unkorreliert zu traditionellen Anlageklassen verläuft. Unser systematischer Investmentprozess ermöglicht eine nahtlose Integration sowohl finanzieller als auch ESG-bezogener Kennzahlen – mit dem Ziel, nachhaltigen Mehrwert zu schaffen. Wir sind überzeugt: Dieser Ansatz ist ebenso innovativ wie überzeugend.

Während Index-Rebalancing und indexbezogene Relative-Value-Strategien in der Regel von Multi-Strategie-Fonds oder proprietären Handelshäusern umgesetzt werden, haben wir diese Ansätze in einem UCITS-Fonds mit täglicher Liquidität gebündelt.

Unsere marktneutralen Strategien weisenunterschiedliche erwartete Volatilitätsniveaus auf, um den vielfältigen Bedürfnissen der Anleger gerecht zu werden.

Aktien-Long/Short-Strategien können zur Stabilisierung der Portfolio-Performance beitragen, wenn sie mit anderen Anlageklassen wie Aktien und Anleihen kombiniert werden. Die historisch niedrige Korrelation mit den meisten traditionellen Anlageklassen - auch in Abwärtsphasen - wirken sie glättend auf die Schwankungen im Portfolio.

Darüber hinaus können sie helfen, das Gesamtrisiko des Portfolios zu reduzieren. hat eine glättende Wirkung auf die Schwankungen des Portfolios. Sie können auch zur Verringerung des Portfoliorisikos beitragen.

Zahlen sagen mehr als tausend Worte.

- 639 Millionen Euro Verwaltetes Vermögen

- 3 Risikoklasse

- 15 Anlageexperten, die sich auf diese Strategien spezialisiert haben

- 28 ESG-Experten

Erfahren Sie mehr über unsere Veröffentlichungen?

Möchten Sie mehr über unsere marktneutralen Strategien erfahren?

Hauptrisiken im Zusammenhang mit den Strategien

- Risiko von Kapitalverlusten

- Eigenkapitalrisiko

- Derivaterisiko,

- Gegenparteirisiko

- Arbitragerisiko

- Nachhaltigkeitsrisiko