Actions européennes : les marchés consolident après une forte hausse

Après avoir surperformé les autres régions pendant une longue période, les marchés européens ont sous-performé ces dernières semaines. Ce revirement a pris la forme d’une importante rotation vers les valeurs technologiques américaines au cours du mois de juin.

Les petites capitalisations surperforment les grandes capitalisations

Les marchés européens ont fait du surplace ces dernières semaines après une longue période de surperformance. Cependant, les petites capitalisations ont surperformé les « large caps ». Par ailleurs, certains investisseurs préoccupés par le niveau des valorisations au sein de l’Union européenne se sont tournés vers les valeurs technologiques américaines.

Au niveau sectoriel, les valeurs industrielles – soutenues par la vigueur des segments de l'aérospatiale et de la défense – ont mené la danse au sein des secteurs cycliques, suivies par les services financiers. En revanche, la consommation discrétionnaire a sous-performé, tandis que les matériaux ont souffert de l'impact des droits de douane.

Les secteurs défensifs tels que la santé, la consommation courante et l'énergie ont figuré parmi les moins performants. Enfin, les services aux collectivités, les technologies de l'information et les services de communication sont restés globalement stables.

Prévisions de bénéfices et valorisations

En raison d’un environnement incertain, les prévisions de croissance des bénéfices pour 2025 ont été révisées à la baisse à +2,3 %, contre +2,8 % il y a quatre semaines. Selon les estimations du consensus, la croissance des bénéfices par action sera principalement tirée par l'immobilier et la santé en 2025, avec des progressions respectives de +13 % et +9 %. En revanche, l'énergie, la consommation discrétionnaire et la consommation courante sont les seuls secteurs où une croissance négative des bénéfices se profile (respectivement -11 %, -3 % et -2 %).

Depuis la dernière réunion de notre comité actions, les multiples de valorisation européens sont restés stables, le ratio cours/bénéfice (C/B) à 12 mois s’établissant désormais à 14,7. Les technologies de l'information et l'industrie restent les secteurs les plus chers, avec des ratios C/B prévisionnels de 26,9 et 20,8, tandis que l'énergie s’avère le secteur européen le plus abordable avec un ratio de 9,6.

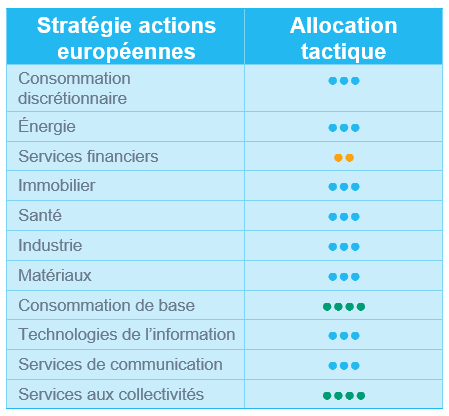

Les services aux collectivités et la consommation courante demeurent nos seules convictions positives

En attendant d’y voir plus clair sur les droits de douane, nous n'avons guère modifié notre allocation sectorielle.

Nous avons maintenu notre note positive (+1) pour les services aux collectivités (compte tenu du potentiel lié au plan d'infrastructures allemand de 500 milliards d'euros) et pour la consommation courante.

Pour rappel, nous avons récemment rétrogradé le secteur de la santé à « neutre », prenant des bénéfices sur certaines sociétés pharmaceutiques européennes qui avaient surperformé depuis le début de l'année. Nous avons également baissé les services financiers de neutre à -1 en raison de valorisations tendues, alors que nous anticipons une poursuite du cycle d’assouplissement monétaire de la BCE susceptible de peser sur les revenus nets d'intérêts des banques.

À ce stade, nous maintenons notre positionnement et ne voyons aucune raison de procéder à des changements significatifs, la prudence restant de mise.

Actions américaines : un rally tiré par les valeurs cycliques et la technologie

Grâce au recul des conflits commerciaux et à l'apaisement des tensions au Moyen-Orient, les actions américaines ont encore progressé au cours des dernières semaines. En outre, l'annonce du « Big Beautiful Bill » de Donald Trump a renforcé l'optimisme à l’égard de la croissance économique et de l'activité industrielle.

Rotation vers les secteurs cycliques

Les marchés américains ont de nouveau progressé au cours des dernières semaines, prolongeant ainsi le rebond observé en mai malgré une importante volatilité liée au contexte macroéconomique. Les investisseurs ont essentiellement tenu compte des évolutions positives sur le front géopolitique. Cette performance a été généralisée, sans différence notable entre les valeurs de croissance et les titres « value », ni entre les grandes et les petites capitalisations.

Au niveau sectoriel, on a toutefois observé une nette rotation vers les secteurs cycliques tels que l'industrie, la finance et les technologies de l'information. Ce dernier secteur est arrivé en tête, grâce aux solides performances des fabricants de semi-conducteurs et d’équipements associés.

En revanche, les secteurs défensifs ont nettement sous-performé, à l’instar de la santé, qui a continué à perdre du terrain. Déstabilisé par les incertitudes réglementaires, ce secteur a été l'un des seuls (avec l'immobilier) à afficher une performance négative au cours des dernières semaines. L'énergie est restée globalement stable malgré la récente décision de l'OPEP+ de continuer à augmenter sa production quotidienne de pétrole.

Coup d'envoi de la saison des résultats du 2è trimestre

L’arrivée des vacances d'été marque également le début d'une nouvelle série de rapports d’activité. Les investisseurs suivront de près les résultats du deuxième trimestre au cours des prochaines semaines, afin d'obtenir une meilleure visibilité sur la croissance des bénéfices au second semestre. Avant la saison des résultats, les investisseurs ont révisé leurs prévisions de bénéfices à la hausse. Ce mouvement a notamment concerné la technologie, les services de communication et les services aux collectivités, ainsi que les services financiers et la santé dans une moindre mesure.

Pour l'ensemble de l'année 2025, les investisseurs tablent sur une croissance des bénéfices de 9,6 %, un objectif qui pourrait s'avérer hors de portée dans le contexte macroéconomique actuel. Alors que la croissance attendue des bénéfices repose sur les technologies de l'information, la santé et la finance, la moindre déception serait mal accueillie compte tenu du niveau élevé des valorisations – le marché se négocie à environ 24 fois les bénéfices anticipés.

Prudence sur les produits ménagers et de soins personnels

En attendant d’y voir plus clair sur les droits de douane et les perspectives des entreprises, nous n'avons guère modifié notre allocation sectorielle. Nous demeurons confiants dans l’industrie et la technologie, tout en restant neutres vis-à-vis des autres secteurs.

Au sein de la consommation courante, nous avons toutefois légèrement ajusté notre allocation sectorielle en ramenant la note des produits ménagers et de soins personnels de +1 à neutre. La faiblesse structurelle des bénéfices et les inquiétudes concernant les volumes justifient une position plus prudente sur ce segment.

Actions émergentes : surperformance par rapport aux marchés développés

Les actions des marchés émergents ont poursuivi leur progression en juin, l'indice MSCI Emerging Markets NR© gagnant 5,7 % (en USD) et surpassant les marchés développés (+4,2 %). Au début du mois, le conflit israélo-iranien a brièvement ébranlé les marchés et poussé les prix du pétrole à la hausse, mais les marchés se sont rapidement stabilisés à la suite d'un cessez-le-feu conclu sous l'égide des États-Unis.

L'affaiblissement du dollar américain, dû au ralentissement de l'inflation et aux attentes croissantes d'une réduction des taux de la Réserve fédérale, a également soutenu les actifs émergents. La baisse des rendements des bons du Trésor américain et l'amélioration de l'appétit pour le risque ont alimenté les entrées de capitaux dans toute l'Asie et l'Amérique latine.

La Corée du Sud (+17,3 %) a mené la progression, portée par l'optimisme suscité par les réformes nationales récemment annoncées et le soutien budgétaire accordé par le nouveau président, Lee Jae-myung. Le secteur technologique coréen, en particulier les valeurs liées à l'intelligence artificielle, a bénéficié d'importants flux de capitaux étrangers. Taïwan a également enregistré de bonnes performances, soutenue par la demande continue en intelligence artificielle et semi-conducteurs.

En Amérique latine (+5,7 %), le Pérou (+7,8 %), la Colombie (+7,7 %) et le Brésil (+7,2 %) ont affiché de solides gains. L'inflation au Brésil a ralenti plus rapidement que prévu, bien que des frictions politiques soient réapparues lorsque le parlement a remis en question les initiatives budgétaires du gouvernement. Le Mexique (+2,1 %) est resté à la traîne en raison d'une situation macroéconomique et de résultats d'entreprises mitigés. La Turquie (+10,8 %) a rebondi malgré les tensions politiques, les valeurs financières bénéficiant de la baisse de l'inflation et des attentes d'un assouplissement de la politique monétaire.

Les matières premières ont enregistré des performances mitigées. Les prix du pétrole ont brièvement augmenté avant de se stabiliser, le Brent gagnant +5,8 % au cours du mois. Le platine a enregistré sa plus forte hausse mensuelle depuis plus de 20 ans, avec une augmentation de 28 %. L'or a connu une légère hausse (+0,4 %). Les métaux industriels ont également progressé, reflétant une forte demande. Le cuivre a augmenté de +7,5 %. Les rendements américains ont terminé le mois à 4,24 %.

Perspectives et moteurs des marchés

Les tensions entre Israël et l'Iran semblent s'apaiser sous l'intervention des États-Unis, malgré des épisodes de conflit et d'engagement militaire. Les prix du pétrole ont brièvement grimpé à la suite des menaces de l'Iran de bloquer le détroit d'Ormuz, mais la stabilité du marché a été rapidement rétablie.

Sur le front commercial, le consensus ne prévoit pas de nouvelle escalade des tarifs douaniers, mais les risques sous-jacents persistent. Donald Trump a affirmé qu'un accord avait été signé entre les États-Unis et la Chine, alors que son authenticité reste à vérifier.

Les tendances récentes liées au ralentissement de l'économie américaine sont de plus en plus favorables à la faiblesse du dollar. Ce contexte favorise les monnaies des pays émergents et suggère que le cycle de dépréciation du dollar pourrait se poursuivre. Toutefois, la tendance pourrait s'inverser en fonction des surprises que susciteront les décisions imprévisibles de Donald Trump.

L'adoption par le Sénat américain de la loi GENIUS marque une étape réglementaire décisive pour les « stablescoins ». Le projet de loi introduit la surveillance nécessaire pour les « stablescoins » indexées sur le dollar. Ces « stablecoins » sont une catégorie de crypto-monnaies dans laquelle la valeur de la pièce est liée à un autre actif/objectif. Simultanément, la banque centrale chinoise suit de près ces développements. Un RMB numérique pourrait prospérer au sein d'un écosystème mondial de paiements numériques plus diversifié, accélérant ainsi l'internationalisation de la devise.

Le marché coréen a atteint son plus haut niveau depuis 2021, soutenu par le programme « Value Up » du nouveau président, qui met l'accent sur la gouvernance d'entreprise et le rendement pour les actionnaires. Par ailleurs, les entreprises coréennes devraient également bénéficier de l'augmentation des investissements mondiaux dans les domaines de la défense, de l'intelligence artificielle et de l'énergie nucléaire.

Dans le domaine de l'IA, Nvidia a réalisé une autre performance remarquable. Le PDG Jensen Huang a souligné l'immense potentiel à long terme à l’alliance entre l'IA et la robotique, qu'il a décrit comme une « opportunité de plusieurs milliards de dollars ». Au sein de la zone euro, la Chine est un fer de lance en termes d’intelligence artificielle, entraînant des vagues d'investissement dans la robotique humanoïde, les véhicules autonomes et les technologies domestiques intelligentes.

Mise à jour du positionnement

Aucun changement de notation au cours du mois. Les marchés émergents bénéficient d'une conjoncture macroéconomique et d'une dynamique de marché favorables.

En outre, le sentiment de marché est désormais plus positif. Les actions mondiales sont restées sur une trajectoire haussière, alors que les récentes mesures tarifaires annoncées par Donald Trump comportaient peu d’éléments nouveaux. Dans ce contexte, les marchés émergents offrent à la fois un potentiel de reprise cyclique et une exposition à la croissance structurelle, ce qui les rend attractifs dans un environnement mondial propice à la prise de risque. En termes de valorisations, les marchés émergents sont plus intéressants que les marchés développés.

La politique monétaire constitue un autre catalyseur clé. De fait, la majorité des banques centrales des marchés émergents devraient initier un cycle d'assouplissement dans les mois à venir. Or, les statistiques montrent que les marchés émergents ont un plus grand potentiel de surperformance que les marchés développés dans ces périodes.

Régions

Chine

Les bénéfices restent sous pression, en particulier parmi les grandes entreprises technologiques chinoises. Les principaux acteurs du commerce électronique (Alibaba, JD.com, Meituan, PDD, etc.) demeurent confrontés à une faible croissance de leur chiffre d'affaires et à une concurrence de plus en plus intense, tandis que le secteur des véhicules électriques connaît une situation similaire. Dans ce contexte, le gouvernement a exprimé ses inquiétudes quant à l’impact potentiellement dévastateur d'une guerre des prix. Certains acteurs de niche tirent toutefois leur épingle du jeu, à l'instar de Xiaomi.

L’activité commerciale reste marquée par une incertitude persistante et une forte baisse des échanges avec les États-Unis. La Chine s'efforce de diversifier ses exportations hors du marché américain, une stratégie qui semble donner de bons résultats.

Le soutien des politiques publiques reste toutefois une inconnue. L'attention se tourne désormais vers la réunion des dirigeants programmée en juillet, même si les attentes sont modérées. Les investisseurs ne tablent pas sur des mesures de relance agressives ou des changements majeurs, ce qui réduit le risque de déception mais limite également la possibilité de voir émerger des catalyseurs à court terme.

Les valorisations sont raisonnables, avec un ratio cours/bénéfice prévisionnel de 11,5 à 12, une fourchette proche des moyennes de long terme. Les multiples actuels suggèrent que le pessimisme des agents économiques est déjà largement intégré dans les prix.

Corée

Nous avons abaissé à « neutre » notre opinion sur la Corée le mois dernier, car le marché a progressé de plus de 35 % en seulement trois mois et se trouve désormais en territoire de surachat. Si cette évolution reflète une dynamique solide et une amélioration du sentiment, l’ampleur de la hausse incite à la prudence à court terme. Cela dit, nous restons fondamentalement optimistes quant aux perspectives à moyen terme et pourrions décider de relever la note du pays dans les prochains mois.

Au-delà des grands conglomérats, certains segments spécifiques continuent d'afficher un fort potentiel. La défense et la construction navale restent les bénéficiaires structurels du réalignement géopolitique, tandis que les holdings réagissent positivement à l'initiative « Value-Up » du gouvernement (visant à améliorer la gouvernance d'entreprise et la rémunération des investisseurs). Les valeurs financières et certains titres de la technologie ont également progressé.

Brésil

Le Brésil a surperformé aussi bien la région latino-américaine que les marchés émergents dans leur ensemble au cours du mois écoulé. L'inflation a reflué plus rapidement que prévu, ce qui pourrait annoncer la fin du cycle de resserrement monétaire. Le marché est susceptible de rester vigoureux dans les mois à venir. Nous prenons néanmoins quelques bénéfices.

Secteurs

Technologie

Le secteur bénéficie d’une actualité globalement positive. Dépassant les projections des analystes, plusieurs entreprises taïwanaises ont annoncé de bonnes ventes mensuelles, notamment Elite Material (circuits imprimés), Wiwynn (serveurs de données), Quanta (serveurs de données) et Asia Vital (solutions thermiques). En Corée, SK Hynix (puces mémoires) a affiché d'excellents résultats, contrairement à Samsung Electronics et LG Electronics.