Depuis dimanche dernier (5 octobre), la France est plongée dans une nouvelle crise politique, inédite sous la Ve République. Sébastien Lecornu, premier ministre, a présenté sa démission quelques heures seulement après avoir formé son gouvernement, en raison de blocages partisans et de ses difficultés à constituer une majorité stable.

Le président de la République lui a depuis confié la mission de mener des consultations avec les différentes forces politiques afin de dégager une « plateforme d’action et de stabilité » permettant de faire voter le budget 2026 avant le 31 décembre. Depuis lors les négociations se poursuivent, le Rassemblement National ayant, pour sa part, refusé d’y participer. La probabilité de parvenir à une nouvelle coalition, même fragile, semble faible. En l’absence d’accord dans les prochains jours, une nouvelle dissolution de l’Assemblée nationale pourrait être annoncée rapidement.

Des élections législatives anticipées pourraient alors se tenir dès le mois de novembre (20 à 40 jours après la dissolution). Toutefois, les sondages n’indiquent aucune majorité claire, laissant présager une prolongation de la paralysie institutionnelle. Le risque est par conséquent élevé de ne pas parvenir à un vote du budget 2026 avant le 31 décembre. Le recours, une fois de plus, à une « loi spéciale » reconduisant les dépenses de l’Etat aux montants votés l’année précédentes semple probable, ce qui dégraderait légèrement le déficit en 2026 (+0,1 % de PIB [1]). Ces incertitudes politiques devraient également peser sur les prévisions de croissance, désormais attendues sous les 1 % fin 2025 et en 2026 [2].

Pourquoi les marchés financiers restent-ils relativement calmes face à l’incertitude politique actuelle en France ?

Une première réponse est que cette incertitude n’est pas nouvelle. Les actions et les obligations françaises portent une prime de risque plus élevée depuis la dissolution surprise de l’Assemblée nationale en juin 2024.

Du côté des actions, le CAC 40 a en effet sous-performé le DAX de 28 % et l’Ibex de 40 % depuis le 9 juin 2024 [3], date de la dissolution. Cette sous-performance ne s’explique pas uniquement par les événements politiques. La dynamique de révision bénéficiaire a été plus fortement négative pour le CAC 40 que pour les actions européennes dans leur ensemble : les bénéfices par action (BPA) du CAC 40 devraient reculer de 9 % en 2025 par rapport à 2024 La sous-performance des actions françaises reflète par conséquent davantage la mauvaise performance économique des entreprises qu’une décote liée aux évènements politiques. Ceci est en partie justifié par la faible exposition domestique (14 %) du chiffre d’affaires des entreprises du CAC 40.

La prudence reste de mise sur certaines actions comme sur les obligations souveraines francaises

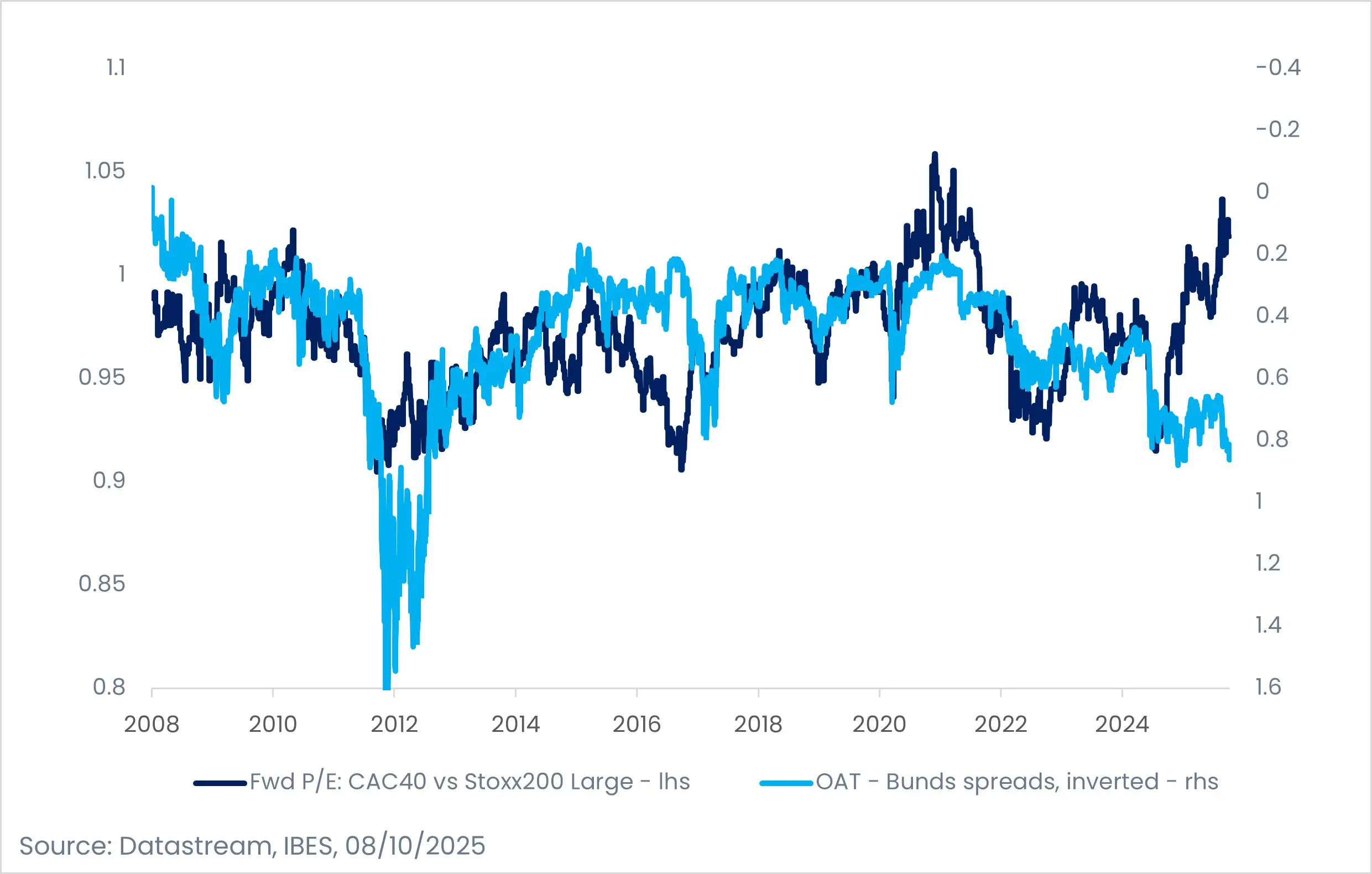

Le marché actions francais n’est cependant pas complétement à l’abri du risque politique. Les secteurs régulés (financières, services publics, télécommunications, autoroutes) et les entreprises dans lesquelles l’État est actionnaire représentent environ 36 % de l’indice. Par ailleurs, les petites et moyennes capitalisations subissent de plein fouet l’instabilité politique actuelle, affichant une décote d’environ 15 % par rapport aux autres valeurs européennes La prudence s’impose donc sur certaines actions françaises, en particulier les valeurs domestiques et les secteurs les plus corrélés aux spreads OAT-BUND. C’est le cas notamment du secteur financier, de la construction, des utilities, les plus sensibles aux mouvements sur le spread de la dette française. Les banques, notamment, pâtissent du coût plus élevé de leurs fonds propres tant que l’incertitude perdure. A l’inverse, une réduction de ces incertitudes pourrait profiter à ces valeurs aujourd’hui pénalisées.

Sur le marché obligataire, les obligations souveraines françaises (OAT) ont vu leur spread contre Bund s’élargir vers 85-90 points de base, proche des plus hauts récents [7]. La prime de risque intégrée depuis juin 2024 ne s’est pas normalisée. Un élargissement supplémentaire pourrait se produire en cas de dérive fiscale ou, scénario peu probable, de démission d’Emmanuel Macron.

Valorisations relatives - Actions et obligations françaises

Dans quelle mesure l’action de la Banque centrale européenne (BCE) limite-t-elle le risque français ? Nous n’attendons pas d’impact sur les taux directeurs, la BCE reste guidée par l’inflation et la croissance, et non par les risques nationaux. En cas d’écartement marqué des spreads français, les mécanismes de soutien de la BCE (TPI/OMT, MES) n’interviendraient qu’en dernier recours, avec retard et sous fortes conditions d’austérité, rendant l’aide récessive et difficile à appliquer. Fidèle à sa tradition de réactivité limitée (hors ère Draghi), la BCE n’agirait qu’après coup, uniquement en cas de risque systémique pour la zone euro.

La valeur de l’Euro est également dépendante de la situation française. Alors que le shutdown américain prive les investisseurs des dernières publications économiques américaines, l’euro s’est affaibli par rapport au dollar. Entre brouillard américain et faible visibilité européenne, le taux de change EUR/USD s’inscrit en repli.

Conclusion

Les marchés semblent aujourd’hui faire preuve d’un seuil d’acceptation de plus en plus élevé du risque politique, absorbant sans panique des épisodes qui, par le passé, auraient provoqué de fortes corrections. Le véritable déterminant de la performance des actions européennes résidera dans la dynamique de croissance que l’Europe saura générer en 2026,- et avant tout celle de l’Allemagne, qui devra réussir la mise en œuvre de ses plans d’investissement.

La réduction de la prime de risque sur les actifs européens pourrait constituer un levier de performance additionnel, à condition que l’Europe retrouve une visibilité politique accrue ; au plan national - avec une France stabilisée - et international, en affirmant une position unie et crédible face aux grandes puissances mondiales.

[1] Source : estimations Candriam

[2] Source : estimations Candriam

[3] Source Bloomberg, Performances arrêtées au 08/10/2025. Les performances passées ne préjugent pas des résultats futurs.

[4] Source : LSEG Datastream, 08/10/2025

[5] Source LSEG Datastream, 08/10/2025

[6] Source: LSEG Datastream, 08/10/2025

[7] Source: Bloomberg, 08/10/2025