La scorsa settimana in sintesi

- Il FOMC ha mantenuto i tassi invariati al 5,25%-5,5%. I membri della Fed prevedono ora un taglio dei tassi di 75 pb nel corso del 2024, con il presidente Jerome Powell che ha adottato un atteggiamento accomodante.

- In Europa, la BCE ha mantenuto invariato il tasso di riferimento al livello record del 4%, suggerendo come non abbia intenzione di operare alcun taglio in tempi brevi. Anche BoE e SNB hanno mantenuto i tassi correnti, mentre la Norges Bank ha effettuato un aumento di 25 punti base, raggiungendo così quota 4,5%.

- Nell'eurozona, le stime flash del PMI di dicembre hanno evidenziato una carenza di stime di mercato, dimostrando ulteriormente l'impasse economica in cui versa la regione.

- In Cina, le vendite al dettaglio non hanno soddisfatto le aspettative degli investitori, sebbene siano state leggermente compensate dal miglioramento della produzione industriale.

Dati ed eventi di questa settimana

- Il 2024 dovrebbe offrire una migliore visibilità agli investitori, con lo shock legato a tassi di interesse/inflazione che tenderà lentamente a svanire e le banche centrali che sfrutteranno verosimilmente lo spazio di manovra per ridurre i tassi.

- Il Giappone procede invece per proprio conto, con la BoJ che si prepara ad aumentare i tassi nel 2024.

- Con l'inizio del periodo delle festività natalizie, i dati attesi sui movimenti di mercato sono pochi. Aspettiamo la prima settimana di gennaio per conoscere i PMI e il report sull'andamento del mercato del lavoro statunitense.

- Sul fronte geopolitico, ci aspetta un anno ricco di elezioni, dato che saranno chiamati alle urne paesi che rappresentano più della metà della popolazione globale. Si comincerà con le elezioni presidenziali a Taiwan, che si terranno il 13 gennaio 2024.

Convinzioni di investimento

Scenario di base

- Ci aspettiamo un lieve rallentamento dell'attività economica statunitense nel corso del 2024 (1,9% contro il 2,5% del 2023). L'inflazione sta mostrando segnali sempre più incoraggianti (2,7% in media il prossimo anno contro l'attuale 4,1%) e le pressioni salariali sembrano finalmente allentarsi.

- La Fed conferma il nostro scenario di atterraggio morbido e l'impatto delle ultime comunicazioni (da un aumento incrementale nel 2023 a 3 tagli nel 2024 secondo il dot plot mediano) dovrebbe con buona probabilità prolungare il ciclo economico.

- L'annuncio della Fed del 13 dicembre conferma che il 2024 dovrebbe offrire una migliore visibilità, con lo shock legato a tassi di interesse/inflazione che tenderà a svanire e le banche centrali che sfrutteranno il loro margine di manovra.

- Prosegue la desincronizzazione della crescita. Nell'eurozona, la crescita rimarrà verosimilmente sottotono per la maggior parte del 2024 (0,5%), mentre la disinflazione dovrebbe accelerare (2% in media il prossimo anno contro l'attuale 5,4%). Cresce nella regione la probabilità di una lieve recessione, sebbene la BCE sembri essere un passo indietro la Fed rispetto alle tempistiche dei tagli dei tassi.

- In Cina, l'attività economica ha mostrato timidi segnali di stabilizzazione (4% di crescita del PIL atteso nel 2024), mentre l'evoluzione dei prezzi permane in territorio deflazionistico.

Rischi

- Rispetto all'outlook della crescita globale, i rischi geopolitici restano orientati al ribasso a fronte dell'evolversi della situazione. Eventuali inversioni di tendenza al rialzo nel prezzo del petrolio, nei rendimenti statunitensi e nell'USD sono le principali variabili da tenere d'occhio.

- Un rischio remoto che potrebbe manifestarsi è quello di un'inflazione più persistente del previsto, in grado di spingere le banche centrali a invertire la rotta.

- Allo stesso modo, potrebbero tornare a fare capolino rischi per la stabilità finanziaria a fronte della stretta monetaria più imponente degli ultimi quarant'anni e dell'inasprimento delle condizioni finanziarie.

- Un rischio di sottovalutazione potrebbe essere rappresentato da un'uscita precoce dalla politica monetaria restrittiva delle banche centrali.

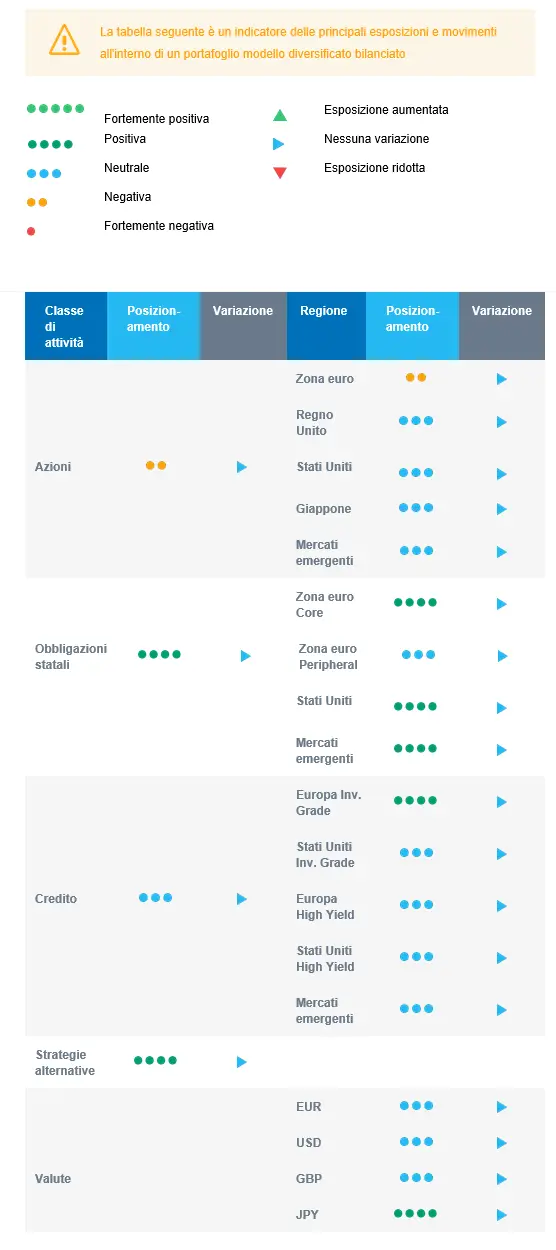

Strategia cross-asset

- La nostra asset allocation mostra una preferenza relativa per le obbligazioni rispetto alle azioni, dato che il premio per il rischio azionario risulta attualmente insufficiente e non incoraggia quindi gli investitori a riponderare questa classe di attivi.

- Abbiamo le seguenti convinzioni di investimento:

- Ci aspettiamo un rialzo limitato nel comparto azionario, ambito nel quale manteniamo attualmente un leggero sottopeso a fronte di una visione negativa rispetto alle azioni dell'eurozona e neutrale sulle altre regioni.

- Nel contesto delle azioni, ci concentriamo su tematiche specifiche. Tra esse, prediligiamo la tecnologia/l'IA e cerchiamo opportunità tra le azioni delle small e mid-cap che hanno subito forti svalutazioni nel corso dell'anno oppure nel segmento dell'energia pulita. Rimaniamo inoltre acquirenti di settori di fine ciclo, come sanità e beni di prima necessità.

- Per quanto concerne l'allocazione al reddito fisso:

- Ci concentriamo sul credito di qualità elevata come fonte di carry.

- Acquistiamo inoltre titoli di Stato europei e americani core, con l'obiettivo di beneficiare dell'aumento dei tassi d'interesse e dei rendimenti obbligazionari in un contesto di rallentamento dell'attività economica e di calo dell'inflazione.

- Rimaniamo esposti al debito dei mercati emergenti per beneficiare di un carry interessante.

- Manteniamo una posizione long sullo yen giapponese e un'esposizione ad alcune materie prime, tra cui l'oro, dato che entrambe garantiscono una buona copertura in un contesto di avversione al rischio.

- Ci aspettiamo una buona performance degli investimenti alternativi, poiché presentano un certo livello di decorrelazione rispetto agli asset tradizionali.

Il nostro posizionamento

Con le azioni diventate relativamente meno interessanti, ci concentriamo, nell'ambito di questa asset class, su tematiche specifiche e manteniamo una lunga duration sulle obbligazioni. A livello regionale, conserviamo un sottopeso sul comparto azionario dell'eurozona e restiamo neutrali rispetto a quello del Giappone, dei mercati emergenti e degli Stati Uniti. Nella componente del reddito fisso, la nostra attenzione si concentra sul credito capace di garantire carry, ovvero Investment Grade e debito emergente. In termini settoriali, anticipando un graduale calo dei rendimenti obbligazionari e data la comprovata resilienza degli utili, manteniamo una visione più costruttiva sul settore tecnologico statunitense. Oltre a questo, ci atteniamo alla nostra preferenza per il settore sanitario e per quello dei beni di prima necessità e consideriamo come le banche centrali siano giunte al termine del ciclo di rialzi, cominciando a cercare opportunità tra le azioni delle small e mid-cap che hanno subito forti svalutazioni nel corso dell'anno oppure nel segmento dell'energia pulita.