Nous restons optimistes à l’égard des actions, tout en faisant preuve de prudence à court terme : malgré la volatilité récente, l’anxiété liée aux élections, les difficultés saisonnières et la volatilité accrue du marché par rapport au premier semestre 2024, nous restons confiants quant à un atterrissage en douceur de l’économie américaine. Le début du cycle d’assouplissement monétaire aux États-Unis marque le point de départ d’une normalisation de la courbe des taux, après plus de deux ans d’inversion. La pentification à venir de la courbe des taux – via les taux courts ou les taux longs – aura également des conséquences majeures pour les investisseurs en actions.

L’attention du marché se détourne de l’inflation pour se concentrer sur la croissance

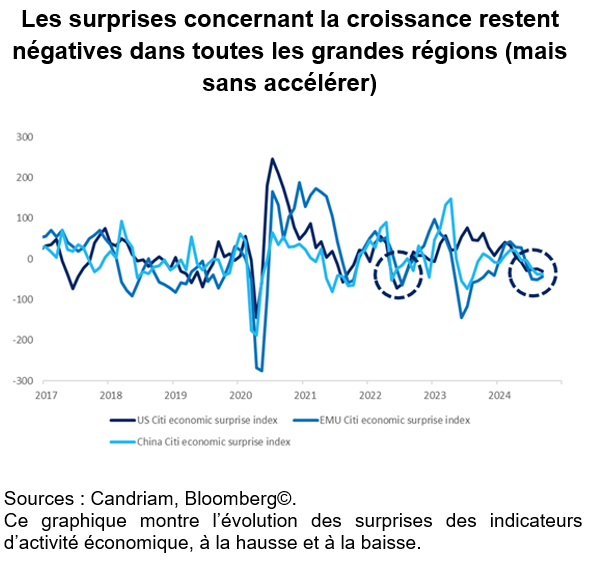

Le ralentissement synchronisé de l’activité mondiale se poursuit, mais le rythme des mauvaises surprises semble s’être stabilisé dans toutes les grandes régions. Actuellement, les marchés anticipent des baisses de taux agressives au cours de l’année à venir, alors que la Fed et la BCE assouplissent leur politique en septembre et que le contexte demeure déflationniste en Chine.

Il s’agit là encore d’un changement important dans la fixation des prix par les marchés, puisque fin avril, les marchés n’anticipaient guère qu’une seule baisse de 25 points de base du taux des fonds de la Réserve fédérale en 2024. Dans notre scénario, l’économie américaine est loin de s’essouffler. La demande intérieure privée a continué de croître à un rythme annuel de plus de 2,5 % au premier semestre 2024 et la consommation privée devrait progresser à un rythme de 3 % au cours du troisième trimestre. Les créations d’emplois ont faibli en juillet et août, mais il ne faut pas oublier que ces chiffres sont volatils.

Nous pensons que le rythme de décélération de la croissance américaine sera révélateur de l’amplitude de l’assouplissement de la Fed, d’autant plus que la croissance européenne continue de décevoir, tout comme l’activité chinoise. Nous anticipons toujours un ralentissement de la croissance économique américaine (un « atterrissage en douceur »), et pensons que le scénario d’une récession (un « atterrissage brutal ») est peu probable pour le moment.

De plus, les investisseurs sont désormais pratiquement convaincus que « l’inflation est morte » (ce qui n’est pas le cas). Notons que l’ensemble de la courbe des anticipations d’inflation aux États-Unis (jusqu’à 20 ans) est passé sous la barre des 2,15 %, un niveau inédit depuis les années de la pandémie.

En résumé, le marché ne se concentre plus sur l’inflation mais sur la croissance, et l’assouplissement monétaire s’adaptera en fonction des risques, en raison notamment de la persistance des inquiétudes géopolitiques.

Course à la Maison Blanche : une campagne hors norme

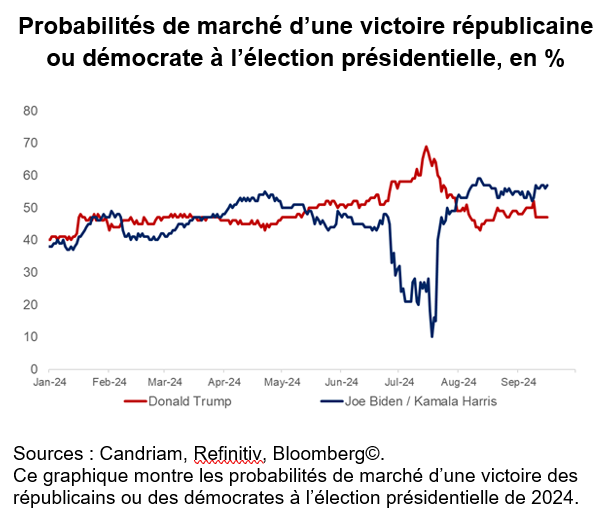

Nous assistons sans l’ombre d’un doute à l’une des campagnes présidentielles les plus spectaculaires et les plus chaotiques de l’histoire politique moderne des États-Unis. Un remplacement de dernière minute dans la campagne démocrate, deux tentatives d’assassinat dirigées contre le candidat républicain, plusieurs revirements dans les sondages électoraux...

Les probabilités de marché montrent actuellement une légère avance de la candidate démocrate dans la course à la Maison Blanche, mais un Sénat républicain, ce qui aboutirait à un gouvernement divisé. En l’état actuel des choses, le fait d’avoir un gouvernement divisé devrait avoir le moins d’impact sur les marchés, car les politiques commerciales, budgétaires et d’immigration de Donald Trump/Kamala Harris devraient être moins radicales pour être adoptées par le Congrès.

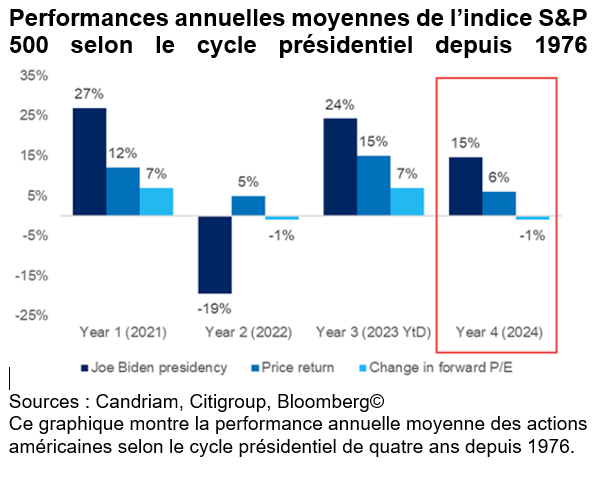

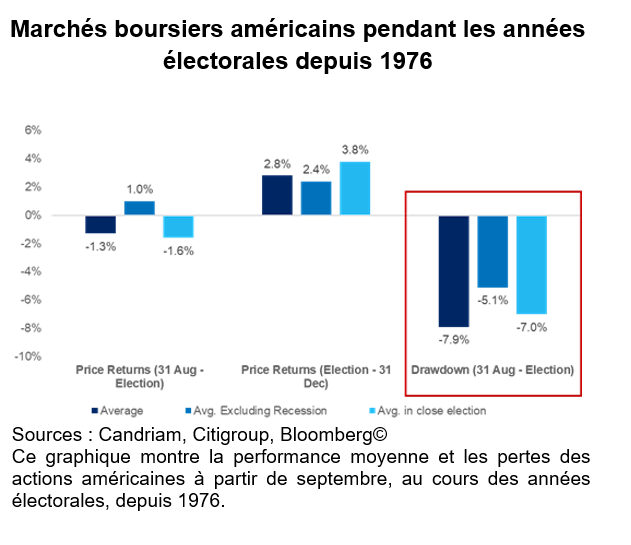

Nous observons que les performances depuis le début de l’année des marchés boursiers américains à la mi-septembre (environ +15 %) sont nettement supérieures à la moyenne de la quatrième année d’un cycle présidentiel (environ +6 %) observée au cours des cinq dernières décennies, ce qui pourrait impliquer une baisse à venir. Cette hypothèse est compatible avec le comportement moyen des marchés boursiers américains lors des années électorales, de la fin août au jour de l’élection, où la baisse moyenne s’élève à près de 8 %. La bonne nouvelle est que les investisseurs bénéficient d’une reprise moyenne en fin d’année de près de 3 %, une fois l’élection passée.

Pentification de la courbe : via les taux courts ou les taux longs ?

Si les investisseurs en actions devaient enregistrer une baisse prononcée, on peut penser que la forme de la courbe des taux serait riche en informations. La Réserve fédérale américaine ayant enfin commencé à assouplir sa politique monétaire en septembre, la courbe des taux s’est désinversée. Nous anticipons une nouvelle pentification de la courbe des taux à partir de maintenant.

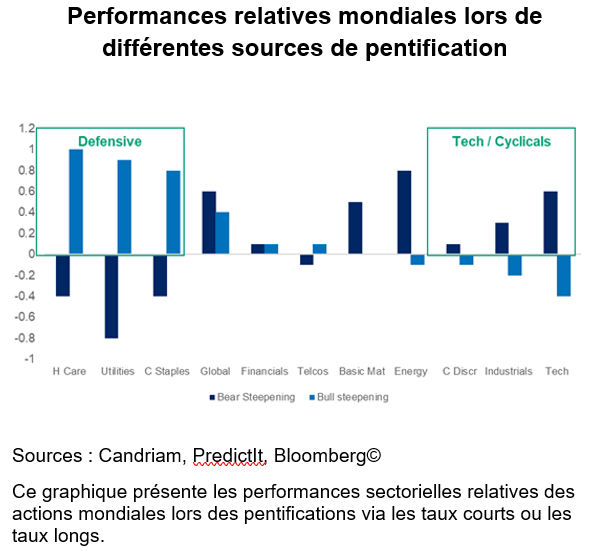

La pentification à venir de la courbe des taux – via les taux courts ou les taux longs – aura également des conséquences majeures pour les investisseurs en actions : une pentification de la courbe avec des taux courts qui baissent plus que les taux longs est plus favorable aux secteurs défensifs comme la santé, les services aux collectivités et les biens de consommation de base. Une pentification de la courbe avec une hausse plus marquée des taux longs que des taux courts est plus favorable aux secteurs technologiques et cycliques comme les matériaux de base, l’énergie et les valeurs industrielles.

Nous adoptons un positionnement un peu plus défensif sur les actions

La combinaison évoquée du renforcement des incertitudes sur la croissance et dans le domaine politique incite à la prudence à court terme, ce qui nous amène à adopter une position globalement neutre sur les actions. Nous avons réduit le risque de nos portefeuilles multi-actifs depuis la mi-juillet, tout en maintenant notre positionnement stratégique constructif sur les actions.

Par ailleurs, nous sommes plus défensifs en Europe et préférons les actions britanniques à celles de la zone euro. En termes d’allocation sectorielle, nous avons réduit tactiquement notre exposition aux méga-capitalisations américaines et au secteur de la technologie, afin de renforcer le poids du secteur de la santé pour ses qualités défensives.

Il convient de noter que nous sommes acheteurs sur l’immobilier européen, qui devrait bénéficier de la baisse des taux d’intérêt, mais que nous conservons un positionnement neutre sur les petites et moyennes capitalisations.

Notre positionnement obligataire actuel bénéficie de l’actuelle révision à la baisse du mix croissance/inflation

Concernant notre exposition aux obligations, nous avons anticipé (dans nos perspectives pour le second semestre) que la corrélation entre actions et obligations redeviendrait négative avec la normalisation de l’inflation, redonnant ainsi aux obligations sûres leur rôle de protection au sein d’un portefeuille diversifié.

Candriam House View & Convictions

Légende

-

Opinion très positive

-

Opinion positive

-

Neutre

-

Opinion negative

- Opinion très négative

- Aucun changement

- Exposition réduite

- Exposition accrue

| Positionnement (vue actuelle) | Variation | |

|---|---|---|

| Action mondiales |

|

|

| États-Unis |

|

|

| Zone euro |

|

|

| Euopre hors zone euro |

|

|

| Japon |

|

|

| Marchés émergents |

|

|

| Obligations |

|

|

| Europe |

|

|

| Europe "core" |

|

|

| Europe périphérique |

|

|

| IG Europe |

|

|

| HY Europe |

|

|

| États-Unis |

|

|

| États-Unis |

|

|

| IG États-Unis |

|

|

| HY États-Unis |

|

|

| Marchés émergents |

|

|

| Dette publique en devise forte |

|

|

| Dette publique en devise locale |

|

|

| Devises |

|

|

| EUR |

|

|

| USD |

|

|

| GBP |

|

|

| AUD/CAD/NOK |

|

|

| JPY |

|