Les temps forts de la semaine dernière

- Les anticipations d'inflation à long terme ont reculé aux États-Unis, tandis que la confiance des consommateurs a atteint son meilleur niveau depuis mi-2021.

- La confiance est également en hausse en zone euro, alors que les prévisions en matière d'emploi sont restées stables.

- L'économie britannique a connu une légère récession l'année dernière, ce qui a incité le Premier ministre, Rishi Sunak, à tenter de rassurer les électeurs avant les prochaines élections générales.

- Au Japon, les principales autorités monétaires ont laissé entendre qu’elles étaient prêtes à intervenir sur le marché des changes alors que le yen a atteint son plus bas niveau depuis 34 ans par rapport au dollar.

Et ensuite ?

- Les investisseurs surveilleront les chiffres préliminaires de l'inflation de mars en zone euro. La désinflation en cours et les surprises positives sur la croissance pourraient créer un environnement « goldilocks ».

- Les PMI du secteur manufacturier et des services permettront de mesurer le niveau d'activité des pays avancés par rapport aux pays en développement.

- Aux États-Unis, les investisseurs prendront connaissance des indices de l’ISM et scruteront particulièrement le rapport sur l'emploi.

- La réunion de la Banque centrale indienne ne devrait pas déboucher sur une baisse des taux, l’inflation demeurant proche du haut de sa fourchette cible (2 %-6 %).

Nos convictions

Scénario de base

- Soutenu par la rhétorique des banques centrales sur les baisses de taux à venir, un environnement idéal caractérisé par des surprises positives sur la croissance et négatives en matière d'inflation se répand en zone euro.

- Un atterrissage en douceur associé à une désinflation en cours aux États-Unis reste notre scénario privilégié, ce qui implique que la Fed n’est pas tenue de fournir un soutien monétaire. Nous anticipons un premier assouplissement monétaire en juin.

- 2024 devrait offrir une meilleure visibilité, avec une réduction de l’écart de croissance entre les pays et une marge de manœuvre restaurée pour la plupart des banques centrales.

- En Chine, l'activité économique a montré de fragiles signes de stabilisation, tandis que l'évolution des prix reste déflationniste.

Risques

- Au vu de l'évolution de la situation en mer Rouge et de la poursuite de la guerre en Ukraine, les risques géopolitiques qui menacent la croissance mondiale restent orientés à la baisse. Susceptibles de se retourner à la hausse, les rendements américains, les cours du pétrole et le dollar seront les principales variables à surveiller.

- Une inflation surprenant par sa persistance, qui contraindrait les banques centrales à revenir sur leur rhétorique accommodante, représente un risque supplémentaire. Mais, selon nous, il faudrait plus que les simples oscillations des données enregistrées en début d'année.

- Au-delà de l’exposition à l’immobilier commercial, des risques pour la stabilité financière pourraient réapparaître dans le sillage du resserrement monétaire le plus marqué de ces quarante dernières années.

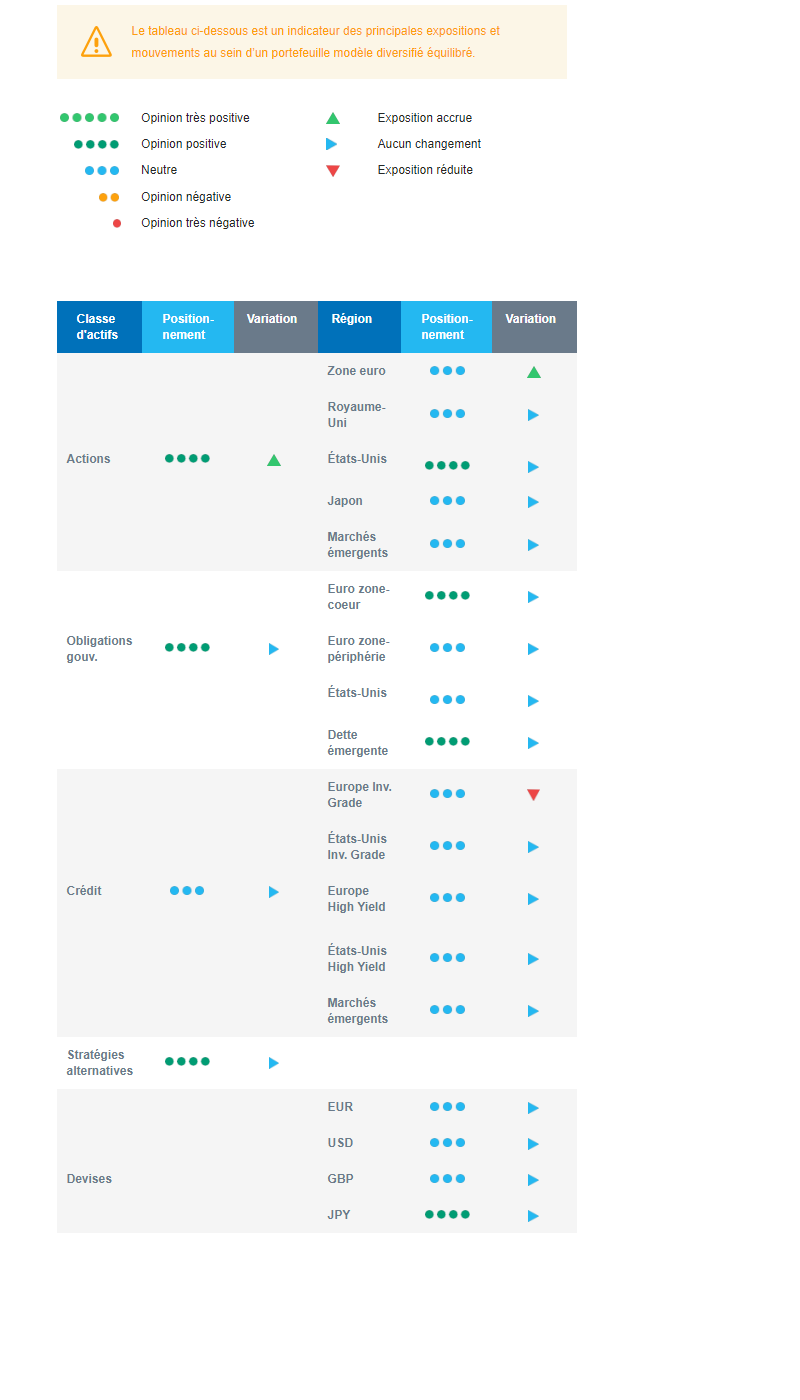

Strategie cross asset et positionnement du portefeuille

- Notre stratégie reflète de plus en plus l'évolution récente de la zone euro : les surprises économiques sont désormais positives, tandis que la confiance et les flux confirment leur redressement. Les investisseurs sont de retour, dans un contexte de primes de risque attrayantes annonçant un rattrapage des titres jusqu’ici malmenés. Nous comptons accroître le bêta et la cyclicité de la stratégie pour tirer parti de la rhétorique des banques centrales sur les baisses de taux à venir.

- Nos convictions en matière d’investissement sont les suivantes :

- Nous surpondérons légèrement les actions, les marchés de la zone euro incitant désormais à l’optimisme.

- En outre, nous restons acheteurs dans le secteur de la santé. Nous recherchons également des opportunités dans des segments délaissés des petites et moyennes capitalisations.

- Allocation obligataire :

- Nous sommes positifs vis-à-vis de la duration européenne et exploitons le portage dans un contexte d’accalmie sur le front de l'inflation.

- Nous restons exposés à la dette émergente pour bénéficier d'un portage attrayant.

- Nous conservons une position neutre sur les bons du Trésor américain et recherchons un point d’entrée plus intéressant.

- Nous avons abaissé notre opinion sur le crédit européen investment grade, préférant augmenter le bêta des actions.

- Nous détenons une position longue sur le yen et sommes exposés à des matières premières telles que l'or, qui fournissent de bonnes couvertures dans un environnement d’aversion au risque.

- Les investissements alternatifs devraient bien se comporter, car ils s’avèrent relativement décorrélés des actifs traditionnels.

Notre positionnement

Il nous semble opportun de renforcer le bêta et la cyclicité du portefeuille pour bénéficier de l’affirmation d’un environnement de type « goldilocks ». En Europe en particulier, les surprises économiques sont désormais positives, ce qui entraîne une amélioration de la confiance et des flux. Nous observons un retour des investisseurs, alors que le niveau attrayant des primes de risque devrait, dans un contexte de reprise, favoriser le rattrapage des titres à la traîne. Les réunions des banques centrales se sont avérées rassurantes en mars et les baisses de taux à venir pourraient offrir un soutien supplémentaire tout en plafonnant les rendements obligataires à long terme, ce qui justifie notre opinion positive à l’égard de la duration. Nous restons confiants dans les actions américaines et sommes neutres vis-à-vis de l'Europe, du Japon et des marchés émergents. Nous continuons également de tirer parti du portage par le biais de la dette émergente.