Les temps forts de la semaine dernière

- Aux États-Unis, le marché du travail ralentit quelque peu. Le taux de chômage a baissé tandis que les salaires augmentaient, de sorte qu’un nouveau tour de vis de la Fed ce mois-ci semble acquis.

- En zone euro, les anticipations d'inflation des consommateurs reculent, mais restent robustes, ce qui annonce une hausse des taux de la BCE en juillet.

- La forte réévaluation des décisions de politique monétaire attendues au début du troisième trimestre a entraîné une hausse de la volatilité des obligations et une baisse des marchés boursiers mondiaux.

- Les ventes de véhicules électriques en Chine ont bénéficié d’importants rabais accordés par 15 constructeurs automobiles pour soutenir la demande.

Et ensuite ?

- Les chiffres de l'inflation seront au centre des préoccupations aux États-Unis, dans certains pays membres de la zone euro et en Chine. Aux États-Unis, le consensus table sur une forte baisse de l'IPC global, qui pourrait approcher 3 % en glissement annuel.

- Les indicateurs de la production industrielle en Europe et dans certains pays émergents refléteront la compétitivité internationale des acteurs et leur capacité à surmonter le ralentissement du secteur manufacturier.

- Le Royaume-Uni publiera des données sur le marché du travail (dont les salaires moyens), le PIB et la balance commerciale, dans un contexte d’inflation persistante et de transmission lente de la politique monétaire.

- La saison des résultats du deuxième trimestre 2023 débutera avec les grandes banques américaines. Sur la scène géopolitique, le sommet de l'OTAN de Vilnius étudiera la demande d’adhésion de l'Ukraine.

Nos convictions

Scénario de base

- Pour le second semestre 2023, nous anticipons un environnement de marché moins favorable qu'au premier semestre, où la résistance des marchés financiers a reflété un équilibre croissance/inflation rassurant par rapport aux estimations de début d’année du consensus.

- Au mois de juin, les banques centrales d'Australie, du Canada, d'Angleterre, de Norvège, de la zone euro et des États-Unis ont durci leur politique par le biais de hausses de taux et de discours plus agressifs.

- Le ralentissement se poursuit et les banques centrales demeurent agressives, alors même que le cycle de resserrement monétaire en cours est sans précédent dans l'histoire récente.

- Notre scénario principal table sur une croissance atone, aussi bien aux États-Unis qu’en zone euro. L'ampleur du risque de baisse des marchés dépendra du ralentissement économique qui se profile. Dans notre scénario central, les marchés devraient rester dans une fourchette étroite.

- En zone euro, l’entrée dans une phase de croissance plus faible, caractérisée par la montée des inquiétudes cycliques, est plus que jamais d’actualité dans un contexte de détérioration des indicateurs.

- Sur les marchés émergents, la réouverture de la Chine n’a pas suscité de dynamique robuste et durable. De toute évidence, il ne s'agit pas du rétablissement post-pandémie sur lequel le monde entier avait parié. Les marchés émergents dans leur ensemble devraient néanmoins voir leur croissance s'accélérer plus rapidement que celle des pays développés.

Risques

- Le resserrement monétaire le plus important des quatre dernières décennies a entraîné un durcissement significatif des conditions financières. Les risques menaçant la stabilité financière semblent s’atténuer, mais sont susceptibles de resurgir.

- Après la chute spectaculaire des surprises en matière de croissance dans toutes les grandes régions hors États-Unis, les perspectives pourraient devenir moins favorables.

- Les marchés semblent reconsidérer le « taux terminal » de plusieurs banques centrales, car la maîtrise de l'inflation demandera encore des efforts. Cet ajustement des anticipations concernant la politique monétaire implique des perspectives de croissance orientées à la baisse.

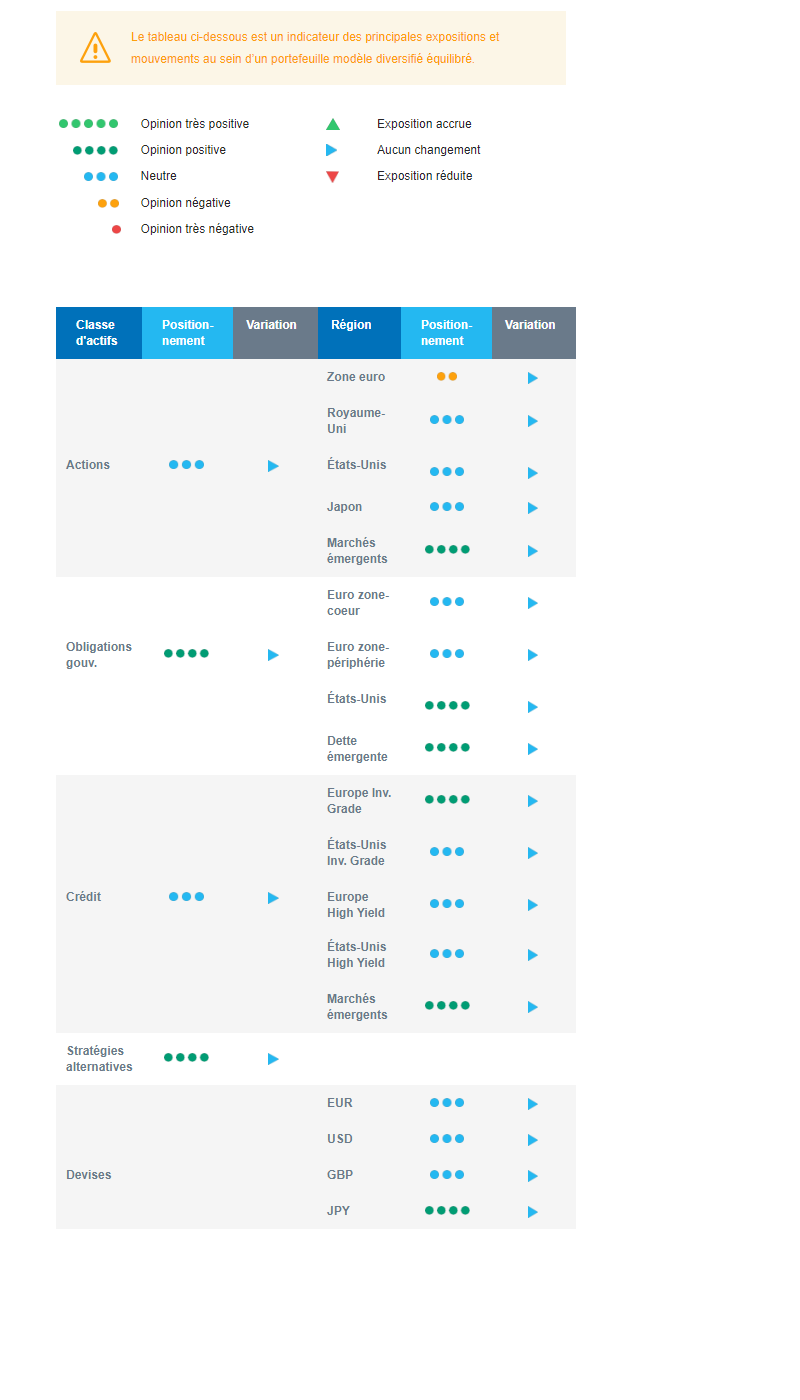

Strategie cross asset et positionnement du portefeuille

- Nous conservons une allocation neutre sur les actions, dont le potentiel de hausse paraît limité. Un scénario positif d’atterrissage en douceur semble déjà intégré dans les cours des actions, ce qui limite toute progression éventuelle. Nous ciblons le portage et maintenons une position longue de duration.

- Dans le cadre d'un positionnement neutre sur les actions, nous avons les convictions suivantes :

- En termes géographiques, nous privilégions les marchés émergents, qui bénéficieront de cycles économiques et monétaires en amélioration par rapport aux marchés développés.

- Notre positionnement sur les actions est un peu plus défensif et nous sous-pondérons les actions de la zone euro, les valorisations semblant désormais excessives.

- À ce stade du cycle, nous préférons les valeurs défensives, comme la santé et la consommation courante, aux valeurs cycliques. Le secteur de la santé devrait notamment offrir une certaine stabilité : absence d’impact négatif de la guerre en Ukraine, qualités défensives, faible dépendance à l’égard de la conjoncture, innovation et valorisations attrayantes sont autant d’atouts. La consommation courante bénéficiera de son pourvoir de fixation des prix.

- À plus long terme, nous privilégions les thèmes d'investissement associés à la transition énergétique, en raison d'un intérêt croissant pour les secteurs liés au climat et à l'économie circulaire. Nous conservons la Technologie dans nos convictions de long terme, car l'Automatisation et la Robotisation devraient poursuivre leur redressement après la baisse encourue en 2022, à un rythme toutefois moins rapide qu’au premier semestre.

- Au sein de l’allocation obligataire, nous maintenons une duration légèrement longue :

- Nous sommes positifs sur les emprunts d’État américains et européens. En particulier, la Banque d'Angleterre n’ira probablement pas aussi loin que les marchés le prévoient actuellement, tandis que la Fed ne devrait pas assouplir sa politique aussi tôt qu’anticipé par les investisseurs.

- Nous surpondérons le crédit investment grade. Il s’agit d’une forte conviction depuis début 2023, axée sur les émetteurs européens, car le portage et la duration offrent un coussin de sécurité.

- Nous sommes prudents sur le haut rendement, car le resserrement des normes de crédit devrait avoir un effet négatif, tandis que le coussin permettant d’absorber une hausse des taux de défaut a diminué ces derniers mois.

- Nous ciblons en outre les obligations émergentes, qui continuent d'offrir le portage le plus attrayant. Moins agressives, les banques centrales devraient être un facteur de soutien. Le positionnement des investisseurs reste mesuré après les sorties de fonds de 2022. Le dollar ne devrait pas se renforcer.

- Nous sommes exposés à certaines matières premières, dont l’or, et à des devises liées aux matières premières, comme le dollar canadien.

- Au sein de la stratégie de change, nous détenons une position longue sur le yen (par rapport au dollar), qui constitue une bonne couverture en cas de montée de l’aversion au risque.

- À moyen terme, les investissements alternatifs devraient bien se comporter.

Notre positionnement

La stratégie globale actions est neutre et repose sur une approche de type « barbell » : nous surpondérons les marchés émergents et sous-pondérons la zone euro. Nous sommes neutres dans les autres régions. L'exposition au marché américain s'accompagne d'une stratégie de protection via des produits dérivés, car le sentiment, le positionnement et la psychologie du marché sont tendus. Les marchés reflètent de plus en plus notre scénario d'atterrissage en douceur, ce qui limite désormais le potentiel de performance. En conséquence, notre stratégie d'allocation d'actifs « fin de cycle » est axée sur les secteurs défensifs, le crédit et la duration longue.