Les temps forts de la semaine dernière

- À première vue, le rapport sur l'emploi aux États-Unis de novembre s'est avéré plutôt solide, le taux de chômage chutant de 3,9 % à 3,7 %. Mais si l'on exclut la grève dans le secteur automobile, le quatrième trimestre confirme le ralentissement du marché du travail.

- Les ministres des Finances européens se sont réunis à Bruxelles pour poursuivre leurs discussions concernant la réforme du Pacte de stabilité et de croissance ainsi que les nouvelles règles budgétaires de l'UE.

- Soulignant sa volonté de développer la coopération économique lors d'un sommet Chine-UE à Pékin, le président chinois Xi Jinping a mis en garde les représentants de l'UE contre toute velléité de « confrontation ».

- Le Bureau politique du Parti communiste chinois a annoncé son intention de stimuler la demande intérieure et de soutenir la reprise économique.

Et ensuite ?

- Plusieurs banques centrales se réuniront pour la dernière fois de l'année, notamment la Fed, la BCE, la BNS et la BoE. Leurs conférences de presse devraient permettre de préciser le calendrier du cycle d'assouplissement monétaire attendu en 2024.

- De nombreux indicateurs macroéconomiques seront publiés aux États-Unis et dans l'UE, notamment les estimations provisoires des PMI de décembre.

- La publication de la production industrielle et les ventes de détail en Chine fourniront un aperçu de la situation économique du pays et de l'ampleur potentielle des mesures de relance à venir.

- Le Venezuela et le Guyana resteront au centre de l’attention, alors que le Président Maduro, qui se rendra à Moscou avant la fin de l’année, compte s’appuyer sur le résultat favorable du récent référendum pour annexer la région riche en pétrole et en minéraux de son voisin, l'Essequibo.

Nos convictions

Scénario de base

- La désynchronisation de la croissance s’accentue. L'économie américaine est en perte de vitesse, tout comme l'inflation, ce qui justifie une pause dans le durcissement monétaire, mais le maintien des taux d'intérêt à un niveau élevé pendant une longue période.

- En termes de fondamentaux, l'Europe reste à la traîne, avec des indicateurs économiques et une inflation inférieurs aux attentes (mauvaises surprises). Ce contexte soulage toutefois la BCE, qui devrait retrouver sa capacité d'assouplissement pour faire face à toute éventualité en 2024.

- En Chine, l'activité économique et l'évolution des prix montrent de timides signes de stabilisation, tandis que le secteur immobilier peine à sortir de la crise.

- Le ton plus conciliant adopté par les banques centrales des pays développés a entraîné un recul significatif des rendements obligataires. Parallèlement, la probabilité que la Chine exporte sa déflation s'estompe progressivement.

- Depuis la réunion du FOMC de novembre, la baisse des taux réels soutient les valorisations des actions.

Risques

- Les risques qui menacent la croissance mondiale restent orientés à la baisse en raison de l'évolution du contexte géopolitique.

- Le resserrement monétaire le plus important des quatre dernières décennies a entraîné un durcissement significatif des conditions financières. Une résurgence des risques pour la stabilité financière est possible.

- La crédibilité de la Réserve fédérale est essentielle, car les anticipations de points morts d'inflation n'ont pas encore diminué, tandis que la Banque centrale européenne doit se préoccuper des pays périphériques.

- Les cours du pétrole, les rendements américains et le dollar seront les principales variables à surveiller – les pressions se sont estompées ces dernières semaines.

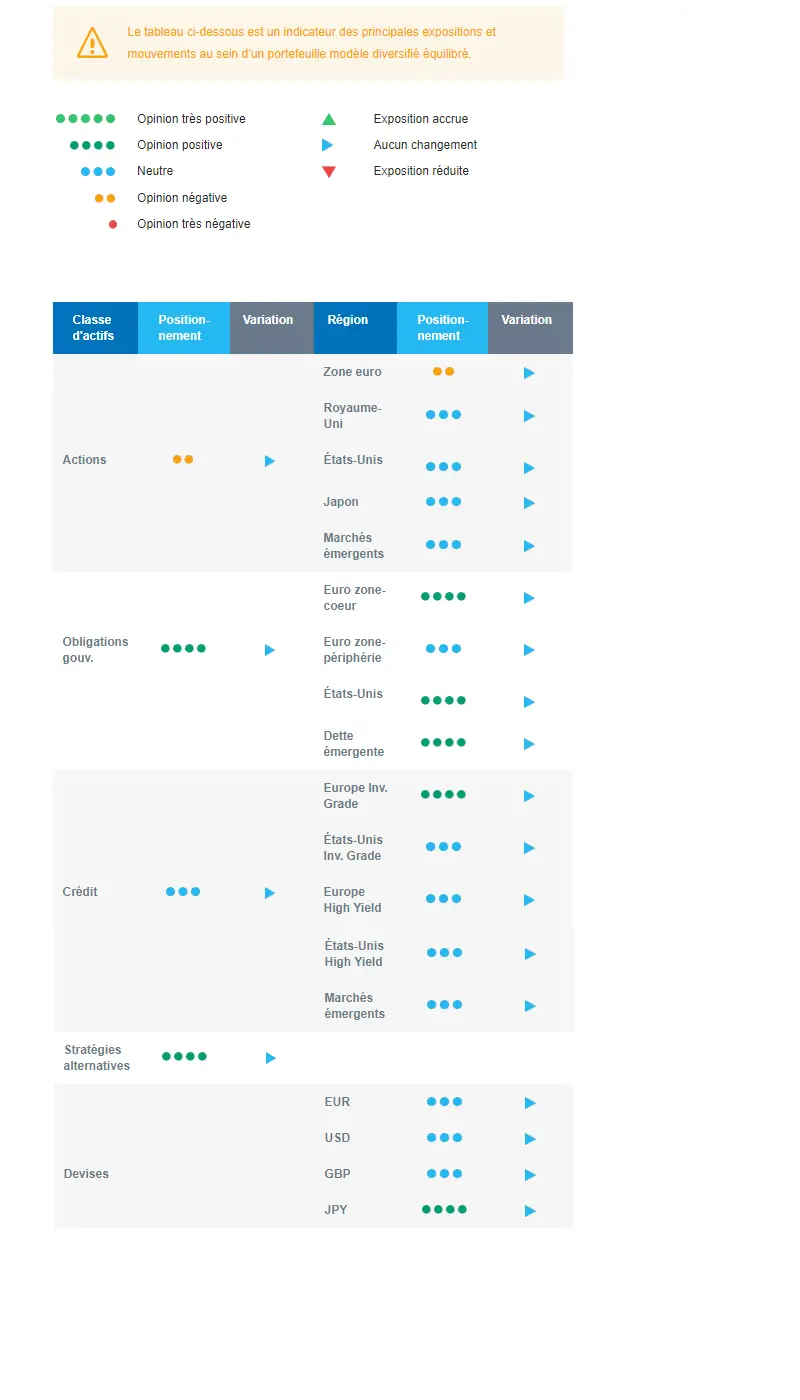

Strategie cross asset et positionnement du portefeuille

- Notre allocation d’actifs affiche une relative préférence pour les obligations par rapport aux actions, la prime de risque des actions étant actuellement insuffisante pour inciter les investisseurs à renforcer leurs positions.

- Nos convictions en matière d’investissement sont les suivantes :

- Globalement, nous sous-pondérons légèrement les actions.

- Au plan régional, nous sous-pondérons les actions de la zone euro, les chiffres du troisième trimestre ayant confirmé une légère contraction de l'activité.

- Nous sommes neutres à l'égard des États-Unis, du Japon et des marchés émergents.

- Nous privilégions toujours les secteurs en fin de cycle. Compte tenu des anticipations de recul des rendements obligataires et de la résistance avérée des bénéfices, nous sommes désormais plus optimistes à l'égard du secteur technologique américain.

- Allocation obligataire :

- Nous ciblons le crédit de haute qualité dans une optique de portage.

- Nous ciblons également les emprunts d’État américains ou du cœur de l’Europe afin d’exploiter la hausse des taux et des rendements obligataires, dans un contexte de ralentissement de l'activité et de reflux de l'inflation.

- Nous restons exposés à la dette émergente pour bénéficier d'un portage attrayant.

- Nous détenons une position longue sur le yen et sommes exposés à des matières premières telles que l'or, qui fournissent de bonnes couvertures dans un environnement d’aversion au risque.

- Les investissements alternatifs devraient bien se comporter, car ils s’avèrent relativement décorrélés des actifs traditionnels.

Notre positionnement

Nous maintenons une légère sous-pondération des actions, relativement moins attractives, et une position longue sur la duration obligataire. Sur le front des actions, nous sous-pondérons la zone euro et sommes neutres vis-à-vis du Japon, des marchés émergents et des États-Unis. Au sein de la poche obligataire, nous mettons l’accent sur le crédit générateur de portage (dette investment grade et émergente). En termes de secteurs, compte tenu des anticipations de recul des rendements obligataires et de la résistance avérée des bénéfices, nous sommes optimistes à l'égard du secteur technologique américain. Par ailleurs, nous conservons notre préférence pour la santé et la consommation courante et intégrons le fait que le cycle de resserrement monétaire touche à sa fin.