Les temps forts de la semaine dernière

- Vainqueur de la primaire républicaine du New Hampshire, Donald Trump est bien placé pour devenir le candidat du parti à l’élection présidentielle.

- À l’issue de leurs réunions, la Banque centrale européenne, la Banque du Canada et la Banque du Japon ont laissé leurs taux directeurs inchangés. Lors de sa conférence de presse, la BCE a en outre adopté un ton nettement moins agressif qu’anticipé.

- En première estimation, les indices d'activité des directeurs d'achat ont reflété une légère hausse des deux côtés de l'Atlantique.

- La saison des résultats aux États-Unis s’avère mitigée, des acteurs tels que Tesla et Intel ayant déçu, mais les données de prévisions et de sentiment restent positives.

Et ensuite ?

- Les cinq prochains jours constitueront la semaine la plus chargée de la saison des résultats, puisque 108 entreprises – dont Apple, Microsoft, Alphabet, Amazon, Meta, ExxonMobil, Mastercard et Merck – représentant 38,3 % de la capitalisation boursière du S&P 500 publieront leurs chiffres.

- Mercredi, tous les regards seront tournés vers la première réunion de l'année de la Réserve fédérale américaine. La conférence de presse qui suivra fournira des indices sur le calendrier et l'ampleur des baisses de taux à venir.

- Nous prendrons connaissance des premières estimations de croissance du PIB au quatrième trimestre en Allemagne, en Espagne et en zone euro, ainsi que du taux d'inflation de la région pour le mois de janvier.

- Cette semaine chargée se terminera par la publication des chiffres de l’emploi non agricole, du chômage et du salaire horaire moyen aux États-Unis.

Nos convictions

Scénario de base

- L'inflation a cédé du terrain et devrait rapidement passer sous la barre des 3 % aux États-Unis et en zone euro, de sorte qu’elle ne constitue plus une préoccupation majeure pour les investisseurs. Le mix croissance / inflation revient finalement en territoire « connu », même si le début d'année risque de s’avérer quelque peu chaotique.

- Un atterrissage en douceur associé à une désinflation continue aux États-Unis reste notre scénario le plus probable, ce qui implique que la Fed ne sera pas pressée de fournir un soutien monétaire. Sachant que nous n’anticipons pas d’assouplissement monétaire avant la fin du premier semestre 2024, les cours actuels restent peut-être surévalués.

- 2024 devrait offrir une meilleure visibilité, avec une réduction de l’écart de croissance entre les pays et une marge de manœuvre restaurée pour la plupart des banques centrales.

- En Chine, l'activité économique a montré de fragiles signes de stabilisation (croissance du PIB attendue à 4 % en 2024), tandis que l'évolution des prix demeure déflationniste.

Risques

- Au vu de l'évolution de la situation en mer Rouge, les risques géopolitiques qui menacent la croissance mondiale restent orientés à la baisse. Susceptibles de se retourner à la hausse, les rendements américains, les cours du pétrole et le dollar seront les principales variables à surveiller.

- Une inflation surprenant par sa persistance, qui contraindrait les banques centrales à faire marche arrière, représente un risque supplémentaire.

- Une résurgence des risques pour la stabilité financière est également possible après le durcissement monétaire le plus important des quatre dernières décennies.

- Si le calendrier et les conditions d’un assouplissement demeurent incertains, on peut mentionner parmi les risques haussiers la possibilité d’une sortie plus rapide qu’anticipé des politiques monétaires restrictives.

Strategie cross asset et positionnement du portefeuille

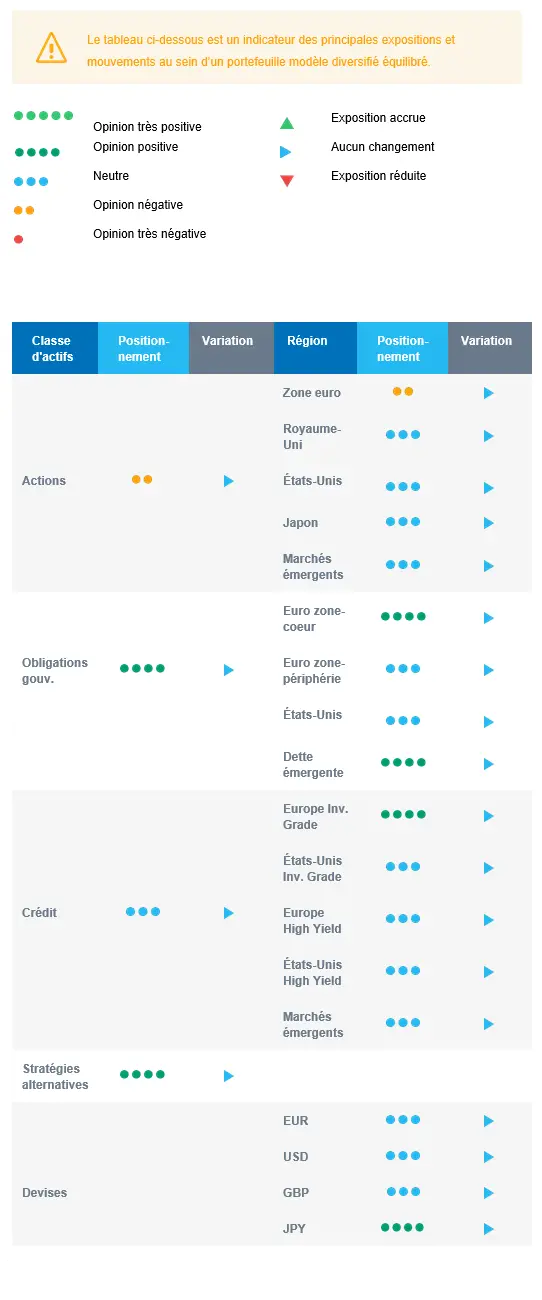

- Notre allocation d’actifs affiche une relative préférence pour les obligations par rapport aux actions, la prime de risque des actions étant actuellement insuffisante pour inciter les investisseurs à renforcer leurs positions.

- Nos convictions en matière d’investissement sont les suivantes :

- Nous prévoyons une hausse limitée des actions, que nous sous-pondérons légèrement en attendant un couple rendement/risque plus attrayant et une meilleure visibilité pour accroître notre exposition. Nous restons prudents vis-à-vis des actions de la zone euro et neutres à l’égard des autres régions.

- Au sein des marchés actions, nous ciblons certains thèmes spécifiques. Parmi ceux-ci, nous privilégions la technologie et l'intelligence artificielle, tout en recherchant des opportunités dans des segments récemment délaissés, tels que les petites et moyennes capitalisations ou les énergies propres. Nous restons également acheteurs de secteurs en fin de cycle, comme la santé et les biens de consommation courante.

- Allocation obligataire :

- Nous ciblons le crédit de haute qualité dans une optique de portage.

- Nous ciblons également les emprunts d’État du cœur de l’Europe afin d’exploiter l’effet de portage, dans un contexte de ralentissement de l'activité et de reflux de l'inflation.

- Nous restons exposés à la dette émergente pour bénéficier d'un portage attrayant.

- Nous conservons une position longue sur le yen (après une prise de profits partielle) et sommes exposés à des matières premières telles que l'or, qui fournissent de bonnes couvertures en période d’aversion au risque.

- Les investissements alternatifs devraient bien se comporter, car ils s’avèrent relativement décorrélés des actifs traditionnels.

Notre positionnement

Notre stratégie tient compte de plusieurs évolutions : le sentiment est devenu haussier, les déséquilibres se sont accrus et les marchés financiers doutent désormais d’une baisse des taux de la Fed dès le mois de mars. Les actions devenant relativement moins attrayantes, nous nous limitons à certains thèmes spécifiques au sein de cette classe d'actifs. En termes sectoriels, nous privilégions la technologie, la santé et la consommation courante. Au niveau régional, nous sous-pondérons les actions de la zone euro et restons neutres vis-à-vis du Japon, des marchés émergents et des États-Unis. En ce qui concerne la duration obligataire, nous maintenons une position longue en Europe et une position neutre aux États-Unis. Nous nous concentrons également sur le crédit de portage, via la dette investment grade et la dette émergente.