Le MSCI World (indice des pays développés) a touché un plus haut historique mi-juillet après une hausse quasi ininterrompue de 33 % depuis le point bas de fin octobre 2023. Seule une correction d’environ 5 % au mois d’avril 2024 a permis à certains investisseurs réactifs de sauter dans le train en marche s’ils ne l’avaient pas fait depuis le dernier trimestre de l’an dernier. Peut-on envisager sereinement les mois d’été après un tel parcours ? Alors que les marchés financiers ont semblé balayer très rapidement les différents obstacles sur leur chemin, quel événement pourrait les faire finalement trébucher ?

Une hausse des marchés financiers toujours plus sélective

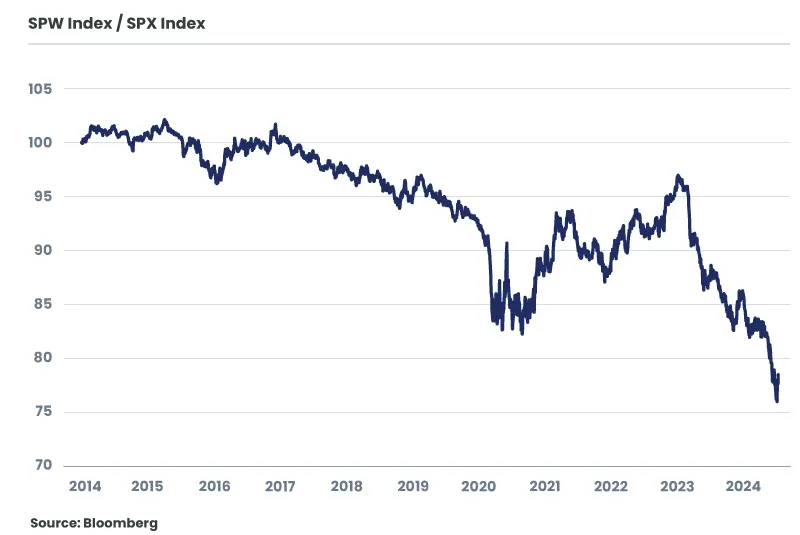

La hausse des actifs risqués a été généralisée depuis le dernier trimestre de l’an dernier pour les actions, le crédit (resserrement fort des spreads), les matières premières (+33 % pour l’or, +18 % pour le cuivre) … La sélectivité reste néanmoins le mot d’ordre depuis le deuxième trimestre 2024 après une première phase de hausse un peu plus indifférenciée. Le marché américain a une fois de plus affirmé son leadership autour de quelques valeurs : les cinq premières capitalisations représentent aujourd’hui un quart de l’indice S&P 500 et ont majoritairement contribué à la hausse depuis le début de l’année. L’indice américain équipondéré n’a pas suivi exactement la même trajectoire, il a touché son point haut le 28 mars 2024. Les autres grandes régions n’affichent pas non plus de nouveaux records : le marché européen (indice Eurostoxx 50) évolue horizontalement depuis la même date, et l’indice actions des pays émergents reste plus de 20 % en dessous de son niveau de février 2021… seul le marché japonais affiche des performances comparables à celles du S&P500 (+35 % depuis le 1er novembre 2023) en devises locales mais au prix d’une dépréciation de plus de 10 % du Yen contre le dollar depuis le début de l’année.

L’évolution des marchés financiers est restée ainsi connectée à l’évolution des fondamentaux. Le rebond de fin 2023, début 2024 était lié à la forte révision en hausse de la croissance américaine alors que la désinflation se poursuivait au rythme attendu. Cette dynamique a été renforcée par la forte croissance attendue pour les sociétés directement bénéficiaires des investissements en IA. A partir du deuxième trimestre, le ralentissement de la croissance américaine a provoqué une déconnexion importante entre l’indice américain équipondéré (évolution latérale) tandis que quelques « Megacap » ont entrainé le S&P500 vers de nouveaux sommets. De même les déceptions récurrentes sur l’évolution de la croissance chinoise se sont reflétées dans le parcours boursier chaotique des indices actions chinois et émergent. Du côté de l’Europe, l’absence de redressement convaincant de l’activité en Allemagne et en France a interrompu la dynamique haussière des indices actions dès le deuxième trimestre 2024.

Quels sont les défis à relever cet été ?

La sélectivité est donc devenue plus forte au deuxième trimestre 2024, mais les marchés financiers sont restés relativement résilients dans leur ensemble, digérant très vite quelques épisodes de stress en avril et en juin après les élections européennes. La volatilité est ainsi revenue sur des niveaux bas (indice V2X de volatilité du marché européen à 14).

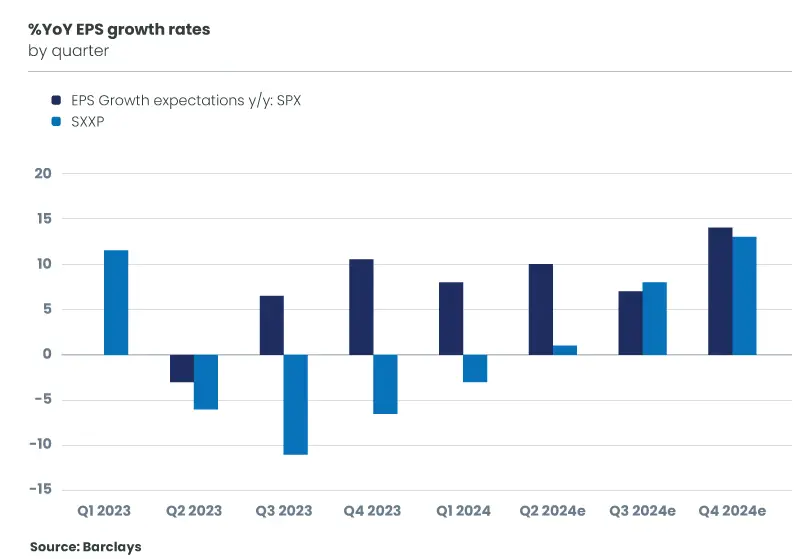

La publication des résultats des entreprises pour le second trimestre constituera le prochain obstacle à franchir. Aux Etats-Unis la croissance devrait être ce trimestre en progression de 10 % par rapport à 2023 (contre +7 % au premier trimestre), mais semble atteignable, les indications des sociétés n’ayant pas donné lieu des révisions négatives. L’enjeu pour le marché américain est celui d’un possible élargissement de la base de croissance des résultats des entreprises : la croissance des résultats des « Magnificent 7 » devrait ralentir, et celle des 493 autres valeurs progresser dès ce trimestre. La barre est également un peu plus haute pour le second semestre avec une croissance à 2 chiffres des résultats des entreprises attendue, tandis que l’activité ralentit. En Europe, les attentes sont plus modestes avec +1 % de croissance attendue pour ce trimestre, les indications des sociétés pour le reste de l’année seront là aussi déterminantes (croissance plus forte attendue au second semestre). Les valorisations laissent de manière générale peu de place à de fortes déceptions, et comme au premier trimestre être au-dessus ou en-dessous des attentes devrait entrainer une importante dispersion des performances (par valeur et secteur d’activité).

Le principal enjeu reste celui d’un « atterrissage en douceur » réussi aux Etats-Unis.

La probabilité de plus en plus forte de l’élection de Donald Trump en novembre prochain réduit en un sens l’incertitude pour les investisseurs mais elle laisse les marchés financiers pris dans des forces contraires : ralentissement marqué de la croissance et décélération de l’inflation en cours… quand la politique de Trump est jugée plutôt inflationniste et stimulante pour la croissance. Ceci risque de compliquer la tâche de la banque centrale américaine pour maintenir le bon équilibre…

Les 4 baisses de taux anticipées par le consensus et attendues en 2025 ne sont-elles pas trop ambitieuses ? L’évolution de la courbe de taux continuera probablement à être impactée par les changements d’anticipation à la fois sur les taux courts et les taux longs. De même les petites et moyennes capitalisations semblent bénéficier d’un effet favorable « Trump » (stimulation, protectionnisme) mais jusqu’où cela peut-il fonctionner si les taux se tendent à nouveau ? Par ailleurs le dollar va-t-il progresser si la Fed baisse moins ses taux qu’attendu ou s’affaiblir comme le nécessiterait une politique mercantiliste ? Les megacap du secteur technologique vont-elles être impactées par cette élection ? Certaines grandes figures du secteur viennent clairement en soutien au candidat Trump, mais Facebook, Apple, Google avaient un passif avec D. Trump lors de son premier mandat.

Les questions restent par conséquent nombreuses et pourraient entrainer rotations et volatilité accrue au cours des mois à venir.

Et pour l’Europe ?...

La zone Euro semble une fois de plus être dans une position délicate, pénalisée par la faiblesse de la croissance chinoise, la situation politique incertaine en France et les risques protectionnistes américains. Le redressement très progressif de l’activité attendu pourrait être remis en cause par les évolutions politiques au second semestre, alors que la région reste trop proche du niveau de stagnation.

Le Royaume-Uni apparait en revanche comme une région attractive, bénéficiant d’une plus faible valorisation. L’évolution de la situation politique contraste favorablement avec celle de la zone Euro pour la première fois depuis le Brexit. Les surprises économiques sont positives et la banque d’Angleterre devrait entamer son cycle de baisse de taux au mois d’aout. Sous-détenues par les investisseurs, les actions britanniques présentent un profil de diversification attractif.

Le meilleur scénario pour cet été reste par conséquent celui d’une poursuite de l’atterrissage en douceur de l’économie américaine, à condition la politique ne le fasse pas dérailler ! Ce contexte resterait favorable à une poursuite de la hausse des actions, mais probablement une fois de plus avec une préférence pour les Etats-Unis.