Les messages envoyés par la Fed concernant le relèvement de ses taux d’intérêt et la réduction de son bilan ont impacté les performances depuis le début de l’année. La Fed a durci sa politique mi-décembre et a confirmé sa détermination à lutter contre l’inflation lors de la réunion de son Comité de politique monétaire (FOMC) en janvier. En conséquence, les taux réels ont fortement augmenté et entraîné une rotation des styles d’investissement en actions.

Ce début d’année est placé sous le signe de l’inflation

Ces deux dernières années, les contaminations à la Covid-19 ont provoqué des perturbations du côté de l’offre et des fluctuations de la demande. Ces deux facteurs conjugués ont provoqué un choc synchronisé et historiquement sans précédent sur l’énergie et les biens à l’origine d’un retour de l’inflation au niveau mondial, - la reprise de cette dernière n’étant pas tirée par les services. Les risques haussiers de pressions sur les prix subsisteront en raison de la pénurie de main-d’œuvre et d’une demande orientée vers les biens tant que les économies n’auront pas finalisé leur réouverture complète.. Les tensions géopolitiques s’ajoutent aujourd’hui à l’extrême imprévisibilité, aux turbulences et à la volatilité entourant le cycle pandémique.

Aux États-Unis, la composante logement (« Owner- equivalent rent », qui n’existe pas dans la zone euro) et les loyers représentent 40 % du panier de l’IPC américain ; compte tenu de l’augmentation de 20 % des prix des logements l’année dernière, les loyers américains devraient continuer à subir des pressions à la hausse.

De plus, les salaires et les coûts de la main-d’œuvre sont orientés à la hausse, le taux de chômage de 3,9 % et le faible taux d’activité faisant apparaître un risque d’effets de « second tour » des salaires sur l’inflation.

Jerome Powell, président de la Fed, semble confiant quant aux perspectives de croissance, confirmant implicitement que la Fed souhaite maintenir et prolonger l’expansion. L’estimation avancée pour le quatrième trimestre confirme la confiance de Jerome Powell. Le PIB a progressé à un rythme de 6,9 %, au-dessus des attentes pour ce dernier trimestre 2021, et ce malgré la propagation d’Omicron. Si l’inflation vient d’atteindre son plus haut niveau depuis 1982, nous constatons que le taux de croissance du PIB de 5,7 % en 2021 est également le plus haut niveau depuis 1984.

Dans ce contexte, le risque pour la Fed aujourd’hui serait d’être perçue comme trop laxiste et en retard

La FED souhaite ainsi montrer - par exemple via son niveau médian des points à 2,125 en décembre 2024 - qu’elle vise à maîtriser l’inflation. Alors que la situation économique et de l’emploi plaide en faveur d’un resserrement, la posture actuelle de la Fed semble logique et cohérente aujourd’hui.

Bien évidemment, les données à venir devront être surveillées de près, car la baisse de l’indicateur de surprises économiques associée à une hausse des taux d’intérêt pourrait peser sur les marchés actions, d’autant plus que l’impact du « put de la Fed » est probablement bien « hors de la monnaie » en raison des craintes inflationnistes.

Les banques centrales de nombreux pays émergents, mais aussi des pays anglo-saxons (p.ex. Royaume-Uni, Canada, Australie, Nouvelle-Zélande) et en Norvège sont déjà engagées dans un cycle de resserrement. Toutefois, parmi les principales banques centrales, l’assouplissement de la PBOC et le ton conciliant de la BoJ et de la BCE créent des divergences de politiques à l’échelle mondiale pour le moment.

Le début d’un cycle de relèvement des taux par la Fed est généralement un moment très délicat pour les actions.

Dans nos perspectives 2022, nous anticipions un niveau plus élevé de volatilité et une contagion des obligations aux actions, voire aux devises par la suite. Cela se produit toujours plus vite que prévu, comme c’est le cas depuis fin décembre 2021.

La plus forte volatilité est tapie sous la surface, dans la rotation entre secteurs et actions : ce qui était le plus détenu et le plus cher est vendu, tandis que les retardataires surperforment désormais. Cette rotation marquée des styles d’investissement en actions est due à une hausse des taux réels.

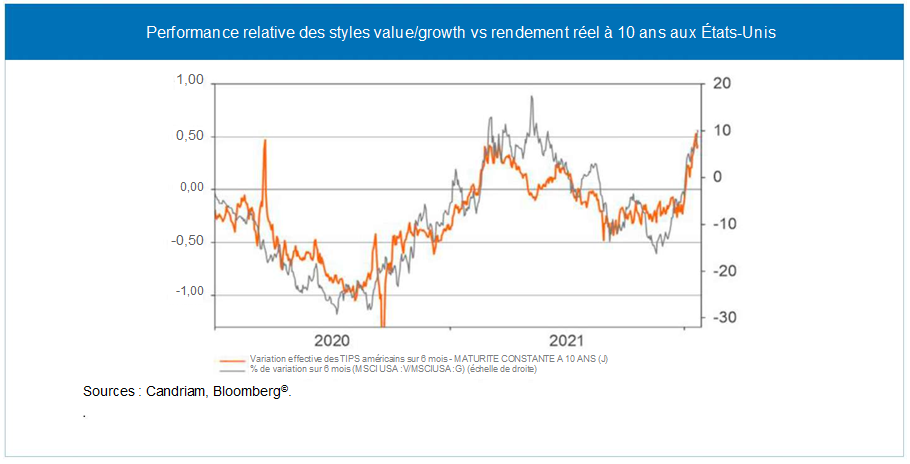

Comme le montre le graphique ci-dessous, l’impact des taux réels sur les performances des styles d’investissement en actions s’est renforcé depuis le début de la pandémie. Aux États-Unis, la performance des styles « value / growth » est clairement en ligne avec l’évolution des taux réels du fait de la sensibilité des valorisations par rapport à l’actualisation des cash-flow futurs. Notons que l’évolution actuelle des taux semble reste limitée pour le moment (en durée et amplitude) par rapport aux six précédents épisodes de rotation depuis 2000 (2003, 2005, 2008, 2013, 2016 et 2020).

Nous ne sommes que dans le deuxième mois de rotation (contre huit en moyenne) et l’évolution des taux nominaux demeure contenue par rapport à la moyenne des mouvements majeurs précédents (40 pb contre 120 pb). Par ailleurs, la performance du S&P 500 sur toutes ces périodes a été positive (entre +4 % et +20 %).

Compte tenu de la violence de la rotation de style, peut-on considérer que nous sommes proches de sa fin ?

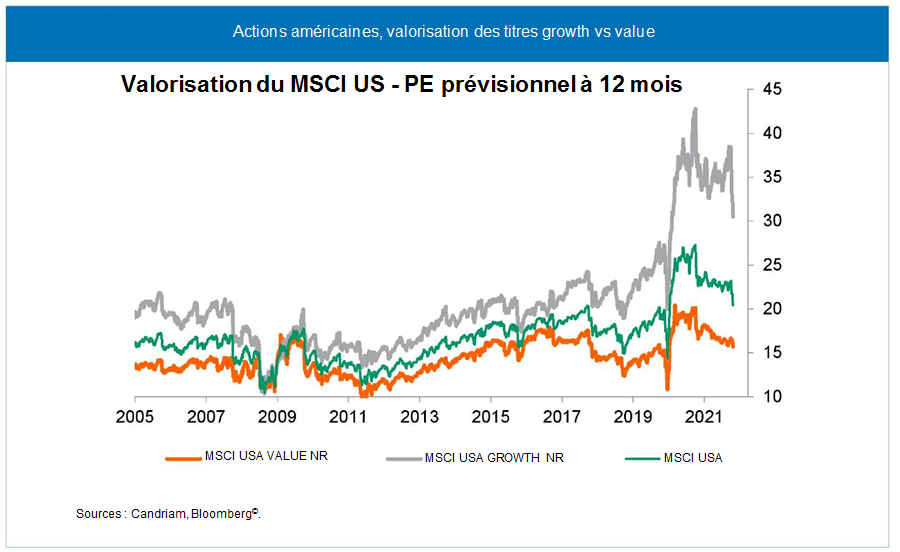

On observe un écart de performance extrême entre certains secteurs : entre l’énergie et la technologie, l’écart de performance est par exemple de l’ordre de 30 % depuis le début de l’année. De nombreuses valeurs de croissance (notamment les moyennes capitalisations) affichent un repli de 15 à 20 % depuis le début de l’année. Leur valorisation par actualisation des cash flows redevient clairement plus attractive. Comment mesurons-nous le risque d’une nouvelle rotation ? Le marché reviendra t’il d’ici peu aux tendances précédentes ?

Nous recherchons des facteurs déclencheurs d’un changement de positionnement des investisseurs :

- Taux réels : nous devrions probablement connaître une phase de stabilisation, mais nous pensons qu’il existe encore une marge de progression des taux réels d’ici la fin de l’année, ce qui risque de peser sur les valeurs de croissance.

Toutefois, une partie du chemin a été parcourue : la croissance des bénéfices des entreprises devrait être le principal moteur de la progression des actions dans un environnement de resserrement monétaire. Nous avions mis en évidence la relative prudence des analystes (+8 % anticipé pour les actions mondiales en 2022, ce qui est faible par rapport à la croissance attendue du PIB). Cela signifie que nous disposons normalement d’un coussin de sécurité pour faire face à quelques déceptions en matière de marges ou de chiffres d’affaires. - anticipations de resserrement monétaire : la difficulté est de comprendre quand les attentes des investisseurs sur le resserrement de la Fed auront atteint leur maximum et seront allées trop loin par rapport à ce que veut ou peut faire la Fed, ce qui aurait pour conséquence un dénouement probable de la rotation actuelle (temporaire ou non).

Sommes-nous parvenus à ce tournant ?

Nous pensons que la volatilité et la rotation entre les styles devraient se poursuivre cette année. Le resserrement de la politique monétaire de la Fed constitue un nouveau cadre d’investissement pour le début de l’année. Le positionnement post Covid-19 sur les valeurs de croissance alimenté par la forte baisse des taux et des politiques monétaires très expansionnistes avait atteint des niveaux extrêmes. En revanche, nous restons attentifs aux opportunités d’investissement que les entreprises de croissance et de qualité peuvent offrir à moyen terme. Nous maintenons donc une légère surpondération des actions non américaines avec le style le plus équilibré possible afin de traverser cette phase de normalisation.

D’ici mars (premier relèvement de taux attendu), la Fed n’a guère de raisons d’adopter un ton plus accommodant. Les chiffres de l’inflation ne devraient pas ralentir dans l’immédiat. D’autant que les tensions avec la Russie constituent un risque pour les prix de l’énergie.

D’un autre côté, nous continuerons à surveiller de près :

- les signes d’atténuation des pressions inflationnistes : du côté de l’offre mais aussi sur les salaires ;

- et les signes d’une croissance économique décevante (qui pourrait provenir d’une baisse de la demande). Ce qui constituerait le signal d’un nouveau changement d’environnement d’investissement.