Loin de toucher à sa fin, le cycle économique mondial est en pleine reconfiguration. Après un premier trimestre volatil et une escalade des droits de douane début avril, l’actualité du mois de mai 2025 est marquée par une désescalade des tensions commerciales. L'inflation ne recule plus aux États-Unis, où sa persistance pose problème, tandis qu'elle se rapproche de l'objectif de la BCE en zone euro, accordant une certaine marge de manœuvre à la banque centrale. La croissance mondiale s'essouffle, mais l’« atterrissage brutal » tant redouté a été différé, il ne s’est pas concrétisé.

Dans ce contexte, les marchés continuent d'osciller entre optimisme – les droits de douane américains pourraient avoir atteint leur pic le 2 avril – et crainte que le niveau de taxation final des importations américaines soit plusieurs fois supérieur au taux moyen de 2,5 % enregistré fin 2024. Compte tenu de la phase de désescalade engagée par l'administration américaine, notre approche d'investissement reste agile et nous avons renforcé notre allocation aux actifs risqués. Si la croissance européenne est incontestablement fragile, la volonté de mettre fin à l'austérité budgétaire a été clairement affirmée. De son côté, l’économie américaine résiste, mais elle subit des pressions. Enfin, le rebond économique chinois ne semble pas encore structurel, ce qui incite les autorités à négocier avec les États-Unis. Globalement, nous ne sommes pas confrontés à un ralentissement synchronisé et il faudra attendre que l’incertitude record qui prévaut actuellement se dissipe pour adopter une position plus constructive.

Désinflation incomplète, mais assouplissement des conditions financières

La trajectoire de l’inflation diverge selon les régions. Aux États-Unis, la désinflation marque le pas, en particulier dans le secteur des biens, où la production subit de nouvelles pressions sur les prix. À l'inverse, l'inflation globale en zone euro se rapproche de l'objectif de la BCE, grâce aux effets de base liés à l'énergie et au ralentissement des prix des biens de consommation. De son côté, le Japon traverse une phase de transition délicate entre déflation et inflation modérée. Enfin, les forces déflationnistes continueront d'exercer une forte emprise sur l'économie chinoise tant que les autorités ne parviendront pas à restaurer de manière pérenne la confiance des consommateurs. Ces tendances divergentes compliquent la coordination des actions des banques centrales, renforcent la dispersion des marchés obligataires et pourraient, à terme, influencer l'évolution des devises. La Banque centrale européenne semble en mesure d’exploiter la marge de manœuvre offerte par le recul de l'inflation pour atténuer l’impact négatif des tensions commerciales sur la croissance.

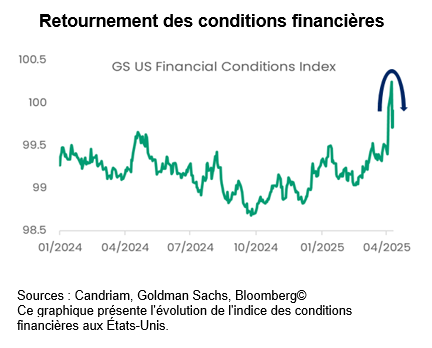

Contrairement au mois dernier, les conditions financières se sont sensiblement assouplies, ce qui a soutenu le redressement des marchés. Au vu des données récentes, les spreads de crédit se resserrent, les valorisations des actions progressent et il y a un retour de la liquidité vers les actifs risqués, grâce à la hausse des flux des investisseurs particuliers et au renforcement des expositions des hedge funds. Ce retournement introduit le retour d’une dynamique de reflation, mais limite la capacité de la Réserve fédérale à assouplir résolument sa politique monétaire. Il convient de noter que les conditions financières se sont détendues alors que le communiqué du FOMC de mai évoquait des risques à la hausse pour l'inflation et le chômage. On peut dès lors se demander si l'optimisme des marchés est prématuré ou annonciateur d’inflexions macroéconomiques. En résumé : la prudence de la Fed s’explique par l’incertitude politique et les effets différés des décisions de politique monétaire, tandis que les marchés semblent hésitants quant au calendrier des anticipations, tablant sur trois, puis quatre, et finalement seulement deux baisses des taux en 2025.

Quatre forces reflationnistes à l'œuvre

- Baisse des droits de douane. La désescalade américaine en matière de droits de douane, après les douloureuses mesures auto-infligées depuis le début de l'année, a été bien accueillie par les marchés financiers. La reprise des négociations et les concessions marginales accordées pourraient soutenir les flux commerciaux mondiaux et favoriser la désinflation. Les États-Unis ont commencé à annuler certains droits de douane instaurés par Donald Trump, en particulier sur les biens intermédiaires. La Chine, en plein effort de relance, a également assoupli certaines taxes à l’importation sur les composants de haute technologie. Bien que ces changements soient minimes, ils annoncent une sortie de la phase de fragmentation maximale.

- Les anticipations de baisse des taux de la Fed se sont accélérées en avril, avant de s'inverser dans la seconde quinzaine. Dans l'ensemble, les marchés anticipent désormais un assouplissement au second semestre 2025, ce qui alimente la reflation des actifs. Mais les analystes vont au-delà des projections de la Fed, ce qui accroît le risque de décalage entre le marché et la politique monétaire. L’espoir d’un assouplissement, essentiellement fondé sur le ralentissement de la dynamique de croissance, sera déçu si les pressions inflationnistes liées aux droits de douane ou la croissance des salaires accélèrent.

- Faiblesse du dollar. Le fléchissement du dollar soutient la liquidité mondiale et renforce l'appétit pour le risque, en particulier sur les marchés émergents. Il allège également les pressions sur la balance des paiements et stabilise les flux de capitaux sur les marchés fragiles. Mais le scénario d'un dollar faible, étroitement lié à l'escalade des droits de douane, pourrait être remis en cause en cas de retour durable à la normale.

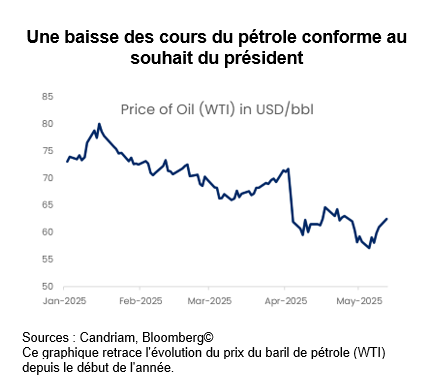

- Chute des cours du pétrole. Le reflux des coûts de l’énergie agit comme une mesure de relance pour les ménages et les entreprises, en renforçant les gains de revenu réel. Les cours du Brent et du WTI ont reculé sous l'effet des hausses de production de l'OPEP+ et du ralentissement de la demande chinoise. Toutefois, les risques géopolitiques – en particulier au Moyen-Orient – restent une inconnue qui pourrait rapidement inverser cette dynamique.

Ensemble, ces quatre forces possèdent un potentiel de reflation significatif. Mais si elles soutiennent les prix des actifs à court terme, elles risquent d’instaurer une confusion entre l’espoir d’un atterrissage en douceur et un enthousiasme prématuré. Il faudra probablement faire preuve de patience jusqu’à ce que l’incertitude – aujourd’hui extrême – recule et que nous puissions investir avec conviction.

Bénéfices à la peine dans toutes les régions

L'incertitude économique a fini par entraîner des révisions à la baisse des bénéfices des entreprises. Si les marchés actions se sont vivement redressés après le plongeon consécutif au « Jour de la libération », la croissance des bénéfices recule. Les prévisions de bénéfices par action (BPA) dépendent fortement de l'évolution de la guerre commerciale et pourraient encore être modifiées : à ce stade, nos projections pour le PIB américain nous amènent à tabler sur une croissance des BPA de +5 % pour l’année 2025 et de +2 % pour l’année 2026, des chiffres nettement inférieurs à ceux du consensus (+9,5 % et +14,2 %). De fait, les indicateurs avancés tels que l'indice ISM des nouvelles commandes, laissent entrevoir un ralentissement des BPA.

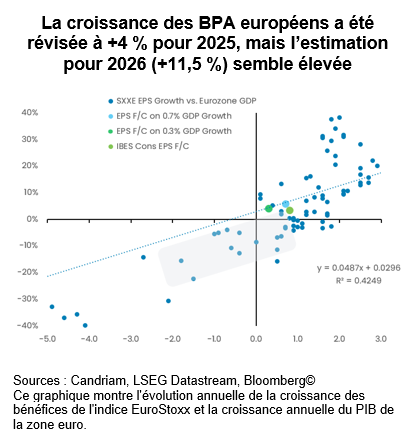

En Europe, les révisions des bénéfices prévisionnels sont également devenues négatives. Après des révisions sévères, la croissance estimée des BPA de la zone euro s'établit à +4 % pour 2025, mais l’estimation pour 2026 (+11,5 %) semble encore élevée. Les valorisations sont toutefois conformes aux moyennes historiques.

Opportunités d'investissement : se repositionner après l’apaisement des tensions commerciales

Patiente et diversifiée géographiquement, notre stratégie privilégie la visibilité. Le cycle économique n'est pas terminé, mais ses contours ont changé et de nouvelles forces sont actuellement à l'œuvre. Cela nécessite une approche agile et un positionnement axé non pas sur la dynamique, mais sur la transition.

- Actions : position globalement neutre, sans biais régional évident. L'administration Trump se concentre désormais sur la limitation des dégâts et la désescalade. Les marchés boursiers semblent avoir digéré l'essentiel des tensions macroéconomiques et nous revenons à un positionnement neutre. La surpondération n'est pas justifiée à ce stade, car le potentiel de hausse est limité par les perspectives de bénéfices. Par conséquent, nous privilégions une approche sectorielle et factorielle diversifiée. Nous identifions des opportunités dans les secteurs européens de la défense et des infrastructures, qui devraient continuer à bénéficier d’une conjoncture budgétaire favorable.

- Obligations : surpondération de la duration en Europe. Position neutre sur les bons du Trésor américain. Opinion positive vis-à-vis des émetteurs souverains « core ». La BCE devrait poursuivre son cycle d'assouplissement. L'inflation recule, la croissance est atone et les incertitudes commerciales ne manqueront pas de laisser des traces. Les obligations européennes continuent donc d'offrir des points d'entrée attrayants. Notre surpondération de la duration européenne, en particulier via les emprunteurs souverains « core », reflète cette conviction. Les spreads périphériques restent stables, dans un contexte politique peu chargé d’ici l'été. Par ailleurs, le coût de couverture pour les investisseurs n’ayant pas le dollar comme monnaie de référence a poussé les rendements obligataires souverains européens au-dessus de leurs homologues américains.

- Légère sous-pondération du haut rendement. Alors que les spreads se sont élargis puis resserrés, les fondamentaux et les facteurs techniques du crédit à haut rendement restent solides, ce qui nous amène à relever d'un cran – de « sous-pondérée » à « légèrement sous-pondérée » – la note de cette classe d'actifs. Nous restons néanmoins prudents, car l'incertitude politique et le sentiment de marché menacent toujours le segment.

- L'or comme valeur refuge stratégique : l'or continue de fournir une couverture solide, dans un contexte géopolitique complexe associé à des taux réels volatils. Malgré des rendements nominaux élevés, la demande d’or est soutenue par les achats des banques centrales et l’ajustement de leurs réserves. En outre, la demande des particuliers et des ETF s'est renforcée, les investisseurs cherchant à se protéger contre les risques macroéconomiques extrêmes. Nous maintenons notre position surpondérée.

- Pic du dollar, opportunités sur les devises: le dollar reste ferme par rapport à ses niveaux historiques, mais pourrait se déprécier si le ralentissement de la croissance contraint la Fed à abaisser ses taux. Nous maintenons notre surpondération des devises défensives telles que le yen et identifions des opportunités dans certaines devises émergentes pour lesquelles les rendements réels sont attrayants et les bilans s'améliorent. Cela nous amène à relever d’un cran la note de la dette émergente, qui passe de « sous-pondérée » à « légèrement sous-pondérée ».

- Stratégies alternatives et « market-neutral » : compte tenu de la volatilité persistante et des risques asymétriques du marché, nous maintenons notre allocation aux stratégies alternatives et « market-neutral ». Ces approches jouent un rôle stabilisateur au sein du portefeuille et complètent les expositions plus traditionnelles et directionnelles.

Candriam House View & Convictions

Légende

-

Opinion très positive

-

Opinion positive

-

Neutre

-

Opinion negative

- Opinion très négative

- Aucun changement

- Exposition réduite

- Exposition accrue

| Positionnement (vue actuelle) | Variation | |

|---|---|---|

| Action mondiales |

|

|

| États-Unis |

|

|

| Zone euro |

|

|

| Euopre hors zone euro |

|

|

| Japon |

|

|

| Marchés émergents |

|

|

| Obligations |

|

|

| Europe |

|

|

| Europe "core" |

|

|

| Europe périphérique |

|

|

| IG Europe |

|

|

| HY Europe |

|

|

| États-Unis |

|

|

| États-Unis |

|

|

| IG États-Unis |

|

|

| HY États-Unis |

|

|

| Marchés émergents |

|

|

| Dette publique en devise forte |

|

|

| Dette publique en devise locale |

|

|

| Devises |

|

|

| EUR |

|

|

| USD |

|

|

| GBP |

|

|

| AUD/CAD/NOK |

|

|

| JPY |

|