Actions européennes : les secteurs cycliques ont nettement surperformé le marché

Malgré la faiblesse des indicateurs macroéconomiques (notamment en Allemagne), les actions européennes sont restées globalement stables en septembre grâce à l'annonce d’un plan de relance en Chine. L'Europe a toutefois subi les plus importantes sorties de capitaux depuis mars 2022, les investisseurs privilégiant les marchés émergents.

Face au ralentissement de l'inflation et à la relative atonie de l'activité, la Banque centrale européenne a procédé à sa deuxième baisse de taux en septembre (-25 pb), portant ses taux directeurs à 3,5 %. D'autres baisses de taux sont attendues d'ici la fin de l'année.

Depuis notre comité du mois dernier, les actions européennes ont progressé sans qu'on observe une dispersion significative des performances entre les petites, les moyennes et les grandes capitalisations. Au sein de ces trois segments, les titres « value » ont légèrement surperformé les valeurs de croissance.

Les valeurs cycliques ont nettement surperformé le marché, l'annonce du plan de relance chinois se traduisant par des performances positives dans tous les secteurs. Les meilleurs résultats ont été enregistrés par la consommation discrétionnaire et les matériaux, suivis des services financiers et de l'industrie.

En revanche, les secteurs défensifs sont restés sous pression, avec des performances négatives pour la santé (Novo Nordisk a lourdement chuté), les services aux collectivités et la consommation courante. L'énergie est le seul secteur qui est parvenu à rester dans le vert sur fond de conflit au Moyen-Orient

Enfin, la technologie s’est nettement redressée après la récente sous-performance liée aux semiconducteurs, tandis que les services de communication sont restés stables.

Prévisions de bénéfices et valorisations

Les fondamentaux restent bien orientés pour les actions européennes, qui ont continué à bénéficier de révisions positives des bénéfices pour 2025 et 2026 dans tous les secteurs.

Grâce à la croissance de la technologie, des matériaux, des soins de santé, de l’industrie et des services de communication, les bénéfices prévisionnels sur douze mois devraient augmenter d’environ 8 %. L'énergie et les services aux collectivités restent les seuls secteurs dont les bénéfices devraient reculer dans les mois à venir.

Le ratio cours/bénéfices à 12 mois des marchés européens se situe à 13,7, dans le bas de sa fourchette historique (un niveau stable par rapport au mois dernier). La technologie et l'industrie sont les secteurs les plus chèrement valorisés (ratios C/B de 24,5 et 18,6), tandis que l'énergie et les services financiers sont les plus abordables (ratio cours/bénéfice de 7,9 et 9,0).

Baisse des produits ménagers et de soins personnels à +1

Lors de notre comité mensuel, nous avons décidé de dégrader le segment « produits ménagers et de soins personnels » (PMS) de +2 à +1 pour des raisons de valorisation (le titre Unilever, qui représente 40 % du segment, est très cher après une surperformance de 25 % depuis le début de l'année). Nous conservons toutefois la note actuelle (+2) pour la consommation courante – qui inclut l'alimentation et les boissons (+2) –, toujours attrayante en termes de valorisation et susceptible de bénéficier d'une base de comparaison avantageuse au troisième trimestre.

Nous maintenons également une note positive (+2) sur le secteur de la santé, qui offre un profil de rendement/risque attrayant grâce à des valorisations raisonnables, une forte visibilité des flux de trésorerie et de solides projections de bénéfices. Certaines entreprises du secteur des équipements de santé (comme Carl Zeiss) devraient bénéficier de leur forte exposition à la Chine.

Enfin, nous conservons la note actuelle (+1) de l’immobilier, même si une victoire de Donald Trump serait négative pour le secteur – un tel scénario entraînerait une hausse des taux d'intérêt à long terme. Nous restons néanmoins sélectifs au sein du secteur, ciblant certains segments de niche (logistique, résidences étudiantes, maisons de retraite) et évitant les galeries marchandes et les propriétés commerciales.

Actions américaines : le retour de l’assouplissement monétaire

Les marchés américains se sont bien comportés ces dernières semaines, grâce à une baisse des taux de la Fed (anticipée de longue date) de 50 pb et un plan de relance monétaire et budgétaire substantiel en Chine. Malgré des indicateurs macroéconomiques plus faibles (notamment en zone euro) et des tensions géopolitiques persistantes, l'enthousiasme des investisseurs ne s'est pas démenti.

Les secteurs cycliques surperforment les secteurs défensifs

Dans le sillage de la récente baisse des taux, les valeurs de croissance ont surperformé la « value » au cours des dernières semaines. En outre, soutenues par la perspective de taux d'intérêt plus bas, les petites et moyennes capitalisations ont distancé les grandes capitalisations.

D'un point de vue sectoriel, les secteurs plus défensifs comme la santé et la consommation courante ont été parmi les moins performants. Les services aux collectivités, en revanche, se sont bien comportés grâce à la baisse des taux et à l'augmentation de la demande d'énergie, notamment de la part des centres de données liés à l'intelligence artificielle. Porté par une forte hausse des cours du pétrole dans la première semaine d'octobre (le baril de Brent a bondi de 72 dollars à près de 80 dollars), le secteur de l'énergie s'est également distingué.

Globalement, les secteurs cycliques ont fait la course en tête : les secteurs des matériaux et de l'industrie ont surperformé le marché. Outre l’énergie, les services de communication ont enregistré de solides résultats et les technologies de l'information ont également surperformé.

Coup d’envoi imminent pour la saison des résultats du troisième trimestre

À l’approche de la saison des résultats du troisième trimestre, le consensus des analystes a révisé ses prévisions à la baisse. Selon FactSet Research, le taux de croissance des bénéfices du S&P 500 est estimé à environ 4 % en glissement annuel (contre près de 8 % à la fin juin). Si ce taux est confirmé, il s'agira du cinquième trimestre consécutif de croissance positive des bénéfices en rythme annuel.

Tous les secteurs, à l'exception des technologies de l'information et des services de communication, ont cependant vu leurs estimations de bénéfices révisées à la baisse. Dans l'ensemble, la croissance des bénéfices devrait être tirée par la technologie, les services de communication et la santé. Seuls trois secteurs – les services financiers, les matériaux et l'énergie – devraient voir leurs bénéfices reculer.

Mais les perspectives pour les douze prochains mois semblent plus optimistes : les bénéfices devraient augmenter de 14 %, la technologie, les services de communication et la santé étant une fois de plus en tête. Aucun secteur ne devrait enregistrer une baisse des bénéfices au cours de l'année à venir.

Dans ce contexte, et compte tenu des perspectives pour les douze prochains mois, les valorisations semblent relativement tendues. Le ratio cours/bénéfice prévisionnel à 12 mois est estimé à 21,4, un niveau supérieur aux moyennes à cinq et dix ans.

Indécision préélectorale

Depuis la fin juillet, seul le secteur de la santé bénéficie d'une note positive (note relevée à +1 le 25 juillet, tandis que la technologie était dégradée à neutre) Par ailleurs, l’allocation sectorielle a été maintenue. Étant donné que les récents sondages placent Kamala Harris et Donald Trump au coude-à-coude dans la course à l’élection présidentielle, nous anticipons un environnement de marché globalement neutre. Notre surpondération de la santé reste donc notre principale conviction ; celle-ci s’appuie sur la fin du processus de normalisation post-pandémie, des attentes réalistes en matière de croissance des bénéfices, la poursuite de l'innovation et les caractéristiques défensives du secteur.

Actions émergentes : vif rebond de la Chine

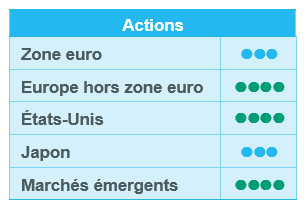

En septembre, les marchés émergents ont enregistré des performances solides (+6,4 % en USD), supérieures à celles des marchés développés (+1,7 %).

Aux États-Unis, la Fed a recalibré sa politique de taux et annoncé une première baisse de 50bps en plus de quatre ans. Le président Powell a insisté sur une approche équilibrée, mettant en balance la résilience de l'économie américaine et l'affaiblissement du marché du travail.

La Chine (+23,5 %) a connu un fort rebond alimenté par des mesures de relance substantielles. Une conférence de presse conjointe inédite a été organisée par la banque centrale chinoise, la SEC chinoise et d'autres régulateurs financiers. Les mesures de soutien comprenaient des réductions du taux de réserves obligatoires, du taux directeur et des taux hypothécaires. Une aide à la liquidité ciblant le marché boursier a également été annoncée. Les institutions d'investissement, telles que les fonds, les assurances et les banques, seront autorisées à mettre en gage leurs avoirs en actions auprès de la banque centrale en échange d'un financement qui ne pourra être réinvesti que dans des actions.

L'Inde (+2,2 %) a vu son poids dans l'indice de référence augmenter encore, soutenue par des bénéfices solides et des perspectives à long terme saines. En outre, les perspectives d'inflation pour l'ensemble de l'année étaient conformes aux attentes de la banque centrale.

À Taïwan (+1,2 %), les exportations ont atteint un niveau record en août. Cette évolution s'explique par la résistance de la demande dans le domaine de l'intelligence artificielle et d'autres besoins informatiques, ainsi que par la reprise des expéditions retardées depuis juillet. En Corée (-3,6 %), les attentes se sont accrues quant à l'éventuel pivot de la Banque de Corée dans les mois à venir. L'initiative gouvernementale de valorisation des entreprises s'est poursuivie avec le lancement d'un « indice de valorisation » couvrant les entreprises concernées.

En Amérique latine, le Brésil (-1,0 %) a commencé à relever ses taux, mais les perspectives du PIB pour l'ensemble de l'année restent saines. Le Mexique (+1,1 %) a vu l'inflation diminuer. Son système juridique est réexaminé dans le cadre de la proposition de réforme judiciaire en cours.

Sur les autres marchés, l'Asie du Sud-Est a connu une amélioration, aidée par la politique de taux de la Fed. Au début du mois, la Banque d'Indonésie a réduit son taux d'intérêt de base de 25bps. Ailleurs, l'Afrique du Sud (+6,4 %) s'est également jointe à l'assouplissement avec une réduction de 25bps. La Turquie (-1,9 %) a vendu avec succès des obligations à 10 ans en dollars pour soutenir l'économie.

En ce qui concerne les matières premières, le pétrole brut a baissé de 8,9 % au cours du mois. L'or a augmenté de +5,2 % et l'argent de +9,5 %. Les rendements américains ont terminé le mois à 3,81%.

Perspectives et moteurs des marchés

Les actions des marchés émergents ont connu une reprise vigoureuse cette année, les pays émergents jouant un rôle crucial dans la croissance économique mondiale.

La Fed a finalement entamé un cycle d'assouplissement avec une réduction de 50bps, dépassant le consensus. Le président Powell a également confirmé la possibilité de nouvelles réductions cette année. Par conséquent, certaines monnaies asiatiques bénéficient de vents contraires grâce à l'affaiblissement du dollar, qui offre également plus de flexibilité aux banques centrales pour réagir.

Les autorités chinoises ont pris des mesures monétaires et fiscales pour lutter contre la déflation et stabiliser l'économie, ce qui a déclenché une forte reprise des marchés. Bien que ces mesures constituent un début positif, une intervention gouvernementale plus importante, en particulier au niveau des dépenses de consommation, du marché immobilier et de l'emploi, est nécessaire pour une reprise durable. Les investisseurs sont optimistes quant aux réformes structurelles potentielles et au renforcement du soutien du gouvernement, même si des mesures budgétaires supplémentaires sont attendues. Les actions chinoises, qui se négocient à leurs plus bas niveaux depuis plusieurs décennies par rapport aux marchés américains, ont une marge de croissance, mais la mise en œuvre de la politique sera cruciale. L'exposition accrue aux secteurs de l'internet, de la finance, de la consommation et de l'immobilier reflète la confiance du marché, bien que les élections américaines puissent poser des risques externes.

L'Inde est utilisée comme source de financement pour la Chine, mais nous restons confiants dans les perspectives du pays. L'Inde continue de gagner en dynamisme grâce aux investissements dans les infrastructures, à la diversification de la chaîne d'approvisionnement et à l'augmentation de la consommation, tandis que l'Indonésie et l'Afrique du Sud ont entamé des cycles d'assouplissement, ce qui renforce la résilience des marchés émergents.

Dans le secteur technologique, Taïwan et la Corée, tous deux leaders dans le domaine des semi-conducteurs, collaborent avec les fabricants de puces américains. Malgré la volatilité du marché à court terme et le fait que la Chine soit également une source de financement, la demande à long terme d'investissements dans l'intelligence artificielle reste forte, ce qui renforce nos perspectives positives pour ces régions.

Conformément à notre stratégie, nous calibrons dynamiquement l'appétit pour le risque du portefeuille en fonction de l'évolution de la dynamique du marché, tout en maintenant une position équilibrée. Nous surveillons la politique américaine, ainsi que la reprise économique potentielle de la Chine, facteurs fondamentaux de la surperformance des marchés émergents.

Mise à jour du positionnement

Nous sommes confiants dans une reprise des marchés boursiers émergents en 2024. La Fed a abaissé ses taux de 50 pb, ce qui est encourageant.

Le nouveau plan de relance du gouvernement chinois semble significatif et bien coordonné, mais la reprise nécessitera un effort budgétaire d’ampleur.

Aucune modification de nos opinions sectorielles. Nous sommes positifs vis-à-vis du secteur de la technologie, qui bénéficie d’une demande toujours solide.

Opinions régionales :

Aucune modification de nos opinions régionales

Chine – Neutre : la Chine a adopté sans tarder un plan de relance de grande ampleur, ce qui a permis au marché local d’enregistrer la meilleure performance au niveau mondial sur une courte période. Cependant, certains acteurs ont déjà commencé à prendre leurs bénéfices. La possibilité d’une véritable reprise dépendra de la détermination du gouvernement en matière de soutien budgétaire, alors que la pression géopolitique persiste avec les élections américaines.

Opinions sectorielles :

Aucune modification de nos opinions sectorielles

Nous continuons à surpondérer la technologie et l’intelligence artificielle à long terme, mais nous avons réduit notre exposition en raison de la volatilité à court terme.