Actions européennes : élections et PMI neutralisent la baisse des taux

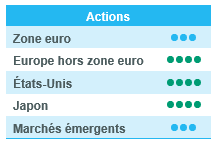

Portées par les performances impressionnantes du secteur technologique américain, les Bourses mondiales ont atteint de nouveaux sommets en juin.

En revanche, les marchés européens ont légèrement reculé après un mois de mai solide, pénalisés par la faiblesse des indices PMI et la montée du risque politique (élections françaises).

Sur une note positive, la Banque centrale européenne (BCE) a entamé son cycle d’assouplissement par une baisse des taux de 25 points de base annoncée le 6 juin. Une nouvelle baisse est attendue en septembre.

Où en sont les marchés européens ?

Depuis notre dernier comité, les valeurs de rendement ont légèrement surperformé les valeurs de croissance sur tous les segments – grandes, moyennes et petites capitalisations.

D'un point de vue sectoriel, certaines valeurs défensives ont surperformé au cours des quatre dernières semaines, en particulier le secteurs des services aux collectivités et de l’énergie, qui ont progressé sur la période. À l'inverse, la consommation courante a affiché une performance négative, tandis que la santé est restée globalement stable.

Au sein des secteurs cycliques, le seul en territoire positif a été celui des services financiers, tandis que la consommation discrétionnaire a sensiblement sous-performé. Par ailleurs, l'industrie et les matériaux ont affiché une performance légèrement négative sur la période.

Enfin, le secteur des technologies de l'information et des communications est resté sur une tendance positive.

Prévisions de bénéfices et valorisations

Les fondamentaux des actions européennes restent raisonnables. Les marchés ont notamment été soutenus par des révisions de bénéfices positives.

Soutenus par la croissance de la technologie, des matériaux, des soins de santé, de l’industrie et des services de communication, les bénéfices prévisionnels sur douze mois devraient augmenter de 7,4%. En revanche, l'énergie et les services aux collectivités sont les seuls secteurs à peser sur ces perspectives, les analystes anticipant une baisse de leurs résultats dans les mois à venir.

Le ratio cours/bénéfices à 12 mois des marchés européens se situe à 13,6, dans le bas de sa fourchette historique.

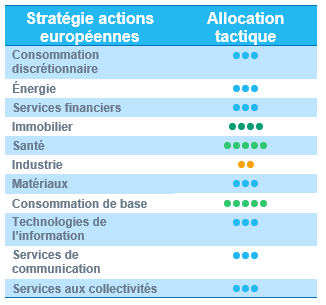

Aucune modification de notre allocation sectorielle

Nous n'avons guère modifié notre allocation sectorielle au cours des dernières semaines.

Nous restons confiants dans notre position sur la consommation courante (+2), l'une de nos convictions les plus fortes dans ce marché incertain. Au sein de ce secteur, nous privilégions les entreprises spécialisées dans l'alimentation, les boissons et les produits ménagers et de soins personnels.

Nous maintenons également une note positive (+2) sur le secteur de la santé, qui offre un profil de rendement/risque attrayant grâce à des valorisations raisonnables, une forte visibilité des flux de trésorerie et de solides projections de bénéfices.

Nous sommes également positifs (+1) sur le secteur de l'immobilier (valorisations attrayantes grâce au cycle de baisse des taux enclenché par la BCE en juin), mais restons sélectifs, ciblant certains segments de niche (logistique, résidences étudiantes, maisons de retraite) et évitant les galeries marchandes et les commerces.

Actions américaines : les grandes valeurs de croissance mènent la danse

Grâce aux performances impressionnantes des valeurs technologiques de l'information, les marchés boursiers mondiaux ont atteint de nouveaux sommets en juin. Les investisseurs ont bien accueilli le ralentissement de l'activité économique aux États-Unis ainsi que la poursuite de la désinflation. Dans ce contexte, les rendements à long terme ont reculé, ce qui a favorisé les valeurs de croissance par rapport aux valeurs de rendement.

Poursuite des tendances observées depuis le début de l'année

Les rendements à long terme aux États-Unis ont encore reflué au cours des dernières semaines. Depuis le pic atteint en avril, le 10 ans américain a chuté d'environ 45 points de base. En conséquence, les marchés boursiers américains ont prolongé les tendances amorcées en début d'année, confirmant la surperformance significative des grandes capitalisations de croissance.

D'un point de vue sectoriel, seuls trois secteurs ont surperformé le marché : les technologies de l'information, les services de communication et la consommation discrétionnaire. La plupart des autres secteurs ont peu varié ces dernières semaines. Le marché américain reste donc très concentré.

Valorisations : tendues, mais pas excessivement chères

Les grandes banques américaines ont donné le coup d’envoi de la saison des résultats. À l'approche de cette période, les investisseurs révisent traditionnellement leurs prévisions à la baisse. Ils anticipent néanmoins une croissance des bénéfices supérieure à 8 % (en glissement annuel) au deuxième trimestre pour les sociétés du S&P 500, ce qui marquerait le plus fort taux de croissance depuis le premier trimestre 2022.

Pour les douze mois à venir, le consensus table sur une hausse des bénéfices proche de 13 %, tirée par une poignée de secteurs : les technologies de l'information, les services de communication, la consommation discrétionnaire, les services financiers et la santé.

Dans ce contexte, les valorisations des Bourses américaines semblent quelque peu tendues, mais pas excessivement chères. La croissance des bénéfices demeure soutenue, tandis que la Fed s’apprête à abaisser ses taux et que la démographie reste favorable.

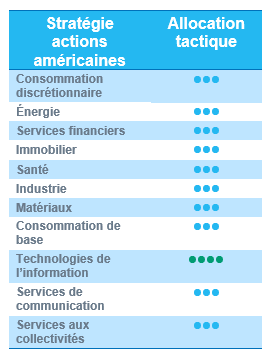

Les technologies de l’information demeurent notre unique conviction

Nous n'avons guère modifié notre allocation sectorielle au cours des dernières semaines. À l'approche de l’élection présidentielle américaine, il nous semble sage de limiter les paris sectoriels spécifiques. La sélection de titres sera le principal moteur de performance jusqu'à ce que l’incertitude associée au résultat du scrutin se dissipe.

Nous ne voyons aucune raison de modifier la note positive de +1 attribuée aux technologies de l'information depuis le 17 mai. Les rendements à long terme plafonnent, la dynamique des bénéfices reste positive, les valorisations ne sont pas excessives et le secteur est relativement immunisé contre le résultat de l'élection présidentielle. Nous restons néanmoins attentifs à tout signe éventuel de ralentissement de la croissance dans le secteur technologique.

Actions émergentes : les marchés hors de Chine résistent

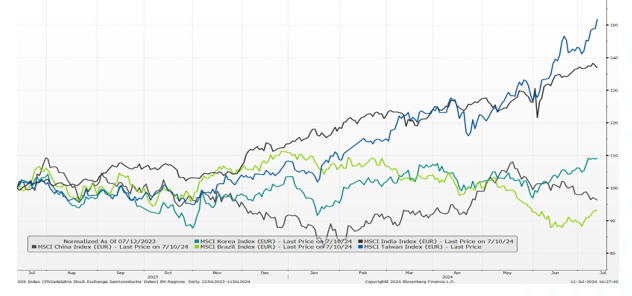

En juin, les marchés émergents ont progressé de +3,6 % (en dollars), une performance supérieure à celle des pays développés (+1,9 %).

Aux États-Unis, l’indice des prix à la consommation (IPC) de base s’est établi à +3,4 % en mai, son niveau le plus faible depuis août 2021. Parallèlement, le marché de l'emploi a montré des signes de ralentissement. La Fed continue de surveiller l'inflation, suggérant que des baisses de taux seront envisagées si la tendance déflationniste persiste.

La Chine (-2,7 %) a enregistré une performance négative. Alors que les indices entrent en « territoire de correction », le sentiment devient de plus en plus baissier. Confronté à une économie atone, le gouvernement hésite à engager un effort de relance de grande ampleur et s’est contenté de mesures plutôt timides. En ce qui concerne le marché immobilier, la banque centrale a lancé un nouveau plan de prêts pour le refinancement des maisons et les règles ont été assouplies dans plusieurs grandes villes. Sur le plan géopolitique, l'Union européenne a envisagé de nouveaux droits de douane sur les véhicules électriques chinois, ce qui fait l’objet de négociations avec Pékin.

Tournés vers les exportations et situés au carrefour du développement de l'intelligence artificielle (IA), Taïwan (+11,8 %) et la Corée du Sud (+8,3 %) ont été parmi les plus performants. Le salon Computex dédié aux technologies de pointe a eu lieu à Taïwan en juin. Le PDG de Nvidia, Jensen Huang, a profité de l’occasion pour prononcer un discours traçant les perspectives du secteur de l'IA. Cet événement a dopé les performances d'un large éventail de fournisseurs de produits liés à l'IA dans les deux pays. En Corée du Sud, le PMI manufacturier a encore augmenté pour atteindre 52, tandis que les exportations ont progressé pour le neuvième mois consécutif.

En Inde (+6,9 %), le Premier ministre Narendra Modi a prêté serment pour son troisième mandat. Moins nette qu’anticipé, sa victoire exige la constitution d'un gouvernement de coalition et suscite des inquiétudes à court terme sur le marché boursier. Le nouveau gouvernement devrait se concentrer davantage sur l'aide sociale, notamment les investissements dans les zones rurales.

L'Amérique latine est restée à la traîne le mois dernier. Le Brésil (-4,5 %) a enregistré une performance négative. Le cycle d'assouplissement a connu un coup d’arrêt en raison des pressions menaçant son volet budgétaire. Le Mexique (-11,3 %) a sous-performé en raison du contexte électoral. La dirigeante du parti de gauche, Claudia Sheinbaum, a été élue présidente et dispose de tous les pouvoirs pour mettre en œuvre son programme. En Argentine, les réformes favorables aux entreprises du président Milei ont été approuvées par le congrès.

La Turquie (+0,1 %) est restée stable, consolidant ainsi les gains significatifs accumulés depuis le début de l’année. L'Afrique du Sud (+9,4 %) a formé un nouveau gouvernement de coalition, qui devrait s’atteler à diverses réformes économiques.

Sur le front des matières premières, le cours du pétrole brut a augmenté de 5,9 % alors que l'OPEP continuait de limiter sa production. Les performances de l'or sont restées stables et l'argent a reculé de -4,0 %. Les rendements américains ont clôturé le mois à 4,36 %.

Perspectives et moteurs des marchés

Les actions des pays émergents, qui jouent un rôle clé dans la croissance économique mondiale, se sont fortement redressées cette année.

Au niveau régional, les marchés émergents hors Chine font preuve d'une résistance remarquable. En Inde, les investissements d’infrastructure, la diversification de la chaîne logistique, les dépenses de consommation, l'expansion des services financiers et la construction de logements progressent à grands pas. Selon la Banque mondiale, le PIB de l’Inde devrait augmenter de 6,7 % sur la période 2024-2026.

Taïwan et la Corée du Sud collaborent étroitement avec les géants américains des puces électroniques pour préparer, selon les mots de Jensen Huang (PDG de Nvidia), une nouvelle « ère de la robotique ». De leur côté, plusieurs pays d'Asie du Sud se positionnent activement en tant que nouveaux centres de production de puces.

Le FMI a légèrement relevé ses prévisions de croissance du PIB pour la Chine en 2024. Grâce à une approche plus proactive du gouvernement, les difficultés du secteur immobilier chinois semblent s’atténuer. Pékin envisage des politiques d’aides aux gouvernements locaux en vue de résorber les stocks excédentaires de logements. D'autres mesures pourraient être annoncées à l’issue du comité économique de haut niveau (« troisième plénum ») qui se tiendra en juillet. Néanmoins, les récents indices des directeurs d'achat montrent que le rétablissement de la Chine demeure inégal et que les investissements dans le pays exigent toujours une sélectivité rigoureuse.

Conformément à notre stratégie, nous ajustons l’appétit pour le risque de notre portefeuille de manière dynamique en fonction de l’évolution des conditions de marché, en veillant à conserver une position équilibrée. Une confirmation de l’assouplissement monétaire aux États-Unis et de la reprise en Chine favoriserait la croissance des marchés émergents.

Mise à jour du positionnement

Nous sommes confiants dans une reprise des marchés boursiers émergents en 2024. Nous sommes positifs à l’égard du secteur technologique, en particulier l’IA.

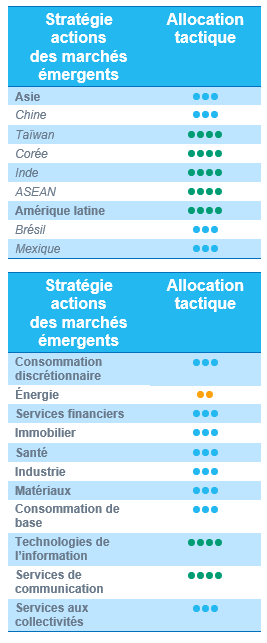

Aucune modification de nos opinions régionales. La Chine a enregistré un nouveau rebond, mais la déflation et les problèmes du secteur immobilier persistent. Nous restons optimistes vis-à-vis de l'Inde après les élections. Nous restons neutres sur le Mexique après les élections.

Aucune modification de nos opinions sectorielles. Nous sommes optimistes pour le secteur technologique, qui sera renforcé par le développement de l'IA, mais il convient de surveiller les valorisations et les possibilités de rotation.

Opinions régionales :

Aucune modification de nos opinions régionales

Inde – Surpondération – Le Premier ministre Narendra Modi a été réélu. Le potentiel de croissance du pays reste encourageant. Ce marché en évolution rapide offre de nombreuses opportunités. Outre nos préférences actuelles, nous ciblons des thèmes tels que la reprise du secteur rural et l'inclusion financière.

Chine – Neutre – Le marché s’est redressé grâce aux récentes mesures de relance. Les problèmes de l’économie chinoise persistent. De nouvelles mesures sont attendues à l’issue du « troisième plénum », programmé en juillet.

Mexique – Neutre – Le marché a corrigé après les élections. Nous maintenons notre position neutre sur le Mexique, tout en privilégiant les entreprises orientées vers l'exportation.

Opinions sectorielles :

Aucune modification de nos opinions sectorielles

Nous continuons à surpondérer la technologie et l’intelligence artificielle, mais surveillons de près les acteurs de l’IA chèrement valorisés. En fonction des perspectives dévoilées durant la prochaine saison des résultats, nous pourrions effectuer une légère rotation ciblant les titres à la traîne des marchés taïwanais et coréen.