Actions européennes : Fin de mois dans le vert

Actions européennes : Fin de mois dans le vert

Après un début de mois hésitant, les marchés boursiers européens ont poursuivi leur redressement depuis le plancher atteint en octobre, pour terminer le mois de novembre nettement dans le vert.

La Fed et la Banque d'Angleterre ont maintenu leur politique monétaire restrictive en relevant à nouveau leurs taux directeurs, tandis que la BCE ne voit pas encore de raison de ralentir le rythme de ses hausses de taux. Mais après des chiffres d'inflation rassurants aux États-Unis, les investisseurs estiment qu’une inflexion de la Fed (arrêt de la hausse des taux, éventuellement suivi d’un reflux) pourrait intervenir courant 2023. Les marchés boursiers ont réagi positivement à ces chiffres, pour terminer en nette hausse. Ce mouvement repose essentiellement sur des espoirs et des anticipations, car les fondamentaux demeurent fragiles et pointent toujours vers un ralentissement significatif, voire une récession.

L'IPC (indice des prix à la consommation) de la zone euro a atteint un nouveau sommet en octobre. Les prix des denrées alimentaires et les coûts de l'énergie en ont été les principaux moteurs. L'Europe continue de subir l’impact de la crise de l'énergie, alors que la transmission de l’inflation aux consommateurs finaux se fait attendre.

Le risque de manquer de gaz cet hiver a encore diminué en Europe ces dernières semaines, grâce à des températures relativement clémentes et à une demande réduite. En fin de mois, le niveau des stocks s’établissait à 93 %.

Styles et secteurs

Depuis le dernier comité, autrement dit au cours des 4 dernières semaines, les petites capitalisations ont – malgré une performance absolue positive – sous-performé les grandes capitalisations. Si la prise en compte du risque de récession se traduit logiquement par une sous-performance des petites et moyennes capitalisations à court terme, nous anticipons une opportunité d'achat majeure dès que les indices PMI atteindront un creux et que les chiffres de l'inflation commenceront à culminer.

En termes de secteurs, les meilleures performances (depuis le dernier comité) ont été enregistrées par les technologies de l'information, les services aux collectivités et la consommation discrétionnaire. En revanche, l'énergie et les services de communication sont restés à la traîne et affichent une performance absolue négative sur la période.

Bénéfices

Malgré le récent rebond, l'Europe reste une région attrayante en termes de valorisation, le ratio cours/bénéfices à 12 mois moyen se situant dans le bas de sa fourchette historique.

En ce qui concerne les révisions de bénéfices, les révisions positives et négatives se compensent presque parfaitement, avec une tendance à court terme plutôt neutre. Alors que la période est calme sur ce front, nous devrons attendre janvier pour avoir une vision plus nette.

Malgré une forte contribution de l'énergie à la croissance des BPA 2022 (sur la base des estimations actuelles) de l’indice MSCI Europe©, ce secteur devrait représenter la principale contribution négative en 2023, avec les matériaux. En revanche, le secteur financier pourrait être le principal contributeur.

Notes

- Après de solides performances (relatives), les valorisations sont beaucoup moins attrayantes dans le secteur de l'assurance (ex. : la réassurance a atteint notre prix cible).

- L'inflation a également un impact sur les sinistres, créant des déséquilibres sur certains marchés (non-vie), car les primes suivent la hausse des prix avec retard.

- Après une forte hausse, les taux d'intérêt pourraient commencer à plafonner ► contexte moins favorable pour l'assurance.

Nous maintenons une forte surpondération de la consommation courante, en investissant dans des entreprises ayant un solide pouvoir de fixation des prix et une dynamique de BPA robuste.

Quel que soit le secteur surpondéré ou sous-pondéré, le mot d’ordre reste la sélectivité. Plus que jamais dans un contexte de ralentissement économique, il convient d’appliquer une discipline stricte dans la sélection des titres.

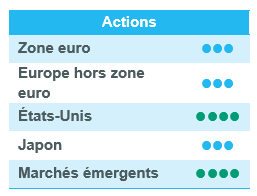

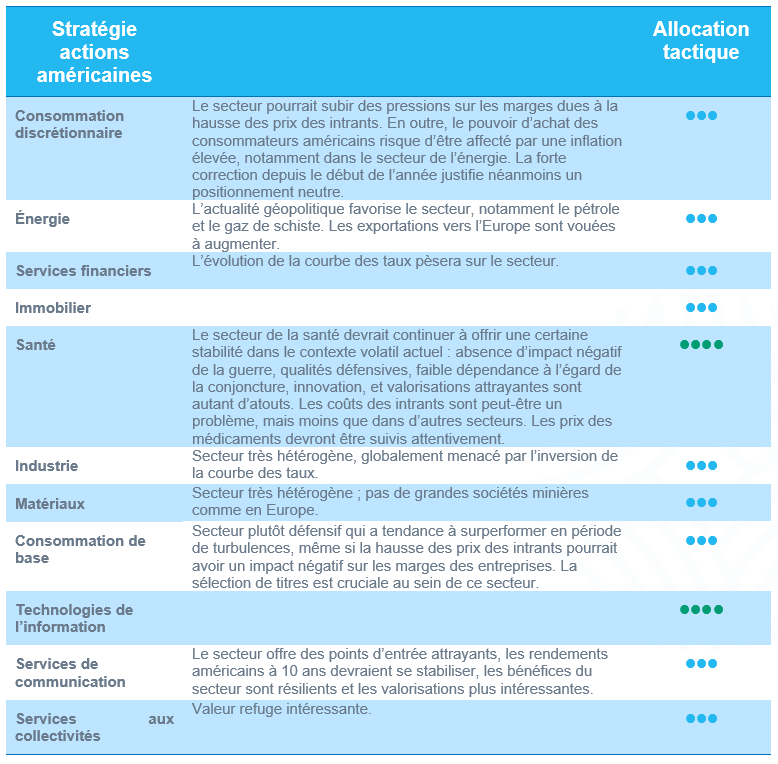

Actions américaines : Une légère baisse de l'inflation dope les marchés boursiers

Après un début de mois difficile, dû aux craintes d'un nouveau resserrement des banques centrales pour lutter contre l'inflation, les marchés boursiers mondiaux ont terminé le mois de novembre en nette hausse. La publication des chiffres de l'inflation américaine d’octobre a réconforté les investisseurs. Grâce à cette amélioration du sentiment, l’indice MSCI World© a gagné près de 7 % en novembre. Parmi les secteurs représentés dans l’indice, le secteur des matériaux est celui qui a le plus progressé le mois dernier, suivi par l'industrie et la finance. En revanche, l'énergie a été le grand perdant, en raison de la baisse des prix du pétrole.

Dispersion des performances parmi les valeurs cycliques

La performance des marchés boursiers américains n'a pas reposé sur un style spécifique au cours des dernières semaines. Les valeurs de croissance et de rendement ont enregistré des performances globalement similaires, tandis que les valeurs défensives se sont bien comportées par rapport à l’ensemble du marché.

Parmi les valeurs cycliques, la dispersion des performances a néanmoins été plus importante, notamment pour le secteur de l'énergie. Ce secteur a fortement reculé en raison d’une chute mensuelle des prix du pétrole proche de 10 %. Par ailleurs, les matériaux ont enregistré des performances significatives, tandis que l'industrie et la consommation discrétionnaire ont sous-performé.

En ce qui concerne la taille des entreprises, les petites capitalisations ont continué à sous-performer les grandes capitalisations.

Prévisions de bénéfices et valorisations

Après une saison des résultats satisfaisante au troisième trimestre, les révisions de bénéfices ne sont plus négatives. Le consensus table désormais sur une croissance modérée des bénéfices, de l'ordre de 5 %, au cours des douze prochains mois. Cela semble tout à fait conforme à l'état actuel de l'économie

Les valeurs défensives ne contribuent guère à cette croissance attendue des bénéfices. Les principales contributions proviennent de secteurs cycliques tels que la consommation discrétionnaire et l'industrie. Par ailleurs, les bénéfices devraient progresser sensiblement pour les financières, mais reculer dans l'énergie et les matériaux après une année 2022 marquée par la hausse des prix des matières premières.

Dans ce contexte, et malgré le rebond enregistré depuis début octobre, les marchés boursiers américains ne semblent pas excessivement chers – 18 fois les bénéfices attendus pour les douze prochains mois.

La santé reste notre principale conviction

Les marchés boursiers américains ont enregistré un rebond vigoureux après la correction de septembre, et la saisonnalité est favorable à la poursuite de ce rebond à l’approche de la fin de l'année. La visibilité n'est néanmoins pas très élevée à l'horizon 2023 et l'évolution du marché dépendra de l'ampleur du ralentissement économique et de la date, encore imprévisible, à laquelle interviendra l’inflexion de la Fed. Il convient, dans ce contexte, de privilégier une approche équilibrée.

Nous n'avons dès lors opéré aucun changement stratégique et conservons une note de +1 sur la santé. Le secteur reste notre principale conviction, un choix rationnel en raison de ses caractéristiques défensives : absence d’impact négatif de la guerre, faible dépendance économique, soutien des tendances démographiques et de l’innovation permanente, valorisations attrayantes. Nous conservons également la note de +1 sur les technologies de l'information.

Actions émergentes :

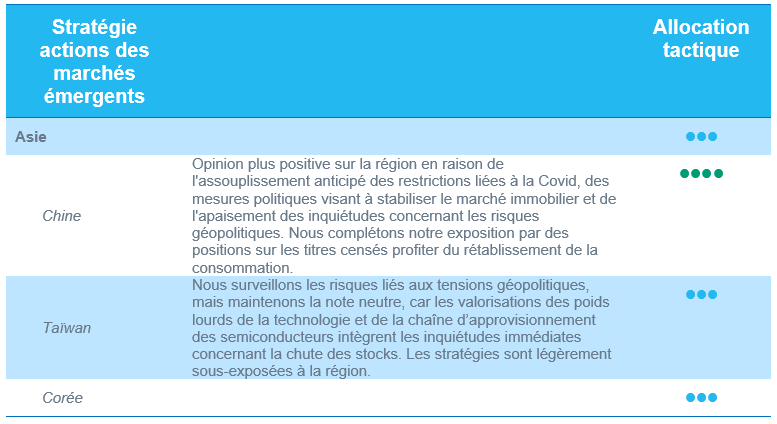

Les marchés émergents ont enregistré un fort rebond au mois de novembre. Au cours de la première moitié du mois, la reprise a été stimulée par des chiffres d'inflation meilleurs que prévu aux États-Unis, ce qui a suscité des attentes de ralentissement du rythme des prochaines hausses de taux. En conséquence, les rendements des bons du Trésor américain à 10 ans ont reculé de 44 points de base à 3,61 %, tandis que le dollar s'est affaibli, soutenant les devises des pays émergents. Au cours de la seconde moitié du mois, les actions chinoises ont poursuivi leur forte progression, les risques géopolitiques s'étant apaisés avec la rencontre Xi-Biden au G20, suivie des annonces des mesures de soutien des autorités chinoises envers le secteur immobilier et l’assouplissement des règles liées à la COVID-19.

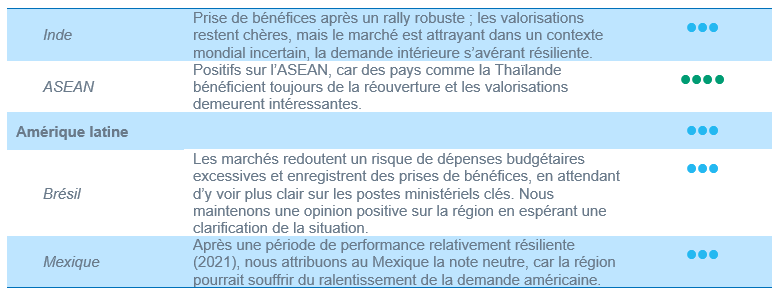

Le MSCI China© a connu son meilleur mois depuis longtemps, affichant des gains de 30 % en USD. Taïwan et la Corée ont également enregistré des gains importants, de 22 % et 15 % respectivement, les attentes de réouverture de la Chine ayant stimulé les actions des pays d'Asie du Nord. L'Inde a gagné 5,1 % sur le mois, les prix du pétrole continuant à se corriger, ce qui a apaisé les craintes d'inflation. L'Amérique latine, l'un des meilleurs marchés de la zone euro depuis le début de l'année, a reculé en novembre, le Brésil perdant 4,7 % sur le mois, en raison des inquiétudes liées à la politique budgétaire et des incertitudes concernant la composition du gouvernement Lula. Le MSCI Emerging Markets© a terminé le mois avec un gain de 14,6 % (en USD).

Le dollar s'étant affaibli depuis son sommet d'octobre, la plupart des devises des pays émergents se sont renforcées. Concernant les matières premières, les attentes liées à la réouverture de la Chine ont poussé la plupart des métaux à la hausse, mais le pétrole a terminé le mois en baisse à 86,6 USD le baril (Brent), suite aux attentes de ralentissement au niveau mondial.Synthèse des opinions régionales et sectorielles

Chine : désormais plus positifs (+1)

Taïwan : maintien de la note neutre, mais suivi attentif des tensions géopolitiques

Positifs sur l’ASEAN, car des pays comme la Thaïlande bénéficient toujours de la réouverture et les valorisations demeurent intéressantes.

Consommation discrétionnaire : relèvement de la note à +1

Immobilier : relèvement de la note à neutre

Jusqu'à présent, 2022 a été un des années les plus volatiles pour les marchés émergents, sans aucun signe clair de leadership de style, régional ou sectoriel. Le mois de novembre n'a pas été différent à cet égard, puisque nous avons assisté à un fort rebond, mené par les actions chinoises. L'optimisme quant à la reprise en Chine a été soutenu par les annonces politiques visant à soutenir le secteur de l'immobilier et à assouplir progressivement les restrictions liées à la COVID-19. Le chemin vers une réouverture complète pourrait être encore long, mais nous trouvons que les annonces sont positives et pourraient ouvrir la voie à une normalisation de la prime de risque pour les actions chinoises. Nous maintenons une exposition neutre à la Chine, avec une préférence pour les actions A, qui présentent davantage de croissance thématique. Toutefois, compte tenu de ces annonces politiques positives, nous avons complété notre positionnement sur la Chine par des titres liés à la reprise de la consommation et à la réouverture via les marchés H offshore.

Plus généralement, en ce qui concerne les perspectives des actions des pays émergents, nous restons prudents compte tenu du nombre d'incertitudes persistantes, notamment le ralentissement de la croissance mondiale, les risques géopolitiques, la résurgence de l'inflation et la vigueur continue du dollar. En termes de positionnement, nous maintenons un portefeuille équilibré de valeurs de croissance durable bénéficiant d'une thématique à long terme dans les pays émergents.