Actions européennes : surperformance des secteurs défensifs

Les marchés boursiers européens ont chuté en octobre pour le troisième mois consécutif, alors que les rendements obligataires ont fortement augmenté. Le conflit au Moyen-Orient n'a pas aidé un marché déjà nerveux en provoquant une volatilité accrue des prix du pétrole.

Dans ce contexte, les actions européennes ont perdu du terrain au cours des dernières semaines. Nous n’avons pas observé de dispersion significative des performances entre petites et grandes capitalisations.

En revanche, les secteurs ont connu des fortunes très diverses. Les secteurs cycliques tels que l'industrie, les services financiers et la consommation discrétionnaire ont fortement sous-performé au cours de la période écoulée. Pourtant défensif, le secteur de la santé a également sous-performé, notamment en raison des faibles performances des petites entreprises de biotechnologie et des bénéfices décevants de Sanofi.

D'autres secteurs défensifs ont néanmoins surperformé. Les services aux collectivités ont affiché la surperformance la plus nette, suivis par la consommation courante, qui reste l'une de nos principales convictions sectorielles dans un environnement de marché incertain.

Enfin, malgré la forte hausse des taux d'intérêt à long terme, les services de communication et les technologies de l'information se sont bien comportés et ont surperformé.

Prévisions de bénéfices, valorisations et saison des résultats mitigée

La saison de publication des résultats du troisième trimestre bat son plein. En Europe, elle est mitigée : 58 % des entreprises du STOXX 600 ayant déjà publié leurs résultats ont dépassé les attentes du consensus en matière de bénéfices. Parallèlement, la croissance des bénéfices du troisième trimestre s’établit -8 %, un chiffre conforme aux prévisions. Sans surprise, l'énergie et d'autres secteurs cycliques tels que la consommation discrétionnaire ont été les principaux contributeurs négatifs. Les entreprises dont les bénéfices n’ont pas atteint les niveaux anticipés par les analystes ont été sévèrement pénalisées. En revanche, les secteurs défensifs tels que la consommation courante ont tiré leur épingle du jeu.

Après ces publications, les investisseurs tablent désormais sur une croissance de 6,5 % des bénéfices européens en 2024. Les secteurs qui incitent le plus à l’optimisme sont la santé, les services de communication et la consommation courante.

Compte tenu de ces prévisions et de la récente baisse du marché, les valorisations semblent attrayantes : elles s’établissent à moins de 12 fois les bénéfices attendus en 2024, un niveau nettement inférieur à la médiane de long terme.

Un biais défensif semble le meilleur choix

Nous n'avons apporté aucun changement stratégique majeur le mois dernier. Nous restons convaincus que la prudence s’impose vis-à-vis des secteurs cycliques, comme en témoigne notre position neutre envers l’industrie et la consommation discrétionnaire, et qu’il convient de privilégier les secteurs défensifs.

Malgré des performances récentes décevantes, nous avons maintenu la surpondération et la note positive de la santé et de la consommation courante. Au sein de la consommation courante, nous ciblons toujours l’alimentation et les boissons, ainsi que les produits ménagers et de soins personnels, car ces segments sont tous deux tirés par la croissance du chiffre d'affaires et la résistance des marges. Nous restons néanmoins prudents à l'égard de la distribution alimentaire, dont les marges sont sous pression.

Actions américaines : un biais défensif s’impose

Les marchés actions ont de nouveau perdu du terrain en octobre, alors que les taux d'intérêt à long terme américains ont franchi le seuil des 5 % pour la première fois depuis 2007, en raison d’indicateurs économiques meilleurs que prévu et d'inquiétudes concernant les finances publiques. Le mois de novembre a néanmoins permis un rebond grâce à la baisse des rendements souverains (discours de la Fed plus conciliant et chiffres macroéconomiques légèrement plus faibles en début de mois).

Les petites capitalisations ont encore sous-performé

Les marchés boursiers américains ont reculé de plus de 2 % en octobre. Les petites capitalisations ont nettement sous-performé dans la plupart des secteurs, en raison de la forte hausse des taux d'intérêt à long terme. De manière surprenante, les valeurs de croissance ont bien résisté, allant jusqu’à surperformer les valeurs de rendement.

Tous les secteurs ont affiché une performance négative au cours du mois dernier, à l'exception du secteur des services aux collectivités, qui a progressé de plus de 6 %. En outre, le secteur défensif de la consommation courante a surperformé, tandis que le secteur de la santé n'a guère fait mieux que le marché, principalement en raison de la faible performance des petites entreprises et du segment de la biotechnologie.

Les matériaux et les technologies de l'information ont également surperformé le marché dans son ensemble, tandis que l'énergie et l'industrie ont fait partie des secteurs les moins performants au cours du mois.

Vers le traditionnel rally de fin d’année ?

Il convient néanmoins de noter que la situation a évolué depuis début novembre. La baisse des rendements des bons du Trésor a déclenché un rebond des actions américaines, ouvrant la voie au traditionnel rally de fin d’année des marchés boursiers. La saison des résultats du troisième trimestre a également contribué à créer un contexte plus positif, alors que près de 80 % des entreprises du S&P 500 ont dépassé les attentes en matière de bénéfices.

Après ces bons chiffres, les analystes tablent désormais sur une croissance de 12 % des bénéfices l'année prochaine, principalement tirée par les technologies de l'information, les services de communication et la santé.

En outre, les valorisations des actions américaines ont chuté dans le sillage de la récente correction. Le marché se négocie actuellement à un peu plus de 17 fois les bénéfices attendus en 2024, un niveau légèrement supérieur à sa médiane de long terme.

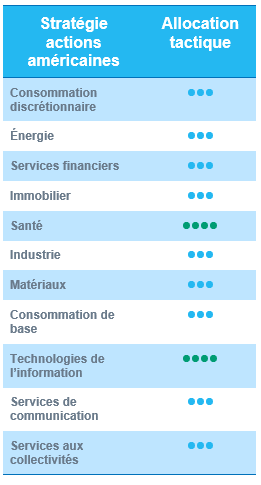

Relèvement de la note des technologies de l'information

Début novembre, nous avons décidé de relever la note des technologies de l'information de neutre à +1. Nous sommes convaincus que les technologies de l'information surperformeront le marché grâce aux éléments suivants :

- Accalmie significative sur le front des taux d'intérêt à long terme dans les mois à venir ;

- Probabilité accrue d'un atterrissage en douceur de l'économie américaine ;

- Probabilité accrue de baisse des taux de la Fed en 2024 ;

- Saison des résultats satisfaisante pour la plupart des entreprises des technologies de l'information, et attention accrue portée au contrôle des coûts et à l'amélioration des marges ;

- Commentaires encourageants de la part des entreprises suggérant qu’un plancher a été atteint pour les prix des mémoires à semiconducteurs et des marchés des smartphones et des PC ;

- Rôle positif du développement de l'intelligence artificielle ;

- Valorisations raisonnables.

Au sein des technologies de l'information, nous avons relevé la note de tous les sous-secteurs. Nous n'avons néanmoins pas de préférence particulière, car chacun de ces sous-secteurs comporte ses propres forces et faiblesses.

Actions émergentes : chute plus prononcée que sur les marchés développés

Le mois d'octobre s'est avéré difficile pour les actions des marchés émergents, avec une correction de 3,9 % (en USD), légèrement inférieure à celle des actions des marchés développés (-3 %). La principale source d'inquiétude a été la hausse des rendements des bons du Trésor américain à 10 ans, qui ont atteint des niveaux inégalés depuis 2007. Même certains des marchés émergents les plus défensifs ont connu des corrections, le Mexique enregistrant une baisse de 7 % et l'Inde une correction de 3 % au cours du mois.

En Asie, la performance de la Chine s'est alignée sur le marché global des actions émergentes, subissant une correction de 4 % au cours du mois. Cette évolution est remarquable, étant donné que des données de plus en plus positives suggèrent que les indicateurs économiques pourraient atteindre leur niveau le plus bas. La perspective d'une poursuite du dialogue entre les États-Unis et la Chine a également soutenu le sentiment. Toutefois, ces signes positifs semblent avoir été éclipsés par le sentiment dominant de réduction des risques. Dans le contexte chinois, le changement d'orientation de la politique budgétaire a revêtu une importance particulière, puisque le plafond de 3 % du déficit budgétaire a été supprimé, ce qui a permis d'accroître le soutien budgétaire à l'économie.

En Asie, la Corée a connu une volatilité inattendue, avec une correction de 7 % en USD, en particulier pour les actions thématiques et à duration longue. Cette volatilité pourrait être attribuée à la levée de l'interdiction des ventes à découvert par l'autorité de régulation. En revanche, Taïwan a relativement bien résisté, avec une correction de 2 %, le géant de la technologie TSMC ayant indiqué la possibilité d'une reprise de la demande pour ses semi-conducteurs.

Parmi les marchés émergents, la Pologne a été la plus performante au cours du mois, avec un gain significatif de 16 %. La Turquie a été touchée par les rendements américains et la hausse du dollar. Cette évolution s'explique par l'anticipation de politiques économiques plus réformistes à la suite des derniers résultats électoraux. En Amérique latine, les actions brésiliennes ont affiché des performances conformes à celles des marchés émergents, même si la hausse des rendements américains a soulevé des questions quant au rythme de l'assouplissement de la politique de la banque centrale.

Les devises des marchés émergents se sont affaiblies au cours du mois, l'indice dollar gagnant 0,5 %. Du côté des matières premières, l'évolution la plus notable a été la vigueur de l'or, qui s'est maintenu au-dessus de la barre des 2 000 dollars l'once. Cette hausse s'explique par une demande accrue pour cet actif refuge en raison des conflits géopolitiques au Moyen-Orient. Les sorties de fonds se sont aggravées en octobre, après d'importantes sorties en septembre.

Perspectives et moteurs des marchés

Malgré nos perspectives à long terme globalement positives pour les actions des pays émergents, nous sommes restés prudents à court terme. Cette prudence est principalement motivée par les défis posés par les rendements élevés à plus long terme du Trésor américain, qui ont créé des vents contraires pour les valorisations des pays émergents. En outre, les tensions géopolitiques sont restées élevées, ce qui contribue à cette prudence à court terme. Par conséquent, nous avons conservé une position légèrement défensive et équilibrée au sein de notre stratégie pour faire face à cet environnement.

En octobre, nous avons malheureusement assisté à l'émergence d'un nouveau conflit géopolitique au Moyen-Orient, ce qui a intensifié le sentiment de risque sur le marché.

Toutefois, la situation actuelle commence à changer. Nous avons commencé à observer des signes de ralentissement de l'activité économique américaine, ce qui suggère que la Fed pourrait être proche de la fin du processus actuel de relèvement des taux initié en mars de l'année dernière. Cette évolution nous rend plus optimistes quant aux perspectives à court terme.

Les difficultés liées au potentiel de surperformance des actions des pays émergents s'accentuent à mesure que les taux d'intérêt américains à long terme augmentent. Il semble que les investisseurs attendent qu'un cycle complet se déroule aux États-Unis, comprenant une récession du PIB et les baisses de taux qui s'ensuivent, avant qu'une demande robuste et durable pour les actions des pays émergents puisse s'installer.

En ce qui concerne notre positionnement, nous continuerons à maintenir une position légèrement défensive et équilibrée en attendant la confirmation que le pic des taux d'intérêt est derrière nous et que la reprise économique de la Chine prend de l'ampleur, contribuant ainsi à la croissance différentielle des marchés émergents.

Mise à jour du positionnement

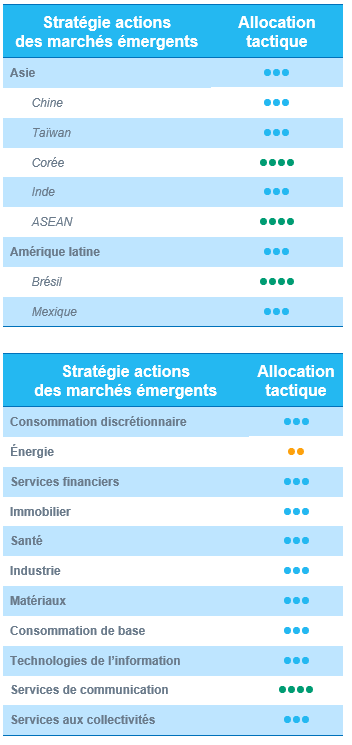

Nous relevons la note de la Corée du Sud de 0 à +1, tout en maintenant une surpondération sélective de l'ASEAN et du Brésil (Amérique latine).

Aucune modification de nos opinions sectorielles. Le mois dernier, nous avons rétrogradé les biens d'équipement à neutre en raison de craintes de pressions sur les prix, tout en maintenant une position positive à l’égard du segment des semiconducteurs.

Opinions régionales :

Corée du Sud : surpondération. Outre les opportunités thématiques, l'amélioration des perspectives pour le matériel technologique et les géants des semiconducteurs (Samsung Electronics, SK Hynix, etc.) favorisera le redressement de ce marché. Les valorisations sont plus raisonnables après la récente correction. Bien que le niveau élevé de la volatilité demeure préoccupant, nous relevons notre note.

Chine : neutres. Les indicateurs macroéconomiques en provenance de Chine suggèrent que l’activité a atteint un point bas. Les tensions géopolitiques s'atténuent avec la prochaine rencontre entre le président américain, Joe Biden, et le président chinois, Xi Jinping. Le contexte politique reste favorable, en particulier sur le plan budgétaire, avec notamment l'émission d'un emprunt obligataire de 1 000 milliards de yuans et la suppression du plafonnement du déficit à 3 % du PIB. Nous maintenons une exposition neutre vis-à-vis de la région.

Inde : neutres, mais positifs à long terme. Les bénéfices des entreprises continuent de grimper en flèche grâce aux importantes dépenses publiques et au rebond de la consommation à l'approche des fêtes de fin d'année.

Opinions sectorielles :

Aucune modification de nos opinions sectorielles. Nous continuons de surveiller le secteur des semiconducteurs (neutres), alors que l’IA soutient la demande et que les investissements axés sur le cloud sont susceptibles de favoriser une reprise plus rapide qu’anticipé.