De janvier à fin mai 2025, les actions européennes ont repris le leadership. En devise locale, le MSCI EMU a surperformé le MSCI World d'environ six à sept points de pourcentage [1] , et la qualité de cet avantage était indubitablement liée à la value : les banques et les assureurs ont mené la danse, tandis que les services de télécommunications, les services aux collectivités et l’industrie ont largement contribué également.

Le marché des changes a accentué l'attrait de l'Europe au premier semestre. L'euro a rebondi depuis ses points bas jusqu’au milieu de la zone 1,10, puis, au cours de l'été, s'est stabilisé dans une fourchette 1,15-1,18 [2] , restant en nette hausse depuis le début de l'année, et offrant un soutien aux actions européennes tournées vers le marché domestique. Cette vigueur de la devise a coïncidé avec un changement significatif des flux : les investisseurs américains ont injecté un montant record dans les ETF investissant sur l'Europe au premier trimestre [3] . Ces flux reflétaient une recherche de diversification géographique à des multiples plus raisonnables, ainsi qu'un intérêt croissant pour les thèmes fiscaux de long terme (défense et infrastructures) dans une région passant de la parole aux actes.

En juin, cependant, la surperformance de l’Europe s'est estompée à mesure que Wall Street a rattrapé son retard, et depuis Jackson Hole (du 21 au 23 août) le marché américain a clairement repris l’avantage. Le marché obligataire raconte la même histoire. Tout au long de l'été, l'écart entre les rendements américains et allemands s'est resserré du côté américain : des données plus faibles sur l'emploi et un ton nettement plus accommodant du président Powell à Jackson Hole ont fait baisser les rendements des bons du Trésor et contribué à accentuer la pente de la courbe. Cette combinaison a fortement soutenu les actions mondiales dans leur ensemble, mais a temporairement rendu le leadership aux États-Unis, au moment même où l'élan relatif de l'Europe marquait une pause.

Trois facteurs à surveiller à l’automne

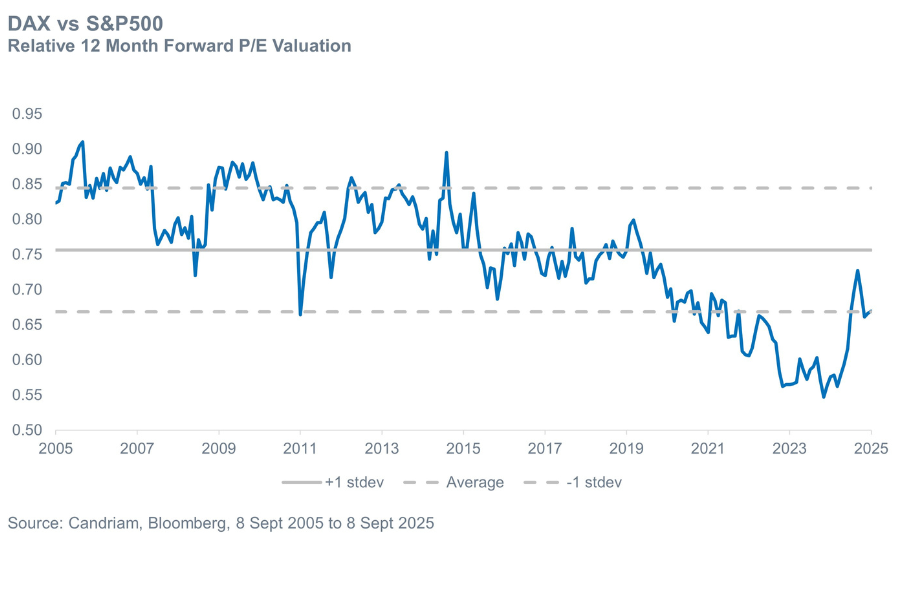

Le premier est le tournant fiscal et industriel de l'Allemagne. Si les gros titres se sont calmés, le fond s'est renforcé. La commission budgétaire de Berlin a proposé un budget 2025 centré sur l'investissement, avec des dépenses publiques record et une priorité claire donnée à la défense. La clé est dans l’exécution : il faudra surveiller l'adoption du budget, les calendriers de passation de marchés et le bulletin mensuel du ministère des Finances comme indicateurs de suivi. Pour les investisseurs en actions, le message est simple : le cas d’investissement ne s’est pas éteint avec les gros titres. Le positionnement des investisseurs s'est réinitialisé [4]; la cadence des commandes devrait s'accélérer au cours des prochains mois; et les phases de repli des valeurs allemandes d'infrastructure et de défense continue d’offrir des points d'entrée attractifs. Le DAX affiche un P/E d'environ 15 et se négocie encore environ un écart-type en dessous de sa moyenne historique par rapport à l'indice américain [5] (voir le graphique).

Les multiples ajustés de la croissance laissent de la place pour une potentielle revalorisation, compte tenu de l'accélération attendue des bénéfices au cours des deux prochaines années [6]

Le second est l'évolution de la prime de risque autour de l'Ukraine. La vague de diplomatie et les "discussions sur les discussions" du mois d'août n'ont produit qu'un rallye de courte durée, mais le sens de la marche est important pour les actifs européens. Toute désescalade crédible réduirait la prime de risque macroéconomique et soutiendrait un profil plus modéré des coûts de l'énergie à l’approche de l’hiver. Si les progrès stagnent, l'élan de dépenses de défense que nous avons décrit reste intact ; si les négociations progressent, les valeurs cycliques domestiques et les entreprises de moyenne capitalisation à forte intensité énergétique devraient en bénéficier de manière disproportionnée.

Le troisième est le cycle politique en France. Paris a porté le coup de grâce au « Trade Europe » à la fin de l'été, lorsque les dynamiques de défiance et les tensions autour du budget ont entraîné une envolée des rendements des OAT et poussé l'écart OAT-Bund au-delà de 80 pb [7]. Ce choc a déclenché un désengagement des actions françaises et une hausse notable des positions vendeuses, tandis que les données de flux sur les fonds ont révélé que les investisseurs réduisaient leur risque sur la région au profit d’autres zones. Depuis, l'écart s'est stabilisé et les discussions de marché portent à juste titre sur la question de savoir à quel niveau le spread devient « trop important ». Les sondages récents suggèrent que le seuil de confiance des investisseurs internationaux se situe bien au-delà de 100 pb [8]; en d'autres termes, les niveaux actuels intègrent déjà un bon nombre de mauvaises nouvelles. Notre scénario de base est moins dramatique que le récit ambiant : le risque de démission semble surestimé, la plupart des autres scénarios paraissent gérables pour les marchés, et l'histoire budgétaire de la France est plus politique que systémique. Nous considérerions donc le scénario baissier émotionnel comme une opportunité pour ajouter du risque de manière sélective sur la France et, plus largement, l'Europe.

Nous pensons donc qu'il est temps de revenir sur les actions européennes, tout en restant sélectif.

Qu'est-ce qui nous ferait changer d'avis ? Un nouvel élargissement des spreads OAT-Bund vers des niveaux de crise ; des preuves claires que le rythme des commandes allemandes glisse au-delà de la fin de l'année ; ou une détérioration significative des données d'activité de la zone euro remettant en cause la thématique des petites et moyennes capitalisations. À défaut, nous voyons la politique se transformer en carnet de commandes, le carnet de commandes en bénéfices, et les bénéfices en surperformance sélective, sur des multiples de valorisation plus attractifs qu'aux États-Unis.

Valorisation relative des actions allemandes par rapport aux actions américaines

[1]Source : MSCI©, Datastream, Bloomberg, entre le 31/12/2024 et le 30/05/2025

[2]Source : Bloomberg, taux de change USD / EUR

[3]Source : Bloomberg

[4]Source : Enquête de Bank of America auprès des gestionnaires de fonds, août 2025

[5] Source : IBES Datastream, 9 septembre 2025.

[6]Source : IBES Datastream, croissance attendue des bénéfices par actions (BPA) en 2026 (+12,8 %) et 2027 (+14,1 %) par rapport à la croissance moyenne des BPA sur 10 ans (+8,9 %).

[7]Source : Bloomberg, septembre 2025

[8]Source : Bloomberg, septembre 2025