Steht Biotechnologie vor einem neuen Wachstumszyklus?

Nach Jahren der Unsicherheit zeigt der Biotechnologiesektor deutliche Anzeichen für eine Erholung. Die politischen Ängste haben nachgelassen, die Innovation ist nach wie vor stark und führende Pharmakonzerne sind wieder auf der Suche nach Übernahmezielen. Angesichts beschleunigter Produkteinführungen, überzeugender Bewertungen und verbesserter Stimmung erleben die Anleger möglicherweise die frühen Phasen eines neuen Wachstumszyklus.

Politische Klarheit schafft Vertrauen

Ein Jahr kann alles verändern! Im letzten Jahr sorgten die US-Wahlen für zusätzliche Unsicherheit, die die Anleger ins Abseits drängte und den Nasdaq Biotechnology Index (NBI) auf ein Mehrjahrestief abstürzen ließ. Sorgen um die US-Gesundheitspolitik, Zölle und die operative Stabilität der FDA belasteten die Bewertungen erheblich.

Heute sieht die Lage ganz anders aus. Die politische Unsicherheit hat abgenommen, und die Fundamentaldaten stehen wieder im Mittelpunkt. Befürchtungen über eine unterbesetzte FDA haben sich als unbegründet erwiesen: Die Behörde ist nach wie vor voll funktionsfähig und hat Zulassungen in ähnlichem Umfang wie 2024 erteilt[1]. Die Zölle haben minimale Auswirkungen auf eine Branche mit strukturell hohen Margen, insbesondere da die Unternehmen weiterhin in US-Fertigungskapazitäten investieren.

Die Arzneimittelpreise waren das wichtigste Thema, aber auch hier wurde Klarheit geschaffen. Pfizer gab durch eine Vereinbarung mit der Regierung den Ton an, die darauf abzielte, die Arzneimittelpreise in den USA an die anderer Industrieländer anzugleichen und Ineffizienzen durch den Direktverkauf an Verbraucher zu verringern*. Hierfür waren keine Korrekturen der Gewinnprognosen erforderlich. Dies bestätigt, dass die Preissetzungsmacht der Branche intakt bleibt, was für das Geschäftsmodell von Pharma- und Biotechnologieunternehmen von entscheidender Bedeutung ist. Es folgten weitere Unternehmen, die die kurzfristige Gefahr einer disruptiven Preisreform beseitigten und es den Anlegern ermöglichten, sich erneut auf die Fundamentaldaten zu konzentrieren. Dies führte zu einem erneuten Kursanstieg von Eli Lilly, die auch eine günstige Mengenrabattvereinbarung in ihrem Adipositas-Geschäft erzielte. Dadurch erreichte Eli Lilly als erstes Pharmaunternehmen überhaupt eine Marktkapitalisierung von einer Billion USD.[2]

Von binären Ergebnissen zu nachhaltigen Wachstumsgeschichten

Investitionen in Biotechnologie werden häufig durch binäre Ereignisse bestimmt: Klinische Ergebnisse, regulatorische Entscheidungen oder M&A-Katalysatoren. Diese Treiber spielen zwar nach wie vor eine Rolle, aber die Branche wird zunehmend von Unternehmen bestimmt, die ihre eigenen Produkte erfolgreich vermarkten und weltweit expandieren.

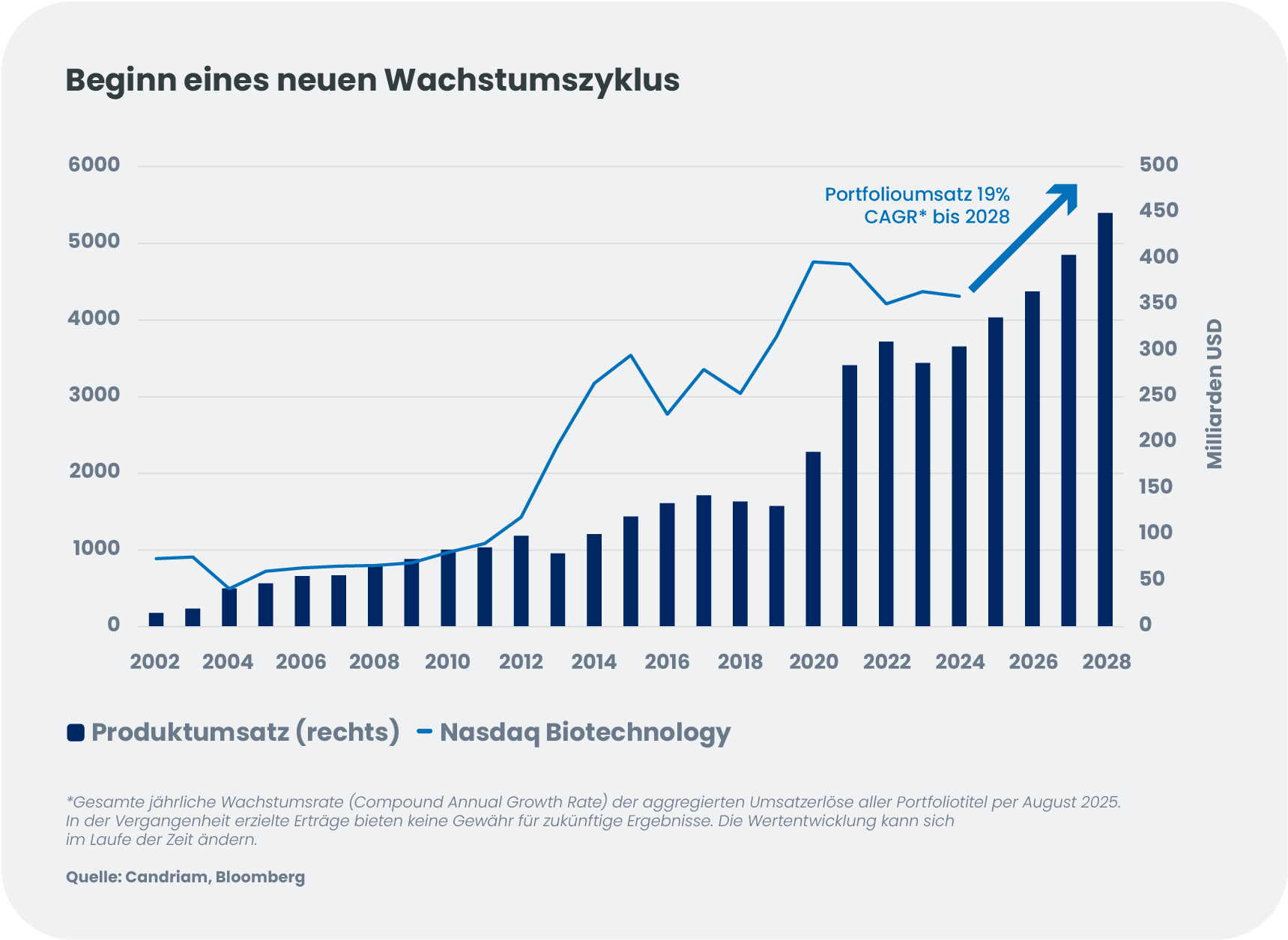

Dieser Wandel steht noch ganz am Anfang. Biopharmaunternehmen sind heute breiter aufgestellt und vielseitiger als frühere Generationen, wobei viele von ihnen eine starke Markteinführungsstrategie und ein beschleunigtes Umsatzwachstum aufweisen. In unserem Biotechnologieportfolio deuten die Konsensschätzungen für die kommenden Jahre auf eine durchschnittliche jährliche Umsatzwachstumsrate (CAGR) zwischen 17 und 19% hin – ein Wachstum, das anderswo eher selten ist.

Mehrere strukturelle Veränderungen unterstützen diesen Wandel. Die rasante Einführung von künstlicher Intelligenz in der präklinischen Forschung und in der Entwicklung klinischer Studien verringert den erforderlichen Zeitaufwand, um Moleküle auf den Markt zu bringen. Durch Fortschritte bei digitalen Geschäftsmodellen können Unternehmen die globalen Märkte ohne die hohe Fixkostenbelastung erreichen, die traditionell mit großen Vertriebsteams verbunden ist. Außerdem sind die Anleger disziplinierter geworden und belohnen Unternehmen, die hochwertigen Assets Priorität einräumen und sich auf eine effiziente Kapitalallokation konzentrieren. Infolgedessen ziehen Biotechnologieunternehmen zunehmend nicht nur Branchenspezialisten an, sondern auch Mainstream-Wachstumsinvestoren, die nach neuen Chancen suchen.

Neue M&A-Welle: Dringlichkeit an der Spitze von Big Pharma

Biotechnologie war von jeher die treibende Kraft für Arzneimittelinnovationen. Schätzungsweise 85% der US-Arzneimittelzulassungen im Jahr 2024 stammten von Biotechnologieunternehmen[3]. Wie nicht anders zu erwarten, wenden sich große Pharmakonzerne – bei denen bis 2033[4] Patente im Wert von rund 400 Milliarden US-Dollar auslaufen – aggressiv den Biotech-Pipelines zu, um die Lücke zu schließen.

Angesichts nachlassender politischer Sorgen schließen Pharmaunternehmen beschleunigt neue Vereinbarungen ab. In den letzten Monaten legten sowohl die Transaktionszahlen als auch die Transaktionsvolumen zu, einschließlich eines seltenen Bieterkriegs zwischen Novo Nordisk und Pfizer um Metsera – was zeigt, wie dringend die Sicherung differenzierter Assets ist. Wichtig ist, dass die Bilanzen mit einer Gesamtkapazität für Zukäufe von bis zu USD 1,2 Bio. weiterhin außerordentlich gut sind[5]. Angesichts des Ausmaßes der bevorstehenden Patentverluste glauben wir, dass dies erst der Anfang eines M&A-Zyklus ist.

Mehr Qualität nach vierjähriger Schrumpfkur

Der Abschwung der Branche in den letzten vier Jahren wirkte wie ein gigantisches Ausleseverfahren. Angesichts restriktiverer Finanzierungsbedingungen und höherer Zinsen waren Unternehmen gezwungen, ihre Pipelines zu straffen, Ressourcen auf ihre zukunftsträchtigsten Assets zu konzentrieren und nach alternativen Finanzierungsmöglichkeiten zu suchen. Schwächere Unternehmen wurden übernommen, fusionierten oder sind komplett aus dem Markt verschwunden.

Das Ergebnis ist ein gesünderes, stärker konzentriertes und qualitativ höherwertiges Chancenspektrum. Die klinischen Erfolgsquoten haben sich in den letzten Quartalen verbessert, was einem stärkeren Fokus auf die späteren Phasen klinischer Studien und auf kommerziell relevante Programme Rechnung trägt. An den privaten Märkten verlangsamte sich die Gründung von Venture-Unternehmen, und das Kapital wurde selektiver. Mittel flossen verstärkt in Unternehmen mit klareren Entwicklungspfaden, die erhebliche Unterstützung durch bestehende Investoren erfordern und ein höheres Wertschöpfungspotenzial aufweisen, getragen von soliden M&A-Perspektiven. Dies dürfte den Weg für qualitativ hochwertige Börsengänge im Jahr 2026 ebnen. Seitens der Anleger vollzog sich eine ähnliche Rationalisierung, wobei viele „Touristen“ den Sektor verließen und so die Aktionärsbasis stabilisierten.

Wie geht es jetzt weiter?

Für den Biotechnologiesektor war das Jahr 2025 eine entscheidende Kehrtwende. Die Unternehmen erholten sich deutlich von ihren historisch niedrigen Bewertungen (die Biotech-Aktienindizes waren von ihrem Höchststand 2021 bis zu ihrem tiefsten Wert 2023 um etwa 55–60% gefallen[6], bevor die jüngste Erholung begann). Das Verhältnis zwischen Unternehmenswert und Free Cashflow** erholte sich von knapp über eins zum Ende des ersten Quartals, einem 25-Jahres-Tief, auf einen historischen Medianwert von 2,7[7]. Durch das erneute Aufkommen von politischer Transparenz in Kombination mit branchenweiten Verbesserungen der wissenschaftlichen Produktivität und der kommerziellen Umsetzung entstand fruchtbarer Boden für einen neuen Wachstumszyklus.

Der Biotechnologiesektor ist einer der wenigen Sektoren, die in der Lage sind, ein zweistelliges Umsatzwachstum zu erzielen, das weitgehend unabhängig vom breiteren Konjunkturzyklus ist. Da sich mehrere Produkteinführungen noch in der Anfangsphase befinden, eine erneute M&A-Welle an Dynamik gewinnt und das Branchenumfeld sich strukturell verbessert, ist der Sektor unserer Meinung nach für eine dauerhafte Performance in den kommenden Jahren gut aufgestellt.

*Modelle für den Direktvertrieb an Verbraucher: Hersteller umgehen traditionelle Intermediäre wie Pharmacy Benefit Manager (PBM), traditionelle Versicherungen und den Pharma-Großhandel, um Patienten direkt zu beliefern.

**Der Enterprise-to-Cash-Wert misst den Wert, den Anleger den Sachwerten eines Biotech-Unternehmens beimessen. Ein Wert von 1 bedeutet, dass die Hälfte des Unternehmenswerts Bargeld ist, so dass der Wert der Pipeline oder der kommerziellen Produkte sehr gering ist. Der Medianwert der vergangenen 27 Jahre lag bei 2,7.