Eine widerstandsfähige Anlageklasse inmitten eines Strudels von Makrorisiken

In einem ereignisreichen Mai navigierten die Finanzmärkte durch ein Minenfeld globaler makroökonomischer Entwicklungen: Eskalierende Handelsspannungen zwischen den USA und China, ein sprunghafter Anstieg der Renditen japanischer Staatsanleihen und erneute Bedenken hinsichtlich der Tragfähigkeit der öffentlichen Finanzen in den Industrieländern. Vor diesem stürmischen Hintergrund zeigten sich die Unternehmensanleihe-Märkte überraschend widerstandsfähig und erzielten trotz der Nebengeräusche positive Renditen.

Der Kern dieser Robustheit liegt in einer einfachen Wahrheit: Die technischen Aspekte dominieren weiterhin die Landschaft. Die Zuflüsse in die Segmente Investment Grade (IG) und High Yield (HY) haben wieder zugenommen, was auf die anhaltende Nachfrage der Anleger nach Erträgen in einem nach wie vor renditeschwachen Umfeld hinweist. In der Zwischenzeit hat die Europäische Zentralbank mit einer Zinssenkung präventiv gehandelt, aber die Leitzinsen sind weiterhin hoch, so dass die Carry-Komponente der Anleihen strukturell attraktiv bleibt. Auf der anderen Seite des Atlantiks hat sich die US-Notenbank für strategische Geduld entschieden und hält an ihrer Politik fest.

Doch hinter dieser oberflächlichen Stärke verbirgt sich ein Unterton von Verletzlichkeit. Diese Schwachstelle wird mit einem "F" buchstabiert - Fundamentals. Die Fundamentaldaten, die lange Zeit von der Anziehungskraft der technischen Faktoren überschattet wurden, sind nun im Begriff, ihren Einfluss wieder geltend zu machen und könnten einen entscheidenden Wendepunkt für die Unternehmensanleihe-Märkte markieren.

Investment Grade: Ein stabiler Kern angesichts eines möglichen politischen Schocks

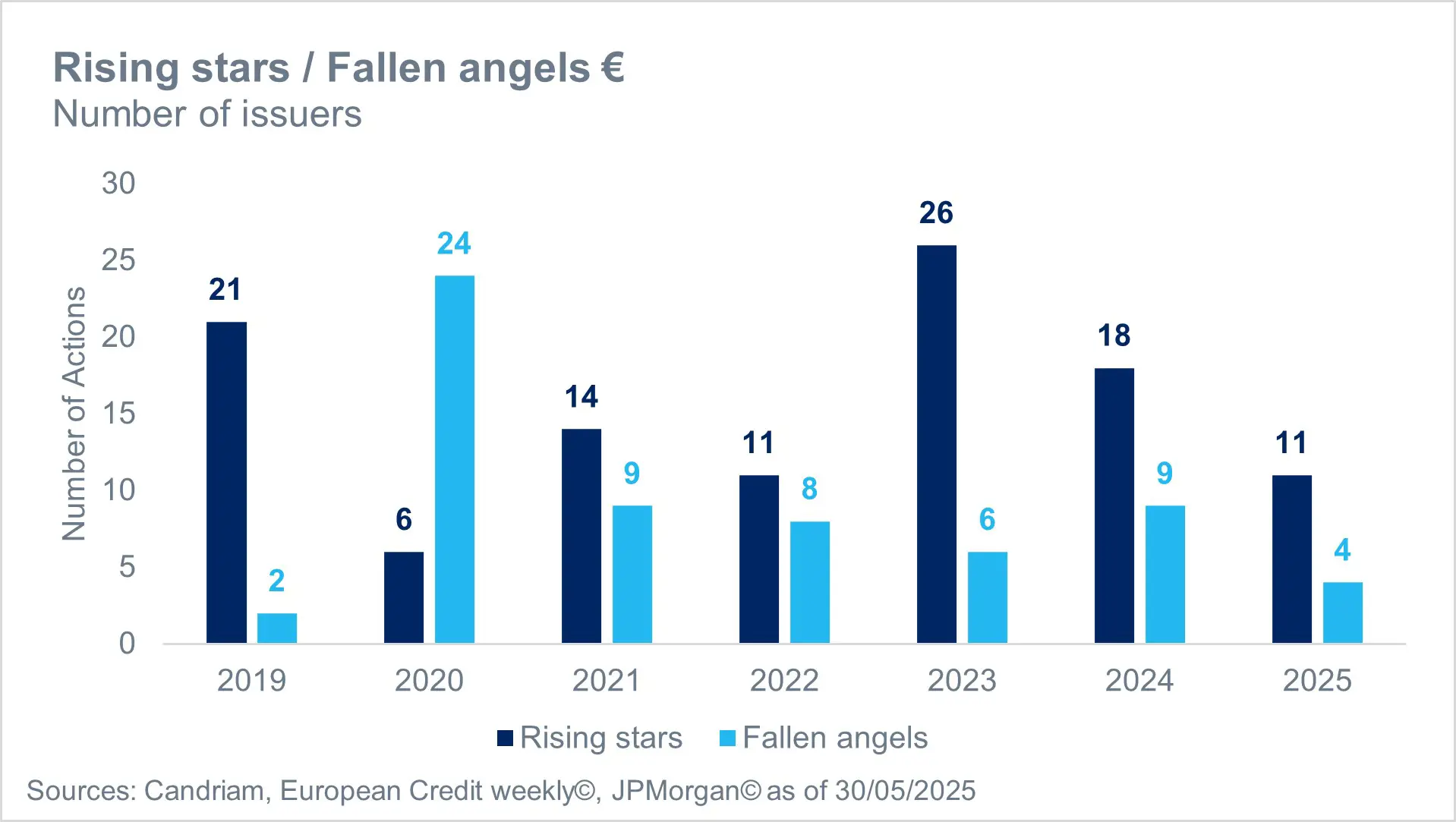

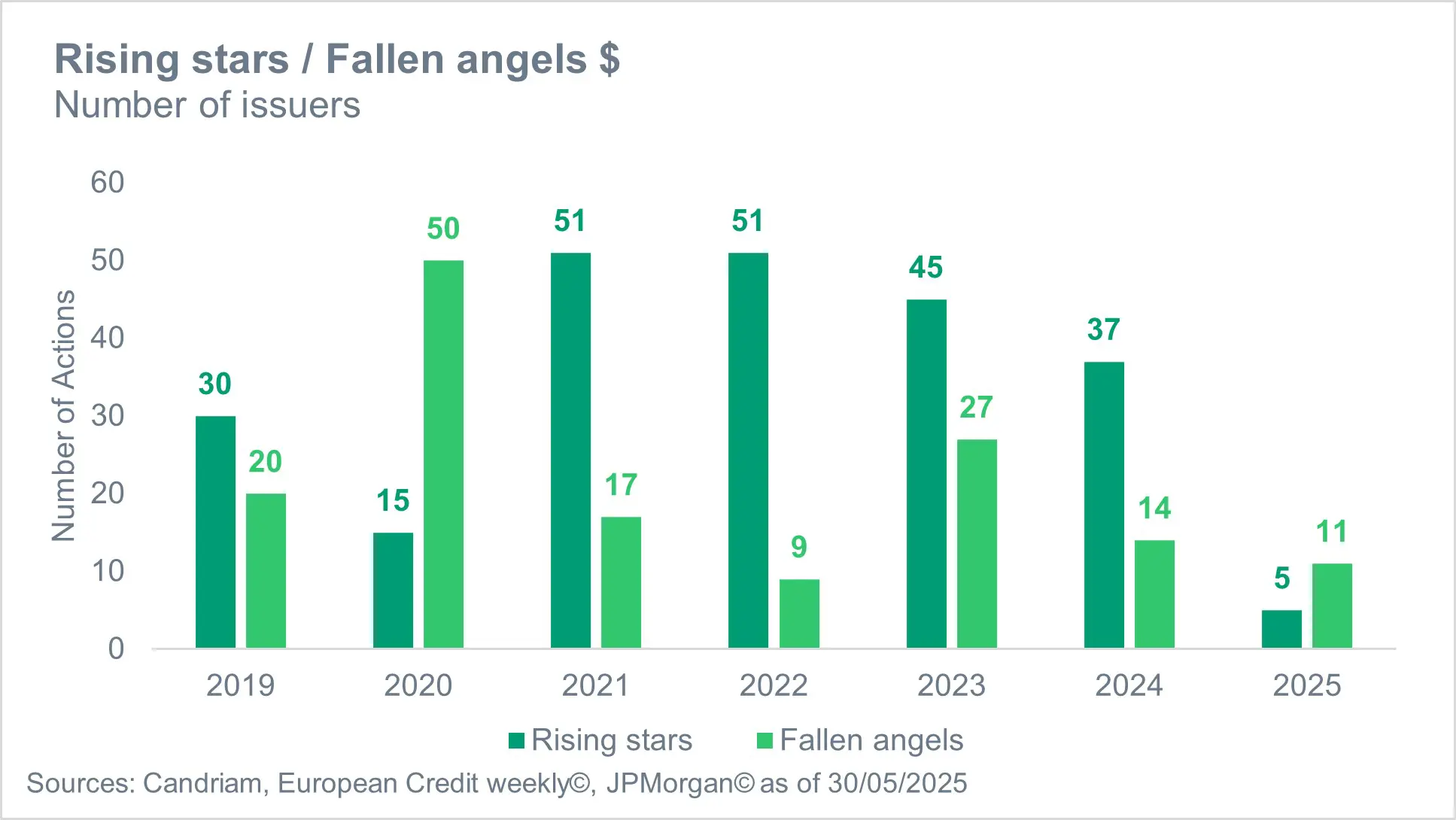

Investment Grades der Eurozone bleibt eine Bastion der relativen Stabilität - vorerst. Die Fundamentaldaten der Unternehmen sind im Allgemeinen gut ausgerichtet, wobei das Verhältnis zwischen „Rising Stars“ und „Fallen Angels“ überwiegt [1]. Die Gewinne in Q1 waren im Großen und Ganzen stark, unterstützt durch robuste Bilanzen und eine überschaubare Verschuldung. Allerdings waren die Prognosen für die Zukunft, die diese Ergebnisse begleiteten, bemerkenswert vage. Die Führungskräfte scheinen sich zunehmend der Unwägbarkeiten bewusst zu sein, die vor ihnen liegen, nicht zuletzt die Aussicht auf eine dauerhaft aggressivere US-Handelspolitik.

Die Deeskalationsphase des globalen Handelskriegs scheint hinter uns zu liegen. Die Spannungen bei den Zöllen nehmen wieder zu, da die USA kürzlich die Einfuhrzölle auf Stahl und Aluminium auf 50 % verdoppelt haben; weitere sektorale Zölle sind zu erwarten. Es ist unwahrscheinlich, dass es sich dabei um eine Einzelmaßnahme handelt, sondern vielmehr um einen Teil einer umfassenderen Strategie zur Wiederherstellung des Haushaltsgleichgewichts, die darauf abzielt, die Auswirkungen des im Repräsentantenhaus verabschiedeten umfangreichen Versöhnungsgesetzes - des "Big Beautiful Bill" - auf den Haushalt auszugleichen. Neben den allgemeinen Steuersenkungen enthält Abschnitt 899 des Gesetzentwurfs Bestimmungen, die europäische Unternehmen, insbesondere Exporteure und multinationale Konzerne, voraussichtlich stark belasten werden.

In den USA spiegeln das Beige Book und das Sitzungsprotokoll der Fed die wachsende Besorgnis über die wirtschaftliche Verlangsamung wider. Die Wahrscheinlichkeit einer Rezession nimmt zu, insbesondere wenn sich die von der "Big Bill" erwarteten fiskalischen Impulse nicht in der realen Wirtschaftstätigkeit niederschlagen. Dieses Szenario würde die Fundamentaldaten der Unternehmen aushöhlen und die Kreditwürdigkeit des gesamten Investment-Grade-Universums beeinträchtigen. Erschwerend kommt hinzu, dass die Unternehmen den Inflationsdruck im Großen und Ganzen weitergeben, was zwar kurzfristig die Margen schont, aber die Inflationserwartungen verankert und einen deutlichen Rückgang der Zinssätze unwahrscheinlich macht.

Hohe Rendite: Risse werden sichtbar

Der Markt für Euro-Hochzinsanleihen, der lange Zeit durch reichlich Liquidität und günstige Ausfallraten geschützt war, zeigt nun erste Anzeichen von Stress. Nach zwei ruhigen Monaten kam es im Mai bei drei europäischen Hochzinsemittenten zu Zahlungsausfällen, die sich auf insgesamt 6,0 Mrd. € beliefen - ein monatlicher Ausfallrekord, der den bisherigen Höchststand von 5,0 Mrd. € vom Juni 2016[2] übertraf. Der prominenteste Fall war SFR, das einen Anleihekupon versäumte und ein beschleunigtes Schutzverfahren beantragte. Zusätzlicher Druck entstand durch Laufzeitverlängerungen bei einigenanderen Namen, was eine klare Verschiebung des grundlegenden Risikoprofils von Krediten mit niedrigerem Rating unterstreicht.

Auf der anderen Seite des Atlantiks hat sich das Bild bereits verschlechtert. Die Ausfallraten für US-Hochzinsanleihen sind gestiegen und spiegeln die Herausforderungen wider, die sich aus den höheren Kreditkosten, den strengeren finanziellen Bedingungen und der nachlassenden wirtschaftlichen Dynamik ergeben. Wichtig ist, dass die Bandbreite der Belastungen zunimmt - von stark fremdfinanzierten, idiosynkratischen Emittenten bis hin zu stärker konjunkturabhängigen Sektoren.

Diese Verschlechterung der Fundamentaldaten stellt eine latente Bedrohung des günstigen technischen Hintergrunds dar. Sollte es zu einer umfangreichen Herabstufung (z. B. ein von IG auf HY gefallener Engel) oder einem wesentlichen Ausfall kommen, könnte das fragile Gleichgewicht der Zuflüsse gestört werden, was eine Kettenreaktion von Abflüssen und Spread-Ausweitungen auslösen würde. Die Kreditspreads werden nach wie vor auf historisch engen Niveaus gehandelt, was wenig Puffer gegen fundamentale Überraschungen bietet.

Die Bedeutung der Prüfung auf Emittentenebene

In dieser Phase ist die Überwachung der Fundamentaldaten von entscheidender Bedeutung. Zwar ist ein breit angelegter Zusammenbruch in naher Zukunft unwahrscheinlich, doch die Gefahr liegt in konzentrierten Schocks. Unternehmen mit übermäßigem Verschuldungsgrad, schwachen freien Cashflow-Profilen, oder erheblichem Refinanzierungsbedarf werden es im derzeitigen Umfeld schwer haben. Vor allem für Emittenten mit einem niedrigeren Rating droht die Gefahr, dass sie vom Primärmarkt ausgeschlossen werden oder gezwungen sind, sich zu prohibitiv hohen Zinssätzen zu refinanzieren.

Wenn die Fundamentaldaten schwächeln, folgen oft die technischen Daten. In einem Marktumfeld, in dem die Spreads gedrückt sind und Selbstzufriedenheit weit verbreitet ist, können selbst isolierte Kreditereignisse weit über ihren Ursprung hinaus ausstrahlen. Der jüngste Zahlungsausfall von SFR ist ein gutes Beispiel dafür: Dieser war zwar lokal begrenzt, löste aber eine Welle von Neubewertungen im gesamten europäischen Hochzinssektor aus. Auf eng verwobenen Märkten, auf denen es kaum Renditen gibt und die Risikoprämien künstlich niedrig sind, kann sich die Stimmung schnell ändern. Herabstufungen oder verfehlte Gewinnprognosen - selbst bei Emittenten mit kleiner oder mittlerer Marktkapitalisierung - können passive und benchmarkorientierte Anleger dazu zwingen, das Risiko mechanisch zu reduzieren, was zu überdurchschnittlichen Kursbewegungen an den Sekundärmärkten führt.

Darüber hinaus sind viele technische Indikatoren - von Fondsströmen bis zur Spread-Kompression - selbst eine Funktion der wahrgenommenen fundamentalen Stärke. Wenn diese Wahrnehmung zusammenbricht, kann die Rückkopplungsschleife brutal sein. Abflüsse führen zu erzwungenen Verkäufen, die wiederum den Liquiditätsdruck verschärfen und weitere Abflüsse auslösen. Die Illusion der Stabilität, die oft durch mechanische Zuflüsse und ETF-Aktivitäten gestützt wird, kann schnell in Volatilität umschlagen, wenn die zugrunde liegende Qualität der Credits in Frage gestellt wird.

In diesem Umfeld ist die Sorgfaltsprüfung auf Emittentenebene die beste Verteidigungslinie des Anlegers. Kreditinvestoren müssen sich Klarheit über die Dauerhaftigkeit der Erträge, die Preisgestaltungsmöglichkeiten, die Fähigkeit zur Kostenüberwälzung und die Refinanzierungsmöglichkeiten verschaffen. Unternehmen, die von makroökonomischen Schwankungen, zyklischen Branchen oder exportabhängigen Einnahmen abhängig sind, sind besonders anfällig für eine schnelle Neubewertung. Umgekehrt ist es wahrscheinlicher, dass defensive Sektoren mit stabiler Nachfrage und starken Bilanzen den Marktzugang aufrechterhalten und das Vertrauen der Anleger bewahren.

Fazit: Die Chance bleibt bestehen - aber mit neuen Regeln des Engagements

Die Argumente für Unternehmensanleihen sind nach wie vor überzeugend. Hohe Renditen, robuste technische Daten und ein wieder erwachender Appetit der Anleger haben es den Unternehmensanleihe-Märkten bisher ermöglicht, den Stürmen des Jahres 2025 zu trotzen.

Investment-Grade-Unternehmensanleihen stehen auf festerem Boden, gestützt durch robuste Fundamentaldaten, die darauf hindeuten, dass sie dem zunehmenden wirtschaftlichen Druck standhalten können. Der Appetit der Anleger ist nach wie vor groß, und das hohe Renditeniveau hat die Attraktivität von Euro IG als glaubwürdige Alternative zu traditionellen sicheren Häfen erhöht. Tatsächlich beginnen die Märkte sich zu fragen, ob die Kreditvergabe an Staaten der Eurozone - deren Schuldenentwicklung und Haushaltsaussichten zunehmend Anlass zur Sorge geben - ebenso klug ist wie die Investition in vergleichbar bewertete Unternehmen mit soliden Fundamentaldaten, attraktiven Bewertungen und günstigen technischen Daten. Im Gegensatz dazu ist das Segment der Hochzinsanleihen vorsichtiger. Schwächere Fundamentaldaten und weniger stabile technische Daten machen die Anlageklasse anfälliger für Volatilität und die oben genannten externen Risiken (wie Zölle, Handelskriege und Volatilität).

Für beide Anlagensegmente wird jedoch letztlich die Schwere und Dauer der externen Schocks ausschlaggebend sein, und wie stark sie die Kreditqualität im gesamten Spektrum beeinträchtigen. Bislang konnten sie die Rallye zwar nicht stoppen, aber die eigentliche Bewährungsprobe steht noch bevor. Eine schleichende Verschlechterung der Fundamentaldaten könnte, wenn sie unkontrolliert bleibt, zum entscheidenden Störfaktor in der letzten Phase des Kreditzyklus werden.

Für den umsichtigen Kreditanleger ist dies der Zeitpunkt, sich einer differenzierteren, an den Fundamentaldaten orientierten Allokationsstrategie zuzuwenden. Die Zeit der wahllosen Renditejagd ist vorbei. Was vor uns liegt, ist ein Markt, der Sorgfalt, Selektivität und eine unablässige Konzentration auf die Kreditwürdigkeit der Unternehmen belohnen wird.

[1] Rising Stars sind Anleihen, die als Junk Bonds eingestuft sind, aber aufgrund von Verbesserungen der Bonität des emittierenden Unternehmens zu Investment Grade werden könnten. Fallen Angels sind Anleihen, die ursprünglich als Investment Grade eingestuft waren, aber aufgrund einer Verschlechterung der finanziellen Lage des Emittenten auf Ramschstatus herabgestuft wurden.

[2] Quelle: Candriam, Bloomberg, Juni 2025