Ze zeggen dat de geschiedenis zich nooit herhaalt. Maar rijmt ze niet vaak?

Christian Solé, Deputy head of Fundamental Europe Equity, Head of Small & Midcaps

In het verleden hebben small caps de neiging gehad om sterk op te veren na inflatiepieken. Dankzij de intrinsieke kwaliteiten van small caps - flexibiliteit, sterk prijszettingsvermogen -, aangevuld met een zorgvuldige selectie door een ervaren team, kunnen ze in de nabije toekomst opnieuw schitteren.

Soms horen we een iets andere symfonie terug, maar herkennen we het thema ervan - of zoals men zegt "De geschiedenis herhaalt zich nooit, maar rijmt wel vaak".

De laatste keer dat ontwikkelde landen te maken kregen met sterke inflatoire krachten was ongeveer 50 jaar geleden, in de jaren zeventig. Uit deze periode kunnen interessante vaststellingen worden gemaakt.

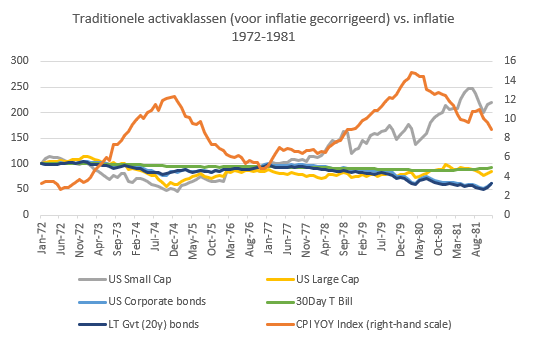

Destijds presteerden small cap bedrijven niet alleen beter dan de belangrijkste traditionele activaklassen in reële termen, dat wil zeggen na correctie voor de inflatie, maar behoorden zij ook tot de zeldzame aandelen die een positief rendement behaalden (zie grafiek). De grafiek toont ook hoe de prestaties van small caps niet gecorreleerd zijn met die van large caps, waardoor een diversificatie-effect in de portefeuilles ontstaat.

Toen de inflatie in 1973 begon te stijgen, na het einde van het Bretton Woods-systeem, presteerden small caps ondermaats terwijl de wereld geleidelijk in een recessie terechtkwam. De inkomsten van kleinere bedrijven worden doorgaans als eerste getroffen door een economische vertraging, en beleggers geven de voorkeur aan veiliger boten in de storm. Kleine ondernemingen hebben ook minder toegang tot schuld- en aandelenkapitaalmarkten dan grotere ondernemingen.

Maar vlak na de piek van de inflatie kwamen small caps in een fase van sterke outperformance die nauwelijks werd beïnvloed door de tweede inflatieschok, dankzij hun sterkere dynamiek en ondernemend leiderschap. Kleine ondernemingen reageren doorgaans ook sneller dan grotere ondernemingen op een veranderende omgeving. Er zij op gewezen dat wij gegevens uit de VS tonen bij gebrek aan gelijkwaardige historische reeksen voor Europa, wegens de toenmalige marktstructuur.

In het verleden behaalde resultaten van een bepaald financieel instrument of index of een beleggingsdienst of -strategie, of simulaties van in het verleden behaalde resultaten, of voorspellingen van toekomstige resultaten voorspellen geen toekomstig rendement.

Bron: Morningstar Direct, Candriam.

Indices: US Small Cap komt overeen met IA SBBI US Small Stock Total Return USD, US Large Cap komt overeen met IA SBBI US Large Stock Total Return USD Ext, US Corporate Bonds komt overeen met IA SBBI US LT Corp Total Return USD, LT Gvt (20y) Bonds komt overeen met IA SBBI US LT Govt Total Return USD, 30day T Bill komt overeen met IA SBBI US 30 Day TBill Total Return USD, CPI YOY Index. "SBBI" staat voor "Stocks, Bonds. Bills en Inflation". "SBBI" zijn geregistreerde handelsmerken van Morningstar, Inc. Alle rechten voorbehouden. Gebruikt met toestemming..

Bij Candriam geloven we dat small caps, die sinds het tweede semester van 2021 ondermaats presteren ten opzichte van large caps, binnenkort kunnen gaan outperformen. Dit kan samenvallen met de Fed pivot – het moment dat de Fed zijn monetair beleid wijzigt - of het moment dat beleggers meer zicht hebben op het temperen van de inflatoire krachten. Wij zullen het beleid van de centrale banken en de uitbodeming van de activiteitscijfers op de voet volgen om de bodem voor small caps aan te geven.

Voorts zijn wij van mening dat onze selectieve benadering van beleggingen in small caps, die over een langere periode succesvol is gebleken, nu belangrijker is dan ooit (netto-geannualiseerd extra-rendement van 2.4% over vijf jaar[1]).

De hoeksteen van onze aanpak is de expertise van ons team, gesteund door 15 jaar ervaring in small cap onderzoek en beleggingen. Onze interne middelen voor zowel financieel als extra-financieel onderzoek zijn essentieel om de kansen te spotten in een sterk verspreide activaklasse met weinig dekking door externe analisten . Wij zijn een team van 34 specialisten die samen zitten en dezelfde filosofie delen.

Onze aanpak is gericht op de lange termijn. Wij hanteren een eigen gedisciplineerd analysekader aan de hand van vijf beleggingscriteria die volgens ons in het huidige klimaat essentieel zijn:

- Kwaliteit van het management: goed management en personeel moeten worden behouden en gestimuleerd, vooral in kleinere ondernemingen. Dit is een van de redenen waarom wij, samen met onze ESG-analisten, een dialoog zijn aangegaan met de ondernemingen waarin wij beleggen om hun organisatie en retentie- en ontwikkelingsprogramma's beter te begrijpen. Wij streven naar een langetermijndialoog met deze ondernemingen en geven de voorkeur aan een ondersteunend engagement boven systematische uitsluiting. Bij onze contacten met kleinere bedrijven zijn we niet dogmatisch en houden we rekening met hun specifieke uitdagingen. Gezien hun kleinere omvang of als gevolg van familiebezit is het bijvoorbeeld gebruikelijker dat er geen scheiding is tussen de functies van voorzitter en CEO. Onderdeel van deze langetermijnrelatie is ook het uitwisselen van beste praktijken op sociaal en governancegebied. Vanzelfsprekend blijven wij streng op controverses die wij voortdurend volgen. Als er geen verbetering optreedt, verminderen we gewoon onze blootstelling, geheel of gedeeltelijk.

- Onderliggende marktgroei: in een veranderend economisch klimaat is het van essentieel belang te begrijpen welke niches een echt groeipotentieel hebben dat verder gaat dan de rages op korte termijn. Zo zien wij de nieuwe klimaatgerelateerde regelgeving als groeikansen voor de particuliere sector, die graag wil bijdragen tot klimaatbescherming en besparing van hulpbronnen. Meer specifiek in dit segment denken wij dat de Europese Green Deal bedrijven die actief zijn in isolatie zal bevoordelen.

- Concurrentievoordelen: wij richten ons op ondernemingen met prijszettingsvermogen of potentiële groei van het marktaandeel, want in een inflatoire omgeving is bescherming van de marges van essentieel belang. Bedrijven kunnen deze concurrentievoordelen opbouwen door innovatie of met een gunstige marktstructuur.

- Rentabiliteit: terwijl andere strategieën alleen naar groei zouden kijken, richten wij ons ook op rentabiliteit. Wij zoeken aandelen die al winstgevend zijn, niet potentieel Zoals uit de onderstaande tabel blijkt, hebben ondernemingen met een lagere winstgevendheid meer te lijden van hogere inputkosten.

- Schuldgraad: schulden moeten voorzichtig worden beheerd in een klimaat van stijgende rentevoeten. Focus op het hefboomeffect is essentieel, zowel vanuit financieel oogpunt als vanuit het oogpunt van verantwoordelijkheid. Het is dus essentieel in ons beleggingskader.

Wij zijn ervan overtuigd dat een hoog rendement en verantwoord beleggen verenigbaar zijn. De markten zouden binnenkort een unieke kans kunnen bieden om in small caps te beleggen tegen zeer aantrekkelijke niveaus. Wij geloven ook dat engagement, in combinatie met verantwoord beleggen, de sleutel is tot een betere risicovergoeding.

Aan alle beleggingsstrategieën zijn risico's verbonden, waaronder het risico van kapitaalverlies. De belangrijkste risico's van onze Europese Small & Mid cap strategie zijn: Risico van kapitaalverlies, Aandelenrisico, Valutarisico, Liquiditeitsrisico, Concentratierisico, Derivatenrisico, ESG-beleggingsrisico. Candriam Sustainable Equity Europe Small & Mid Caps heeft een risiconiveau van 6 op een schaal van 1 tot 7.

in het verleden behaalde resultaten van een bepaald financieel instrument, een financiële index of een beleggingsdienst of -strategie, of simulaties van in het verleden behaalde resultaten of voorspellingen van toekomstige resultaten zijn geen betrouwbare indicatoren voor toekomstige resultaten.

ESG Beleggingsrisico: De in dit document gepresenteerde niet-financiële doelstellingen zijn gebaseerd op de realisatie van door Candriam gemaakte veronderstellingen. Deze aannames worden gemaakt volgens de ESG-ratingmodellen van Candriam, waarvan de toepassing toegang tot verschillende kwantitatieve en kwalitatieve gegevens vereist, afhankelijk van de sector en de precieze activiteiten van een bepaalde onderneming. De beschikbaarheid, de kwaliteit en de betrouwbaarheid van deze gegevens kunnen variëren, en kunnen bijgevolg de ESG-ratings van Candriam beïnvloeden. Voor meer informatie over ESG-beleggingsrisico's wordt verwezen naar de Transparantiecodes, of het prospectus als het om een fonds gaat.

[1] Candriam Sustainable Equity Europe Small & Mid Caps, netto rendement, C share class in EUR, tot eind november 2022,. Benchmark: MSCI Europe Small Caps NR. In het verleden behaalde resultaten van een bepaald financieel instrument of index of een beleggingsdienst of -strategie voorspellen geen toekomstig rendement