El MSCI World (índice de países desarrollados) alcanzó un máximo histórico a mediados de julio, tras una subida casi ininterrumpida del 33% desde su punto más bajo a finales de octubre de 2023. Sólo una corrección de alrededor del 5% en abril de 2024 permitió a algunos inversores reactivos subirse al carro si no lo habían hecho desde el último trimestre del año pasado. ¿Podemos esperar los meses de verano con tranquilidad después de un viaje así? Aunque los mercados financieros parecían superar rápidamente los diversos obstáculos que se interponían en su camino, ¿qué acontecimiento podría hacerlos tropezar finalmente?

Un aumento cada vez más selectivo de los mercados financieros

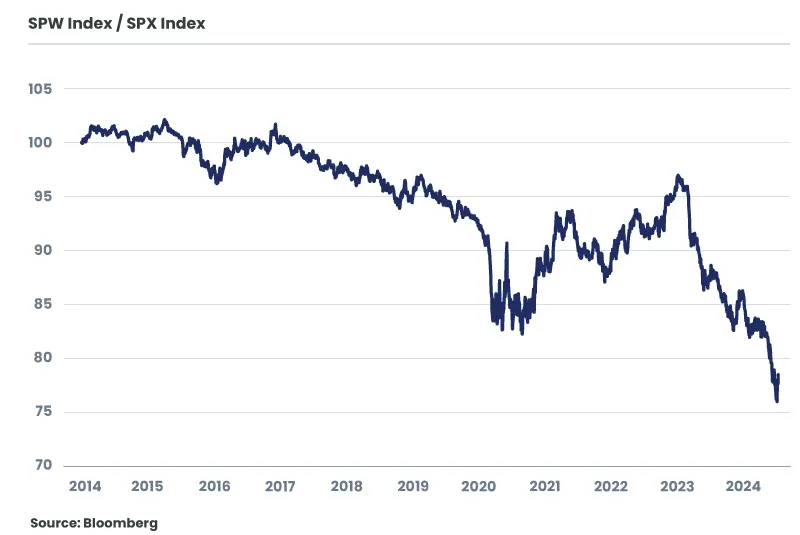

La subida de los activos de riesgo ha sido generalizada desde el último trimestre del año pasado para la renta variable, el crédito (fuerte estrechamiento de los diferenciales) y las materias primas (+33% para el oro, +18% para el cobre) ... No obstante, la selectividad ha sido la consigna desde el segundo trimestre de 2024, tras una fase inicial de subidas algo más indiferenciadas. El mercado estadounidense ha vuelto a reafirmar su liderazgo en torno a un puñado de valores: las cinco mayores capitalizaciones bursátiles representan ahora una cuarta parte del índice S&P 500 y han aportado la mayor parte de las ganancias desde principios de año. El US Equal Weight Index no siguió exactamente la misma trayectoria, alcanzando su punto máximo el 28 de marzo de 2024. Las demás grandes regiones tampoco han batido nuevos récords: el mercado europeo (índice Eurostoxx 50) se mueve en horizontal desde la misma fecha, y el índice de renta variable de los mercados emergentes sigue más de un 20% por debajo de su nivel de febrero de 2021... sólo el mercado japonés se comporta a la par que el S&P500 (+35% desde el 1 de noviembre de 2023) en divisa local, pero a costa de una depreciación de más del 10% del yen frente al dólar desde principios de año.

De este modo, las tendencias de los mercados financieros han permanecido estrechamente vinculadas a las tendencias fundamentales. El repunte a finales de 2023/principios de 2024 estuvo ligado a la fuerte revisión al alza del crecimiento estadounidense, mientras que la desinflación continuó al ritmo previsto. Este impulso se vio reforzado por el fuerte crecimiento previsto para las empresas que se benefician directamente de las inversiones en IA. A partir del segundo trimestre, la ralentización del crecimiento estadounidense provocó una importante desconexión entre el índice de renta variable americano (movimiento lateral), mientras que algunos "Megacap" llevaron al S&P500 a nuevos máximos. Asimismo, las recurrentes decepciones sobre el crecimiento chino se reflejaron en el caótico comportamiento de los índices bursátiles chinos y de los mercados emergentes. En Europa, la falta de una recuperación económica convincente en Alemania y Francia interrumpió el impulso alcista de los índices de renta variable ya en el segundo trimestre de 2024.

¿A qué retos nos enfrentamos este verano ?

Así pues, la selectividad se acentuó en el segundo trimestre de 2024, pero los mercados financieros se mantuvieron relativamente resistentes en general, digiriendo muy rápidamente algunos episodios de tensión en abril y junio, tras las elecciones europeas. La volatilidad volvió así a niveles bajos (índice V2TX de volatilidad de los mercados europeos en 14).

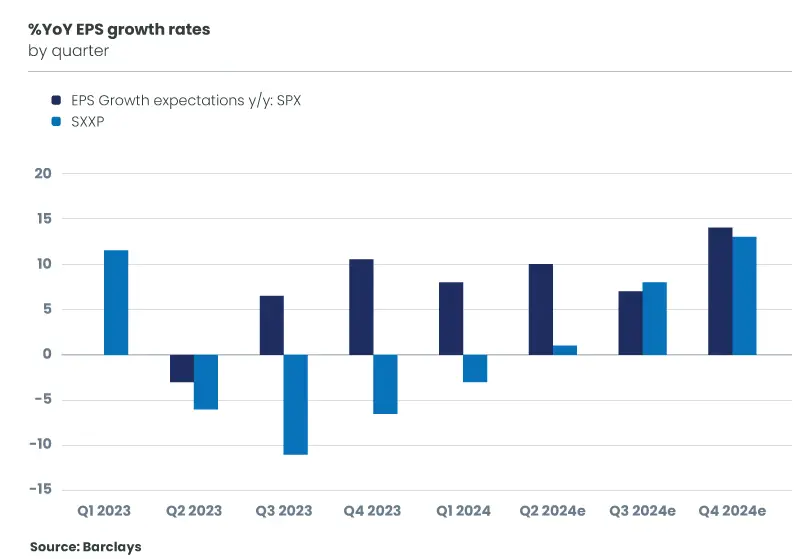

El próximo obstáculo es la publicación de los resultados empresariales del segundo trimestre. En Estados Unidos, el crecimiento de este trimestre debería ser un 10% superior al de 2023 (frente al +7% del primer trimestre), pero parece alcanzable, ya que las orientaciones de las empresas no han dado lugar a revisiones negativas. Lo que está en juego para el mercado estadounidense es una posible ampliación de la base de crecimiento de los beneficios de las empresas. El crecimiento de los beneficios de los "7 magníficos" se ralentizará, mientras que el de los otros 493 valores aumentará ya este trimestre. El listón también está un poco más alto para la segunda mitad del año, ya que se espera un crecimiento de dos dígitos en los beneficios empresariales, mientras que la actividad empresarial podría ralentizarse. En Europa, las expectativas son más modestas, con un crecimiento previsto del +1% para este trimestre. También aquí serán decisivas las indicaciones de las empresas para el resto del año (se espera un mayor crecimiento en el segundo semestre). En general, las valoraciones dejan poco margen para fuertes decepciones y, al igual que en el primer trimestre, estar por encima o por debajo de las expectativas debería dar lugar a una amplia dispersión de los resultados (por valores y sectores).

El principal reto sigue siendo el de un "aterrizaje suave" en Estados Unidos.

La creciente probabilidad de la elección de Donald Trump el próximo noviembre reduce la incertidumbre para los inversores en un sentido, pero deja a los mercados financieros atrapados en fuerzas opuestas: una marcada desaceleración del crecimiento y una desaceleración de la inflación en curso... cuando las políticas de Trump se consideran más bien inflacionistas y estimuladoras del crecimiento. Es probable que esto complique la tarea del banco central estadounidense de mantener el equilibrio adecuado...

¿No son demasiado ambiciosas las cuatro bajadas de tipos previstas por el consenso para 2025? Es probable que la evolución de la curva de rendimientos siga viéndose afectada por cambios en las expectativas sobre los tipos tanto a corto como a largo plazo. Del mismo modo, las empresas de pequeña y mediana capitalización parecen estar beneficiándose de un efecto "Trump" favorable (estímulo, proteccionismo), pero ¿hasta qué punto puede funcionar esto si los tipos vuelven a subir? Además, ¿subirá el dólar si la Fed recorta los tipos menos de lo previsto, o se debilitará como exigiría una política mercantilista? ¿Se verán afectadas las megacaps del sector tecnológico por las elecciones? Algunos de los nombres más importantes de la industria se muestran claramente a favor del candidato Trump, pero Facebook, Apple y Google ya tuvieron una relación con Trump en su primer mandato.

En consecuencia, quedan muchos interrogantes, que podrían dar lugar a rotaciones y a un aumento de la volatilidad en los próximos meses.

¿Y para Europa?...

La zona euro parece encontrarse de nuevo en una situación delicada, penalizada por el débil crecimiento chino, la incierta situación política en Francia y los riesgos proteccionistas de Estados Unidos. El repunte muy gradual de la actividad que se espera podría verse comprometido por los acontecimientos políticos del segundo semestre, mientras la región sigue demasiado cerca del estancamiento.

El Reino Unido, por su parte, parece una región atractiva, aunque con una valoración más baja. La evolución política contrasta favorablemente con la de la eurozona por primera vez desde el Brexit. Las sorpresas económicas han sido positivas y el Banco de Inglaterra iniciará su ciclo de recorte de tipos en agosto. Infravalorada por los inversores, creemos que la renta variable británica ofrece un atractivo perfil de diversificación.

Así pues, el mejor escenario para este verano sigue siendo la continuación del aterrizaje suave de la economía estadounidense, siempre que la política no lo desbarate. Este contexto seguiría favoreciendo una subida de la renta variable, pero probablemente de nuevo con preferencia por Estados Unidos.