Solvencia II tiene ahora dos objetivos oficiales :

- Fomentar la inversión de capital a largo plazo en la economía por parte de las compañías de seguros.

- y apoyar el Pacto Verde.[1]

Aunque estos objetivos son totalmente loables, existen obstáculos metodológicos. Los objetivos iniciales de Solvencia II eran la armonización, la estabilidad financiera y la protección de los asegurados. Por tanto, el texto se diseñó como una regulación basada en el riesgo, basada en la evaluación del balance en valoración de mercado[2] y en requisitos de capital calibrados sobre un Valor en Riesgo (VaR )[3] con un nivel de confianza del 99,5%. Con este enfoque, la inversión de capital, incluso en energía y tecnología limpia, puede resultar menos atractiva que los bonos soberanos y corporativos de alta calidad. Del mismo modo, los riesgos emergentes, como el riesgo climático, que se desarrollan durante largos períodos de tiempo, son difíciles de calibrar y no encajan bien en ese marco.

La actual revisión de Solvencia II intenta abordar estos puntos a través de cambios técnicos destinados a estabilizar los balances prudenciales, proporcionando alivio de capital específico para facilitar ciertas inversiones y aumentando el enfoque en los riesgos ESG, en particular los riesgos climáticos. Aquí abordamos los temas con mayor impacto directo en la gestión de inversiones y no examinamos otros aspectos importantes, como las medidas de proporcionalidad, el cálculo del margen de riesgo o las medidas transitorias. Tampoco nos detendremos en la creciente importancia del riesgo de liquidez en la regulación, ya que nos parece coherente con la práctica actual en Francia.

¿Dónde está la revisión de la Directiva de Solvencia?

El Consejo de Europa y el Parlamento han acordado una versión revisada conjunta de Solvencia II que incluye los cambios siguientes. Probablemente debería entrar en vigor el 1 de enero de 2026.

Cambios en la valoración del pasivo

Los cambios más importantes para la gestión de inversiones se refieren a la curva de descuento de pasivos, denominada curva de tipos de interés libre de riesgo. Esta curva tiene dos componentes principales: la curva base (es decir, la curva de tipos swap en relación con el tipo de interés a un día) más el ajuste de volatilidad (una fracción del diferencial observado en los mercados y ajustado por el coste del impago).

La curva base se extrapola a partir del año 20. Se modifica el método de extrapolación para incluir información sobre la curva de tipos de interés más allá del vencimiento de 20 años. Esto hará que los compromisos a largo plazo sean más sensibles a las tasas de mercado y que las coberturas a largo plazo sean más eficientes financieramente.

El ajuste de volatilidad podría incluir una fracción mayor de los diferenciales de los bonos y la aplicación del ajuste dependerá más de la asignación real de bonos de la aseguradora. Esto permitiría una mayor flexibilidad en el diseño de la cartera de inversiones y una mejor correspondencia entre activos y pasivos.

Cambios en los requisitos de capital por riesgo de mercado

El capital de solvencia obligatorio (SCR) para el riesgo de tipos de interés debería recalibrarse para materializar los riesgos de caída de los tipos de interés, incluso cuando ya sean bajos. En el contexto actual de tipos significativamente más altos en comparación con los últimos 10 años, el impacto de este cambio es pequeño, pero las aseguradoras podrían considerar una cobertura más sistemática del riesgo de tipos de interés.

El módulo relativo a las acciones a largo plazo, que permite a determinadas participaciones beneficiarse de un requisito de capital más bajo, debería estar sujeto a condiciones menos restrictivas. El alcance se amplía a acciones del EEE o de la OCDE y el período de tenencia objetivo es de cinco años, una duración que puede evaluarse a nivel de fondo para ciertos vehículos, incluidos los FILPE. Debería facilitar las inversiones de las aseguradoras en acciones diversificadas.

Otros cambios podrían tener un impacto mucho menor.

- El ajuste simétrico por riesgo de acciones, también llamado "amortiguador de acciones", está actualmente limitado por un intervalo de + o -10 %, que se propone ampliar a + o - 13 %. En el pasado, el freno se activó durante la burbuja de las puntocom y la crisis financiera mundial. Desde entonces sólo se ha activado el límite inferior, esto fue durante la crisis de Covid.

- El riesgo de diferencial de las exposiciones de titulización también podría ser más granular e incorporar nociones de antigüedad.

Dado que la mayoría de las medidas tienen un impacto negativo en el ratio de solvencia de las aseguradoras, estarán sujetas a períodos transitorios de cinco años.

Además de la lista no exhaustiva anterior, la importancia de la sostenibilidad en la regulación está aumentando y se podrían determinar requisitos de capital específicos para los riesgos relacionados con la sostenibilidad. También se ha pedido a la Autoridad Europea de Seguros y Pensiones de Jubilación (EIOPA) que estudie este tema para determinar qué riesgos son más importantes desde un punto de vista prudencial y cómo podrían calibrarse los requisitos de capital. EIOPA ha abierto una consulta sobre el tema hasta el 22 de marzo de 2024.

Riesgos vinculados al desarrollo sostenible

Más específicamente, EIOPA analiza el vínculo potencial entre los riesgos de mercado prudenciales en términos de acciones, diferenciales y riesgos inmobiliarios y los riesgos de transición. No examinaremos las otras dos áreas de evaluación, a saber, el vínculo potencial entre los riesgos de suscripción de seguros generales y las medidas de prevención de riesgos relacionados con el clima, y el vínculo potencial entre los riesgos sociales y los riesgos prudenciales, incluidos los riesgos de mercado y de suscripción.

La primera conclusión es que el análisis no es fácil : hay pocos datos disponibles y sólo de un período muy reciente. Además, la sostenibilidad no es el único factor de riesgo financiero. Sin embargo, EIOPA descubrió que los bonos y acciones vinculados a los combustibles fósiles plantean un riesgo mayor que aquellos expuestos a otras actividades, lo que justifica un tratamiento prudencial específico. Por otra parte, la AESPJ no pudo concluir el efecto del nivel de eficiencia energética de un edificio sobre el riesgo inmobiliario.

Además de la opción del statu quo, los enfoques adoptados por EIOPA para integrar la sostenibilidad consistirían en aumentar el requisito de capital en función del código NACE del emisor de valores :

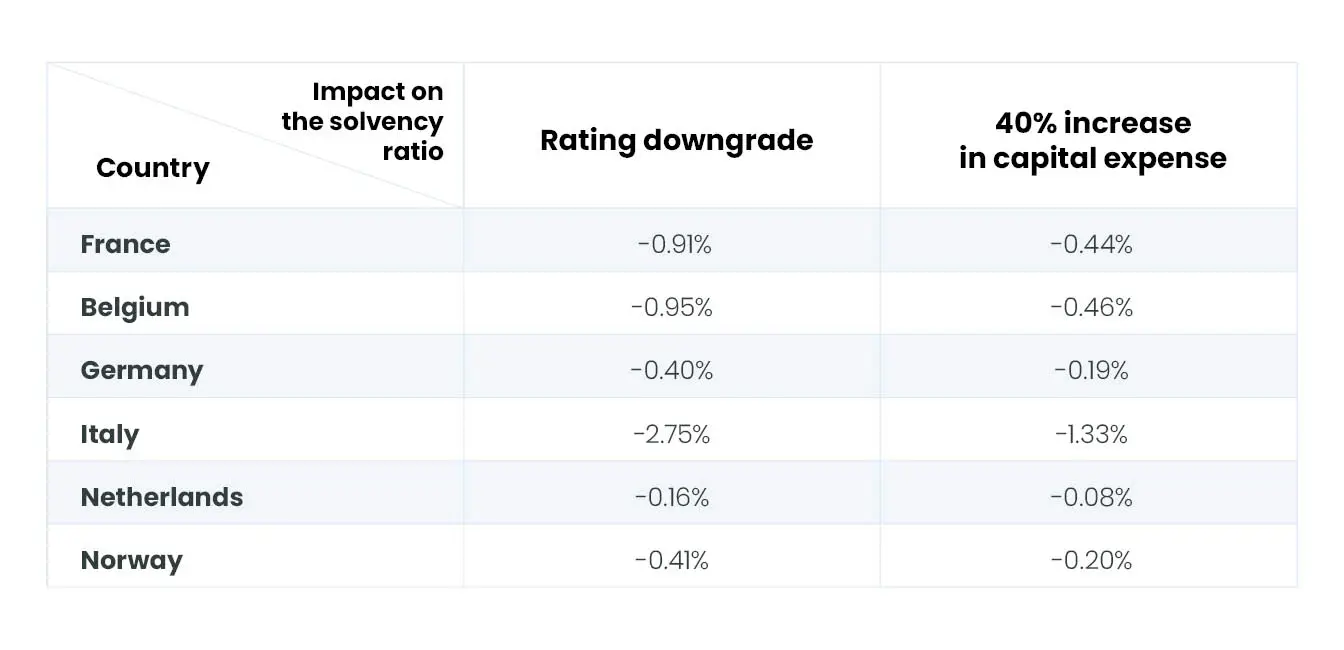

- Para las acciones, ya sea el uso de una exigencia de capital de tipo 2 en lugar de una exigencia de capital de tipo 1 (SCR superior de +10 %), o la aplicación de un suplemento de + 17 % sobre las acciones en cuestión. El impacto en los ratios de solvencia de un aumento del 17 % para las acciones del sector de combustibles fósiles sería el siguiente :

- Para los bonos, también se estudian dos métodos :

EIOPA es muy transparente en sus investigaciones y describe en lenguaje sencillo los principales obstáculos a los que se enfrentan la mayoría de los inversores: la falta de datos y la dificultad de adoptar un enfoque único para todas las inversiones. Si bien, en nuestra opinión, el aumento de las cargas de capital para las empresas más expuestas al cambio climático podría compensarse con una reducción de los requisitos de capital para los proveedores de soluciones, como los bonos verdes, estamos convencidos de que la implementación de estas cargas de capital no reemplazará la necesidad de analizar exhaustivamente los planes de negocio y los planes de transición de cada emisor.

Este material se proporciona únicamente con fines informativos y educativos y puede contener opiniones e información patentada de Candriam. No constituye una oferta de compra o venta de instrumentos financieros, ni asesoramiento de inversión y no confirma transacción alguna, salvo acuerdo expreso en contrario. Si bien Candriam selecciona cuidadosamente los datos y las fuentes que utiliza, no pueden excluirse errores u omisiones a priori. Candriam no puede considerarse responsable de los daños directos o indirectos derivados del uso de este documento. Los derechos de propiedad intelectual de Candriam deben respetarse en todo momento, y el contenido de este documento no puede reproducirse sin autorización previa por escrito.

[1] El Pacto Verde Europeo (en inglés, European Green Deal) es un conjunto de iniciativas políticas propuestas por la Comisión Europea con el objetivo general de hacer que Europa sea climáticamente neutral para 2050.

[2] El Mark-to-market consiste en evaluar periódicamente, o incluso permanentemente, una Posición en función de su Valor observado en el Mercado en el momento de la evaluación. Así, todos los activos deben valorarse con el monto que se puede realizar en el mercado y todos los pasivos deben valorarse con el valor de rescate exigido en el mercado.

[3] VaR es un concepto generalmente utilizado para medir el riesgo de mercado de una cartera de instrumentos financieros. Corresponde al importe de las pérdidas que sólo deberían superarse con una determinada probabilidad en un horizonte temporal determinado.