Les temps forts de la semaine dernière

- Les plaques tectoniques politiques se sont déplacées après une victoire écrasante du Parti travailliste britannique, et un Parlement sans majorité en France.

- L'économie américaine a créé 206 000 postes en juin, mais la croissance de l'emploi semble ralentir si l’on tient compte des révisions à la baisse mensuelles.

- Le compte rendu du FOMC a reflété des dissensions, plusieurs membres suggérant de relever les taux au vu de la lenteur des progrès vers l'objectif d'inflation de 2 %.

- Les PMI de la zone euro ont dressé un tableau décevant, l'expansion dans le secteur des services ne parvenant pas à compenser la contraction continue de l'industrie manufacturière.

Et ensuite ?

- Le début de la saison des résultats du deuxième trimestre sera au centre de l’attention, ainsi que la consommation aux États-Unis via l'IPC et les résultats préliminaires de l'enquête sur le sentiment.

- Le président de la Fed, Jerome Powell, présentera son rapport semestriel sur la politique monétaire devant la commission bancaire du Sénat et la commission des services financiers de la Chambre des représentants.

- Nous surveillerons le PIB britannique et les rapports sur l'inflation en zone euro, au Japon et en Chine, ainsi que la balance commerciale, les importations et les exportations chinoises.

- Le Premier ministre indien, Narendra Modi, rencontrera le président Poutine lors de son premier voyage en Russie depuis le début de la guerre en Ukraine, tandis que le sommet annuel de l'OTAN se tiendra à Washington.

Nos convictions

Scénario de base

- Face à la montée de l'incertitude politique, une prime de risque plus élevée semble justifiée en Europe continentale. Aux États-Unis, les anticipations d’une politique monétaire plus agressive de la Réserve fédérale sont désormais derrière nous.

- Au-delà de l’incertitude liée aux élections en zone euro, la reprise après une période d’activité atone devrait soutenir les valorisations des actions.

- Les chiffres de l'inflation les plus récents ont confirmé la tendance mondiale à la désinflation. Les taux d'intérêt ont atteint un pic et la croissance résiste.

- En Chine, l'activité économique a montré de fragiles signes de stabilisation, mais l'évolution des prix demeure déflationniste dans un contexte de confiance des consommateurs au plus bas.

Risques

- Les élections anticipées en France ont remis le risque politique au centre des préoccupations des marchés financiers, inquiets pour les actions et la dette publique françaises. Au cours de l’année à venir, nous identifions un risque de dégradation de la note souveraine ou de passage à une perspective négative dans tous les scénarios, sur fond de hausse du ratio d'endettement.

- Nous surveillerons les rendements obligataires, notamment en raison des trajectoires divergentes des banques centrales américaine et européenne.

- Même si ce scénario est peu probable, une inflation américaine surprenant par sa persistance, associée à une croissance en net ralentissement et à une hausse du chômage pourrait infléchir la position de la Réserve fédérale.

- Au vu de l'évolution de la situation au Moyen-Orient et de la poursuite de la guerre en Ukraine, les risques géopolitiques qui menacent la croissance mondiale restent orientés à la baisse.

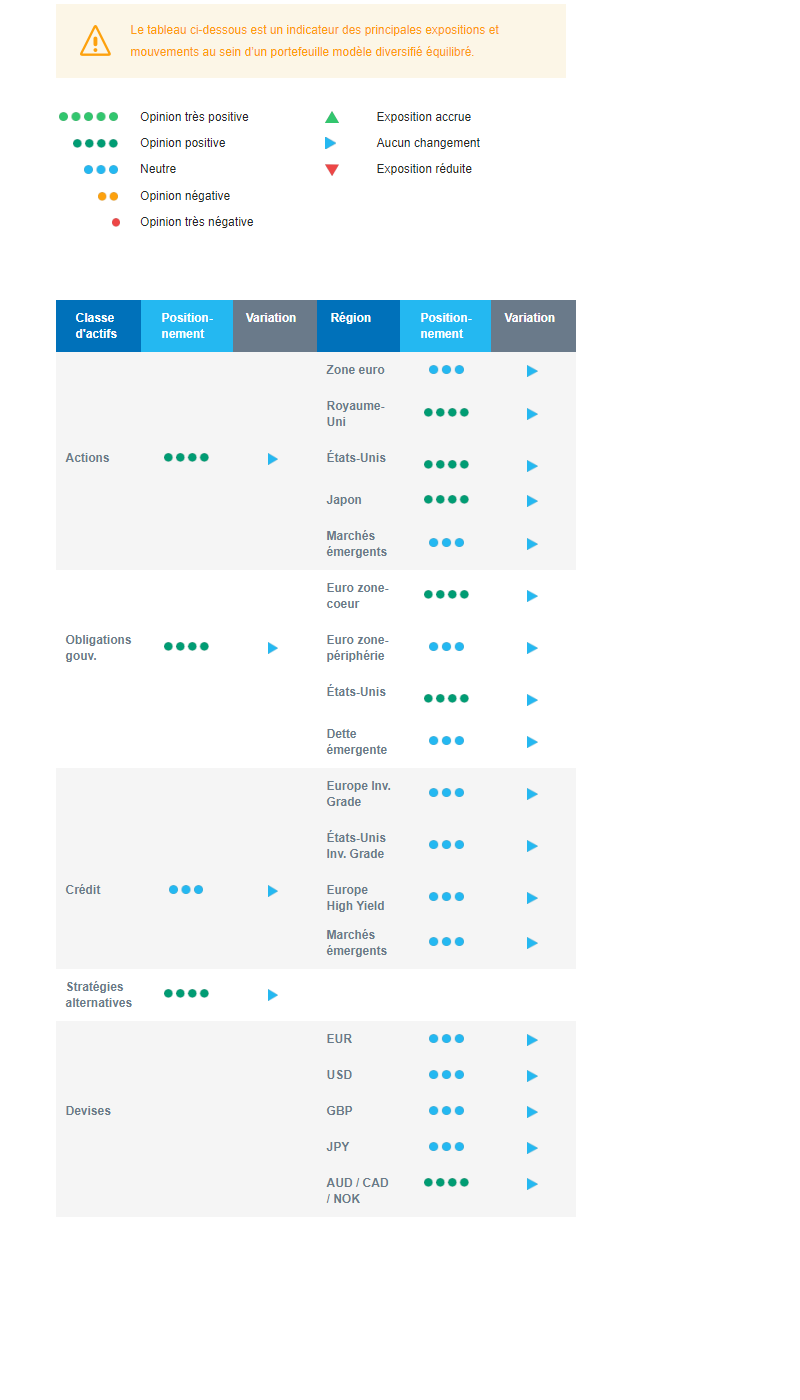

Strategie cross asset et positionnement du portefeuille

- Alors que la récente montée de l'incertitude politique a impacté les marchés financiers et les actifs français, entraînant une hausse de la volatilité dans la région, nous surpondérons légèrement les actions.

- Nos convictions sur les marchés boursiers régionaux sont les suivantes :

- Neutres sur les actions de la zone euro, car le bloc affronte une montée de l'incertitude politique et une prime de risque plus élevée semble justifiée.

- Légère surpondération des États-Unis, du Royaume-Uni et du Japon. Position neutre à l’égard des marchés émergents.

- Au Japon, la sortie d'une déflation de plusieurs décennies et le succès des réformes concernant la gouvernance d'entreprise devraient faire plus que compenser l’impact du durcissement relatif de la politique monétaire.

- Allocation sectorielle en actions :

- Plusieurs facteurs incitent à l’optimisme sur le secteur technologique : résultats et prévisions solides, pic des rendements à long terme, valorisations raisonnables, performances bien réparties et relative insensibilité du secteur à l’élection présidentielle américaine.

- Nous ciblons les petites capitalisations paneuropéennes afin de bénéficier d'une inflation plus faible, de taux directeurs plus bas et d'une croissance plus élevée qu’anticipé.

- Allocation obligataire :

- Nous préférons le portage aux spreads et privilégions les émetteurs de qualité, ce qui se traduit par une position neutre sur les obligations européennes périphériques et le ciblage des pays « core ». Nous continuons à surveiller le spread OAT-Bund, indicateur clé de l’évolution du risque macroéconomique.

- Nous avons exploité un point d'entrée attrayant sur les bons du Trésor américain, les rendements étant remontés à 4,7 % en avril.

- Nous conservons une exposition minime aux obligations souveraines émergentes, dans un contexte de spreads serrés et de dollar fort.

- Nous sommes neutres sur les obligations investment grade et high yield, quelle que soit la région de l'émetteur.

- Notre stratégie de change favorise les devises liées aux matières premières telles que le dollar australien, sur fond de reprise progressive du cycle manufacturier mondial. Contrairement à la BCE en Europe, la Banque centrale d'Australie a raffermi sa position, dans un contexte d'inflation plus élevée que prévu et d’indicateurs économiques solides.

- Relativement décorrélés des actifs traditionnels, les investissements alternatifs devraient bien se comporter. Nous conservons en outre une position sur l’or.

Notre positionnement

Nos perspectives sur les actions restent positives, mais nous intégrons les récents événements politiques en France, au Royaume-Uni et aux États-Unis. Nous surpondérons légèrement les marchés développés et restons neutres sur la zone euro. Nous surpondérons les valeurs technologiques américaines et les petites et moyennes capitalisations paneuropéennes, tablant sur une inflation plus faible, des taux directeurs plus bas et une croissance plus élevée qu’attendu. Nous sommes neutres sur les actions des marchés émergents en attendant une amélioration de la confiance des consommateurs. Sur les marchés obligataires, nous sommes positifs à l'égard de la duration du noyau dur européen (valeur refuge) et du Royaume-Uni, de manière à bénéficier du portage en prévision d’un ralentissement de l'inflation et de probables baisses des taux de la BCE et de la BoE. Sur le front du crédit, nous restons neutres sur le haut rendement et la dette émergente dans un contexte de spreads serrés et de dollar fort. Dans notre stratégie de change, nous avons acheté des dollars australiens.