Les temps forts de la semaine dernière

- Le rapport sur l'IPC américain a reflété un ralentissement de la hausse annuelle des prix à la consommation, désormais inférieure à 5 %.

- Cependant, les données préliminaires sur la confiance des consommateurs ont montré que les anticipations d'inflation à long terme se situaient à leur plus haut niveau depuis 2011.

- En Chine, l'IPC a progressé d’à peine 0,1 % et les prix à la production ont chuté de 3,6 %, signe de pressions désinflationnistes.

- Au Royaume-Uni, la Banque d'Angleterre a relevé ses taux pour la douzième fois (de 25 pb à 4,50 %).

Et ensuite ?

- La zone euro publiera ses estimations du taux de croissance du PIB, de l'IPC final, de l'évolution du marché de l'emploi et de la balance commerciale.

- En Chine, la production industrielle, les ventes de détail et le taux de chômage – notamment chez les jeunes – permettront de préciser les contours de la reprise.

- Aux États-Unis, les chiffres liés à la vente au détail et à la production industrielle seront publiées, ainsi qu'une série de données préliminaires sur l'immobilier, incluant les permis de construire et les mises en chantier.

- Sur le plan géopolitique, le G7 se réunira à Hiroshima au Japon. La guerre en Ukraine et l'influence croissante de la Chine en Asie orientale seront au cœur des discussions.

Nos convictions

Scénario de base

- Notre scénario principal, qui table sur une croissance lente aux États-Unis et en zone euro, reste le plus probable. L'ampleur du risque baissier dépendra du ralentissement économique. Dans notre scénario central, les marchés devraient rester dans une fourchette relativement étroite.

- Malgré des trajectoires différentes, tous les scénarios suggèrent désormais un ralentissement, un recul de l’inflation, ainsi qu’une baisse des Fed Funds et des rendements obligataires à 10 ans d’ici la fin de l'année prochaine.

- En Europe, la confiance, le marché du travail et la consommation résistent, tandis que le marché boursier est soutenu par des valorisations plus attrayantes qu'aux États-Unis.

- En Chine, la demande refoulée joue un rôle positif, mais le retour aux tendances pré-pandémie s’avère très progressif. Des surprises positives en matière de croissance, avec une inflation surprise à la baisse, devraient soutenir les marchés financiers.

- L'Europe bénéficie de cette réouverture grâce à la reprise de ses exportations.

Risques

- Le resserrement monétaire le plus important des quatre dernières décennies a entraîné un durcissement significatif des conditions financières aux États-Unis. Les risques pour la stabilité financière, qui ont refait surface récemment, constituent une nouvelle menace au niveau macroéconomique.

- En Europe, les risques sur la croissance sont également orientés à la baisse : la persistance de l'inflation pourrait contraindre la BCE à continuer de relever ses taux, tandis qu’un resserrement des conditions de crédit ne peut être exclu.

- Les banques centrales avancent donc sur une ligne de crête et devront trouver un compromis entre stabilité des prix (maintien d’une politique restrictive plus longtemps que prévu) et stabilité financière (action décisive pour éviter la matérialisation d'un risque systémique).

- Parmi les risques à la hausse, la réouverture de la Chine est une bonne nouvelle pour la croissance domestique et mondiale.

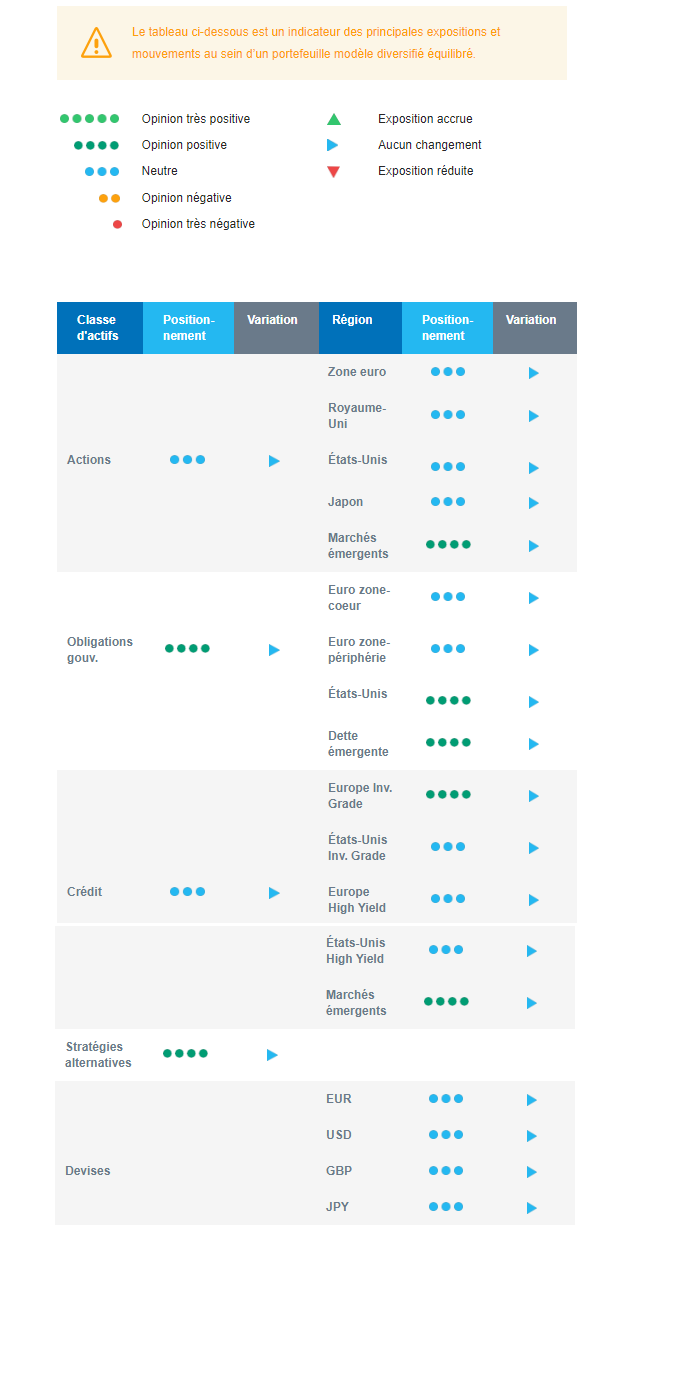

Strategie cross asset et positionnement du portefeuille

- Nous restons neutres envers les actions, dont le potentiel de hausse semble limité, et nous avons renforcé la duration.

- L'incertitude liée aux turbulences financières et à une éventuelle restriction du crédit, ainsi que la lutte des banquiers centraux contre l’inflation, limitent le potentiel de hausse des actifs risqués. D'un autre côté, l’inflation montre des signes d’apaisement, tandis qu’une croissance lente mais positive limite les risques baissiers.

- Au sein de cette position neutre, nous conservons certaines convictions sur des actifs spécifiques.

- En termes géographiques, nous privilégions les marchés émergents : la réouverture de la Chine représente un moteur de croissance important pour les marchés émergents. En outre, aucune menace monétaire ne se profile à l’horizon, car les chiffres de l'inflation dans la région surprennent à la baisse, et les valorisations sont relativement plus attrayantes.

- À ce stade du cycle, nous préférons les valeurs défensives aux valeurs cycliques, dont les prix intègrent déjà une reprise – notamment en Europe. Nous privilégions les soins de santé et la consommation courante. Le secteur de la santé devrait notamment offrir une certaine stabilité : absence d’impact négatif de la guerre en Ukraine, qualités défensives, faible dépendance à l’égard de la conjoncture, innovation et valorisations attrayantes sont autant d’atouts. La consommation courante bénéficiera de son pourvoir de fixation des prix.

- À plus long terme, nous privilégions les thèmes d'investissement associés à la transition énergétique, en raison d'un intérêt croissant pour les secteurs liés au climat et à l'économie circulaire. Nous conservons la Technologie dans nos convictions de long terme, car nous prévoyons une reprise de l'Automatisation et de la Robotisation suite à la baisse encourue en 2022.

- Sur les marchés obligataires, nous avons augmenté la duration et sommes positifs envers les bons du Trésor américain.

- C’est aux États-Unis que le ralentissement est le plus marqué, mais contrairement aux marchés, nous n‘anticipons pas d’assouplissement rapide de la Fed.

- Le crédit investment grade européen fait partie de nos fortes convictions en ce début d’année 2023, notamment grâce au portage, reconstitué via la hausse des rendements observée en 2022.

- Nous sommes prudents envers les titres High Yield.

- Les obligations émergentes continuent d'offrir le portage le plus attrayant, tandis le dollar est moins vigoureux.

- Nous sommes exposés à certaines matières premières, dont l’or, et à des devises liées aux matières premières, comme le dollar canadien.

- À moyen terme, les investissements alternatifs devraient bien se comporter.

Notre positionnement

Nous surpondérons légèrement la duration et restons à l’affût pour identifier de nouveaux points d’entrée. Sur les marchés obligataires, nous ciblons le crédit investment grade et la dette émergente. Sur les actions, nous sommes actuellement neutres, avec une préférence pour les marchés émergents.