Depuis que le marché a intégré le fait que les baisses de taux de la Réserve fédérale seraient moins nombreuses et plus tardives qu’anticipé à la fin de l’année dernière, les principaux indices boursiers sont restés dans une dynamique positive en Amérique du Nord et en Europe occidentale. Toutefois, certains investisseurs redoutent que les prix de marché actuels reposent sur un scénario excessivement optimiste. S’il est vrai que des secteurs tels que l'industrie, les services financiers et la santé ont commencé à participer à la hausse, l'intelligence artificielle domine toujours, les principales actions américaines du segment affichant plusieurs mois de hausse consécutifs. On peut dès lors se demander s’il faut rester dans ce marché ou le quitter : « Should I stay or should I go ».[1]

Depuis que le marché a intégré le fait que les baisses de taux de la Réserve fédérale seraient moins nombreuses et plus tardives qu’anticipé à la fin de l’année dernière, les principaux indices boursiers sont restés dans une dynamique positive en Amérique du Nord et en Europe occidentale. Toutefois, certains investisseurs redoutent que les prix de marché actuels reposent sur un scénario excessivement optimiste. S’il est vrai que des secteurs tels que l'industrie, les services financiers et la santé ont commencé à participer à la hausse, l'intelligence artificielle domine toujours, les principales actions américaines du segment affichant plusieurs mois de hausse consécutifs. On peut dès lors se demander s’il faut rester dans ce marché ou le quitter : « Should I stay or should I go ».[1]

Les principaux indices boursiers ont progressé au cours du mois, les grandes capitalisations et les titres de qualité surperformant les petites capitalisations. Au plan sectoriel, la consommation discrétionnaire, l'industrie et la technologie ont surperformé les secteurs défensifs.

Les rendements des émissions souveraines européennes et américaines à moyen et long terme ont encore grappillé de 20 à 40 points de base, sur fond de recul du nombre de baisses de taux anticipées. Les spreads des obligations d’entreprise restent orientés à la baisse.

L’indice HFRX Global Hedge Fund EUR a enregistré une performance de +0,80 % sur le mois.

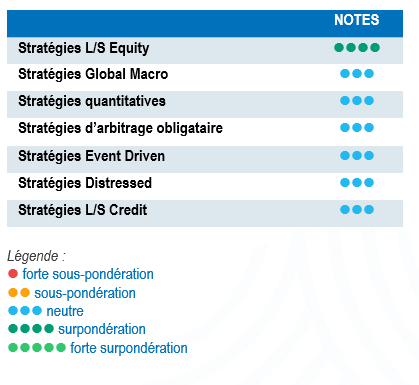

Stratégies Long/Short Equity

Les stratégies Long/Short Equity se sont bien comportées en février. En moyenne, les stratégies directionnelles ont surperformé les stratégies « market-neutral » ou les stratégies flexibles aux positions nettes longues. On a toutefois observé une certaine dispersion au sein de chaque style de gestion. Les performances ont été soutenues par le bêta grâce à la hausse des actions, mais aussi par une forte génération d'alpha sur les positions longues. Depuis le début de l'année, la génération d'alpha a été solide à la fois sur les positions longues et short, ce qui a permis l’un des meilleurs débuts d’année de la décennie écoulée. Maintenant que le cycle de hausse des taux est, semble-t-il, terminé, nous anticipons une plus grande dispersion entre les secteurs et au sein de ceux-ci, ce qui sera bénéfique pour le segment. En outre, par rapport aux stratégies traditionnelles « long only », ces stratégies résisteront mieux à une hausse éventuelle de la volatilité si le scénario dominant d’une croissance modérée pour 2024 devait être remis en cause.

Stratégies Global Macro

En moyenne, les stratégies Global Macro ont enregistré de bonnes performances en février. Les positions longues sur actions ont eu un impact positif, la hausse s'étant poursuivie et élargie dans un contexte d’indicateurs solides. Parallèlement, les positions de portage sur le crédit ont contribué positivement, tandis que les performances générées par le trading ont été plus modestes. Les positions short de contrats à terme sur l'énergie ont également contribué à la performance. Nous estimons que l'environnement actuel et les perspectives à court terme devraient offrir des opportunités d'investissement intéressantes.

Stratégies quantitatives

Le mois de février s’est avéré très favorable pour les stratégies quantitatives. Les modèles de suivi de tendance ont surperformé les investissements en actions, matières premières et devises. Les performances des positions longues sur contrats à terme d'actions américaines, européennes et japonaises ont été quelque peu compensées par les positions short sur la Chine et sur Hong Kong, deux marchés où la tendance baissière semble finalement arrivée à terme. Les positions longues sur les matières premières agricoles et les positions short de contrats à terme sur l'énergie ont également contribué à la performance. Si les programmes quantitatifs multi-stratégies sont restés à la traîne des modèles de suivi de tendance, ils demeurent en moyenne positifs sur le mois et affichent une meilleure régularité sur l'année écoulée.

Stratégies d’arbitrage obligataire

Depuis le début de l'année, les banques centrales ont les yeux rivés sur les données, de sorte que chaque indicateur peut déclencher des mouvements de taux d'intérêt ou modifier la forme des courbes de taux. Cependant, la volatilité a considérablement diminué par rapport à 2023 et les marchés obligataires tendent à évoluer à l’intérieur d’une fourchette. Le marché semble adopter une position attentiste, ce qui bénéficie aux stratégies de portage mais pénalise les stratégies directionnelles ou de valeur relative, tout en offrant un environnement très favorable à la mise en place de positions de convexité visant à tirer parti des prochains mouvements.

Stratégies Risk Arbitrage – Event Driven

Les performances des stratégies Event Driven ont été limitées au mois de février, avec un niveau de dispersion relativement élevé. La sélection des transactions a joué un rôle important, plusieurs événements idiosyncratiques ayant eu un impact négatif sur les performances. De leur côté, les portefeuilles liés à des situations spéciales ont globalement apporté une contribution positive. Ces stratégies, qui privilégient les positions longues sur actions, ont bénéficié du bêta positif du marché et d’un contexte d’appétit pour le risque. Les annonces de fusions ont été relativement limitées au cours des deux dernières années, ce qui est compréhensible au vu de la volatilité des marchés. Néanmoins, le nombre de nouvelles transactions a augmenté depuis le début de l'année. Certaines grandes banques se montrent optimistes quant à une augmentation de l'activité des entreprises et à une normalisation progressive du nombre d'opérations annoncées. Selon les spécialistes, le volume des transactions est davantage corrélé au niveau de visibilité qu’ont les dirigeants d’entreprise sur l’état et l’orientation de l’économie qu’au niveau du coût de la dette lui-même. Comme l’inflation diminue lentement et que les taux d’intérêt se rapprochent de leur pic, nous pourrions être au début d’un cycle favorable à la stratégie.

Stratégies Distressed

Au cours des 18 derniers mois, le paysage des opportunités d’investissement a considérablement évolué sur ce segment. À la fin 2022, la forte poussée inflationniste et la succession rapide des hausses de taux semblaient annoncer, pour les stratégies Distressed, une ère de prospérité inédite depuis la crise financière de 2008. Ces attentes ont été déçues en 2023, dans un contexte où l’économie et le marché de l’emploi se sont avérés plutôt résilients. Les opportunités qui se sont présentées au cours de l’année ont dès lors été liées à des événements spécifiques tels que la crise bancaire aux États-Unis (premier trimestre 2023), ou à des situations idiosyncratiques. Actuellement, les taux de défaut ont commencé à augmenter, mais de manière limitée car la plupart des entreprises ont refinancé leur dette de manière opportuniste en bloquant de faibles taux d’emprunt au cours de la période 2020-2021, tandis que la santé financière des consommateurs demeure relativement solide. Prudents en matière d’investissement dans les émetteurs à haut rendement, les gérants Distressed se montrent attentistes et préfèrent se concentrer sur certaines opportunités, d’autant plus qu’ils ont identifié certaines failles dans des domaines tels que le marché des prêts. De fait, certains acteurs se sont lourdement endettés par le biais de prêts à taux variable, sans anticiper une hausse aussi fulgurante des taux à court terme.

Stratégies Long/Short Credit

Les stratégies Long/Short Credit semblent retrouver une partie de leur attrait. Alors que la recherche fondamentale devient plus importante dans la construction de portefeuille, un environnement de taux durablement plus élevés pourrait favoriser la génération d’alpha à la fois sur les positions longues et short. Par ailleurs, les approches de performance absolue ou incluant des positions de couverture ont gagné en pertinence, car les positions sur les émissions AT1 ont généré une volatilité importante et des pertes très significatives. De plus, la hausse incontestable des rendements a redonné une place de choix aux obligations. Au vu des événements récents, la diversification des risques demeure néanmoins essentielle et devrait faire partie intégrante du processus d’allocation des investissements.

[1] “Should I stay or should I go”, song by The Clash.