2024 était déjà considérée comme une année électorale, avec plus de la moitié de la population mondiale appelée aux urnes. Elle l’est encore davantage depuis que le président Emmanuel Macron a décidé de dissoudre l’Assemblée nationale, en réaction aux résultats des élections européennes. Les marchés ont réagi fortement et les actifs français et européens ont vu leur volatilité augmenter. Face à l'augmentation de l'incertitude politique, une prime de risque plus élevée semble justifiée dans la région. Nous avons donc décidé de réduire notre exposition aux actions de la zone euro et aux obligations périphériques en euros. Cependant, notre opinion globale sur les actions des marchés développés reste positive, soutenue par les nouveaux sommets historiques atteints par les actions américaines et par l'amélioration des fondamentaux. En ce qui concerne l’allocation obligataire, les obligations sûres représentent actuellement une bonne couverture : nous restons positifs sur la duration européenne, et avons également pour objectif de bénéficier du portage dans un contexte d’inflation plus modérée et de réduction des taux de la BCE et de la BoE cet été. Nous nous attendions également à ce que les rendements des obligations du Trésor américain reculent, les anticipations d’un éventuel durcissement de la politique monétaire de la Fed ne semblant désormais plus d’actualité.

Un été d'incertitude électorale

Les résultats des élections en Inde, au Mexique et en Afrique du Sud ont déclenché une certaine volatilité au cours des dernières semaines. Cependant, le résultat des élections parlementaires européennes du 9 juin a aggravé l'incertitude des investisseurs. Alors que la coalition des groupes de centre-gauche S&D, centriste Renew et de centre-droit (PPE) a remporté un peu plus de 400 sièges (403), donc un peu moins que lors des élections de 2019, mais toujours bien plus que les 361 nécessaires pour une majorité, les deux groupes parlementaires plus à droite - l'ECR et l'ID - ont gagné des sièges, mais pas à des niveaux susceptibles de modifier les perspectives parlementaires.

Nous constatons que de nombreux gouvernements nationaux ont perdu les élections européennes et que c'est donc au niveau de la politique nationale que le risque de perturbation est le plus important après ce résultat. Les marchés financiers continueront à évaluer l'impact des élections anticipées en France, prévues pour le 30 juin et le 7 juillet. Nous nous attendons à une incertitude (au moins) temporaire et avons légèrement réduit notre exposition aux actions de la zone euro et aux obligations périphériques en euros.

Les élections américaines de cette année commencent également tôt

Outre les élections en France et au Royaume-Uni, les prochaines élections américaines, prévues pour le 5 novembre, se profilent à l'horizon de cet été.

Donald Trump devance Joe Biden dans la probabilité de remporter les élections, car il est en tête de la plupart des sondages dans les États clés. Au cours des trois derniers mois, Donald Trump a fait basculer la Pennsylvanie (19 voix du collège électoral), même s'il a récemment perdu son avantage dans une poignée d'États.

Contrairement aux observations historiques faites depuis la Seconde Guerre mondiale, on observe une accélération du calendrier des élections présidentielles américaines de cette année : contrairement aux débats traditionnels qui commencent en septembre, les deux candidats ont accepté un premier débat dès le 27 juin. Par ailleurs, le prononcé de la peine de Donald Trump dans le procès qui l’a reconnu coupable de paiements dissimulés à New York est attendu le 11 juillet, tandis que la convention républicaine commencera le 15 juillet pour décider officiellement de sa candidature.

Ces événements sont potentiellement importants pour les investisseurs, car la volatilité a toujours augmenté au cours des semaines précédant les élections américaines, comme le montre la performance médiane limitée des actions américaines et européennes avant les élections américaines.

Mais les fondamentaux comptent aussi !

Le Royaume-Uni organisera également des élections anticipées, mais la principale incertitude ne devrait pas porter sur le vainqueur, mais plutôt sur l'état de l'opposition. Dans ce contexte, nous préférons nous concentrer sur les fondamentaux, c'est-à-dire l'évolution de l'indice de surprise économique dans la zone euro et au Royaume-Uni. Si les deux sont devenus positifs depuis le début de l'année, les surprises économiques ont été plus fortes au Royaume-Uni ces derniers temps.

En ce qui concerne le mix croissance/inflation, l'amélioration des données sur l'inflation et les salaires devrait permettre à la Banque d'Angleterre de commencer à réduire ses taux cet été. Maintenant que la Suisse et la BCE ont lancé le mouvement, le Royaume-Uni pourrait suivre et réduire les taux d'intérêt plus tôt que la Fed. Dans ce contexte, nous surpondérons légèrement les actifs britanniques dans leur ensemble : notre positionnement se traduit notamment par une position légèrement longue sur la duration via les Gilts britanniques et par une préférence pour les petites et moyennes capitalisations.

Allocation d'actifs : Acheter des obligations souveraines et des actions

En ce qui concerne les actions, nous avons une position légèrement surpondérée. En raison de la montée de l'incertitude politique, qui justifie une prime de risque plus élevée sur les actions françaises et d'Europe continentale, nous avons réduit notre exposition aux actions de la zone euro à « Neutre ». Nous nous attendons à ce que cette incertitude dure jusqu'en juillet, après le premier tour de l'élection.

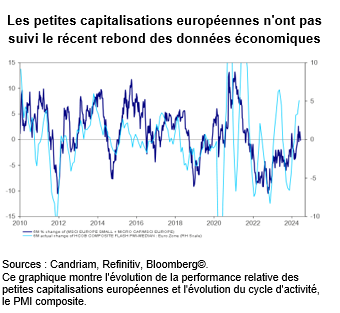

Toutefois, nous conservons une préférence pour les petites capitalisations paneuropéennes afin de bénéficier d'une inflation plus faible, de taux d'intérêt plus bas de la part des banques centrales et d'une croissance plus élevée que prévu. Une fois les élections passées, nous pensons que les marchés s'ajusteront à la hausse en fonction de l'amélioration progressive des fondamentaux.

Aux États-Unis, nous avons procédé à un ajustement du portefeuille à la mi-mai en surpondérant le secteur technologique. Cette décision a été prise sur la base des bons résultats et de bonnes prévisions pour le premier trimestre, de rendements à long terme à leur maximum, de valorisations raisonnables, d'une large domination du marché des technologies de l'information et d'une relative insensibilité du secteur aux prochaines élections présidentielles américaines. Après une consolidation au printemps, le secteur technologique a rebondi de manière remarquable, atteignant de nouveaux sommets historiques à la mi-juin.

En ce qui concerne les obligations, nous sommes rassurés par les récentes données sur l'inflation et les réunions des banques centrales, et nous pensons que les nouvelles baisses de taux à venir pourraient offrir un soutien supplémentaire, tout en plafonnant les rendements obligataires à long terme. En outre, les prix à la consommation et à la production aux États-Unis ont de nouveau connu un ralentissement significatif, ce qui devrait constituer un autre pas dans la bonne direction pour les taux d'intérêt, c'est-à-dire vers leur baisse.

Nous restons neutres sur le crédit (Investment Grade, High Yield et dette émergente). Le mois dernier, nous avons enregistré de beaux profits sur cette conviction de longue date dans un contexte de resserrement des spreads de crédit. Alors que nous ne nous attendons pas à une augmentation significative des spreads dans un futur proche, une amélioration semble peu probable.

Il est clair que nous préférons prendre le risque de duration via les titres souverains et parmi les actifs à risque, nous privilégions les petites capitalisations européennes ou les actions technologiques américaines.

Nous maintenons une position positive sur les actions et la duration

Actions : nous réduisons légèrement notre position sur les actions, qui passe de surpondérée à légèrement surpondérée. La récente montée de l'incertitude politique s'est répercutée sur les marchés financiers et les actifs français, entraînant une légère hausse de la volatilité dans la région.

Obligations : nous sommes rassurés par les récentes données sur l'inflation et les réunions des banques centrales et pensons que les nouvelles baisses de taux à venir pourraient offrir un soutien supplémentaire, tout en plafonnant les rendements obligataires à long terme. C'est la première fois en 25 ans d'histoire de la BCE que le taux de référence est abaissé non pas en raison d'un ralentissement de l'activité, mais en raison des progrès de la désinflation.

Devises : les devises liées aux matières premières pourraient redevenir attrayantes avec la reprise du cycle manufacturier mondial. Nous avons réduit notre position longue sur le yen japonais, car la BoJ semble trop prudente.

Nous ramenons les actions de la zone euro à un niveau neutre

La décision du président français Emmanuel Macron de dissoudre l’Assemblée nationale en réaction aux résultats des élections européennes a accru la volatilité des actifs français et européens. Face à une augmentation de l'incertitude politique, une prime de risque plus élevée semble justifiée. Nous continuons à privilégier les petites capitalisations paneuropéennes afin de bénéficier d'une inflation plus faible, de taux d'intérêt plus bas de la part des banques centrales et d'une croissance plus élevée que prévu.

Les valorisations restent attrayantes sur les marchés britanniques, avec un potentiel d'expansion des multiples, tandis que la Banque d'Angleterre devrait commencer à réduire ses taux cet été, à la suite de la BCE.

En ce qui concerne les États-Unis, au-delà de la solidité des bénéfices, la réévaluation favorable des anticipations de la politique monétaire est un autre facteur de soutien pour la technologie.

Relèvement de la note du secteur technologique le 17 mai

Le mois dernier, nous avons procédé à un ajustement du portefeuille en surpondérant le secteur technologique. Cette décision a été prise sur la base de bons résultats et de bonnes prévisions pour le premier trimestre, de rendements à long terme à leur maximum, de valorisations raisonnables, d'une large domination du marché des technologies de l'information et d'une relative insensibilité du secteur aux prochaines élections présidentielles américaines.

Préférer le portage souverain aux spreads

Face à la montée de l'incertitude politique, les obligations sûres représentent une bonne couverture. Nous réduisons donc les obligations de la zone euro périphérique. Nous sommes positifs sur la duration européenne « core », en tant que valeur refuge, et sur la duration britannique, avec l'objectif de bénéficier du portage dans un contexte de ralentissement de l'inflation et de réduction des taux de la BCE et de la BoE cet été.

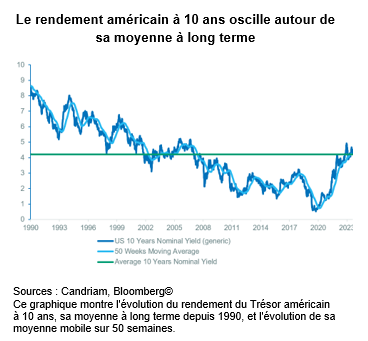

Dans la mesure où les rendements des bons du Trésor américain devraient reculer, les anticipations d’un éventuel durcissement de la politique monétaire de la Fed ne semblant désormais plus d’actualité, nous avons saisi un point d'entrée sur la classe d'actifs (autour de 4,60 %). Les récentes réunions des banques centrales nous ont rassurés et nous pensons que les prochaines baisses de taux des banques centrales pourraient offrir un soutien supplémentaire, tout en plafonnant les rendements obligataires à long terme.

Zone euro « core » : valeurs refuges, les baisses de taux à venir et le ralentissement de l'inflation devraient soutenir la classe d'actifs.

Zone euro périphérique : compte tenu de la récente montée de l'incertitude en Europe, nous réduisons notre position.

Investment Grade zone euro : nous maintenons notre exposition à un niveau neutre après avoir enregistré de beaux profits sur cette conviction de longue date dans un contexte de resserrement du crédit.

High Yield zone euro : les spreads des obligations à haut rendement sont serrés, tandis que le durcissement des conditions de crédit s’avère pénalisant. Stabilisation de la tendance des notations, mais hausse des défauts de paiement.

Obligations d’État américaines : les rendements américains sont passés de 5,0 % à 3,8 % entre la mi-octobre et fin 2023, avant de revenir à 4,7 % en avril. Nous avons atteint le point d'entrée espéré.

Investment Grade États-Unis : les rendements pourraient être affectés par une consolidation à la suite d'un net resserrement des spreads.

High Yield États-Unis : une certaine prudence s’impose à l’égard de la dette HY américaine, car le resserrement des spreads a réduit le coussin susceptible d’absorber une augmentation des taux de défaut.

Dette publique des marchés émergents : les spreads se sont déjà considérablement resserrés. Outre l'exposition aux devises fortes, un dollar américain fort représente un risque supplémentaire pour les obligations en monnaie locale.

Obligations d’entreprises des marchés émergents : le niveau de rendement réel régional le plus élevé et un portage attrayant, mais la force du dollar américain représente un risque.

Les devises liées aux matières premières pourraient bénéficier de la reprise du cycle manufacturier mondial

EUR : l'euro est actuellement vulnérable en raison de l'incertitude entourant les élections en France, mais il est soutenu par la reprise de l'activité.

USD : les marchés s'attendent à un assouplissement monétaire moins rapide qu'en Europe, ce qui représente un soutien pour le billet vert.

JPY : nous avons une opinion neutre sur le yen japonais, car la BoJ semble trop prudente dans son processus de resserrement.

AUD/CAD/NOK : les devises liées aux matières premières pourraient redevenir attrayantes avec la reprise du cycle manufacturier mondial.