La scorsa settimana in sintesi

- Le banche centrali le cui decisioni dipendono in modo particolare dai dati si sono ritrovate a marzo con un solido report sull'andamento del mercato del lavoro statunitense, che dimostra ancora una volta la stabilità della più grande economia mondiale.

- Le stime sull'inflazione dell'eurozona sono risultate più deboli del previsto, rafforzando l'attuale contesto Goldilocks e aprendo la strada a un taglio da parte della BCE nel trimestre corrente.

- I commenti di vari membri della BCE, compreso quello del falco austriaco Robert Holzmann, hanno lasciato presagire un imminente taglio dei tassi.

- Da segnalare la ripresa dei prezzi del petrolio dovuta alle crescenti tensioni in Medio Oriente, con il Brent che ha superato i 90 dollari al barile, ovvero il livello più alto da ottobre.

Dati ed eventi di questa settimana

- Gli investitori si concentreranno sulla funzione di reazione delle banche centrali: con buona probabilità, la riunione della Banca centrale europea cementerà ulteriormente le aspettative di un taglio dei tassi in occasione del prossimo meeting del 6 giugno.

- A fronte del miglioramento dei dati sull'attività e sul mercato del lavoro, l'attenzione verrà rivolta al report sull'inflazione negli Stati Uniti, oltre che ai verbali del FOMC di marzo.

- La Cina pubblicherà i dati sugli aggregati monetari e sull'inflazione, continuando a lottare per cercare di invertire la tendenza deflazionistica.

- Venerdì, le banche statunitensi daranno inizio alle stagione degli utili del primo trimestre.

Convinzioni di investimento

Scenario di base

- Sostenuto dalla retorica delle banche centrali in merito agli imminenti tagli dei tassi, nell'eurozona si sta materializzando un contesto Goldilocks caratterizzato da sorprese positive sulla crescita e negative sull'inflazione.

- Lo scenario che continuiamo a ritenere più probabile è quello di un atterraggio morbido accompagnato da una disinflazione costante negli Stati Uniti, presupponendo che la Fed non abbia alcuna fretta di fornire sostegno monetario.

- Il 2024 dovrebbe offrire una migliore visibilità con la progressiva riduzione del divario nella crescita economica tra i paesi, mentre la maggior parte delle banche centrali nel frattempo ha recuperato spazio di manovra.

- L'attività economica cinese ha mostrato qualche debole segno di stabilizzazione, mentre i prezzi mantengono una traiettoria deflazionistica.

Rischi

- Rispetto all'outlook della crescita globale, i rischi geopolitici restano orientati al ribasso a fronte dell'evolversi della situazione nel Mar Rosso e del protrarsi della guerra in Ucraina. Eventuali inversioni di tendenza al rialzo nel prezzo del petrolio, nei rendimenti statunitensi e nell'USD sono le principali variabili da tenere d'occhio.

- Un rischio che potrebbe manifestarsi è quello di un'inflazione più persistente del previsto, in grado di spingere le banche centrali a invertire la retorica accomodante. A nostro avviso, sarebbe necessario ben più degli incostanti dati osservati sin dall'inizio dell'anno.

- Al di là delle esposizioni all'immobiliare commerciale, potrebbero riaffacciarsi rischi di stabilità finanziaria dovuti alla più imponente stretta monetaria degli ultimi quarant'anni.

Strategia cross-asset

- La nostra strategia riflette sempre più i recenti sviluppi osservati nell'eurozona: le sorprese sul fronte della crescita sono positive, con sentiment e flussi che potrebbero avere ormai invertito la rotta. L'interesse degli investitori sembra essere in ripresa e, con un premio di rischio decisamente interessante, aumentano le possibilità di un recupero da parte dei ritardatari. Siamo disposti ad aggiungere beta e ciclicità alla strategia per beneficiare della retorica sempre più favorevole delle banche centrali rispetto agli imminenti tagli dei tassi.

- Abbiamo le seguenti convinzioni di investimento:

- La nostra allocazione azionaria evidenzia un lieve sovrappeso, a fronte di una visione più costruttiva del mercato azionario dell'eurozona.

- Inoltre, rimaniamo acquirenti di titoli del settore sanitario. Abbiamo analizzato varie opportunità tra le azioni delle small e mid-cap che hanno subito forti svalutazioni nel corso dell'anno e stiamo ora iniziando a operare integrazioni in questo segmento.

- Per quanto concerne l'allocazione al reddito fisso:

- Abbiamo una visione positiva sulla duration europea e puntiamo al carry in un contesto caratterizzato dal raffreddamento dell'inflazione.

- Rimaniamo esposti al debito dei mercati emergenti per beneficiare di un carry interessante.

- Conserviamo una posizione neutrale sulle obbligazioni statunitensi, alla ricerca di un punto di ingresso nuovo e più interessante.

- Abbiamo effettuato prese di profitto e declassato le nostre posizioni sul credito Investment Grade europeo per dare spazio al beta superiore sul fronte delle azioni.

- Manteniamo una posizione long sullo yen giapponese e un'esposizione ad alcune materie prime, tra cui l'oro, dato che entrambe garantiscono una buona copertura in un contesto di avversione al rischio.

- Ci aspettiamo una buona performance degli investimenti alternativi, poiché presentano un certo livello di decorrelazione rispetto agli asset tradizionali.

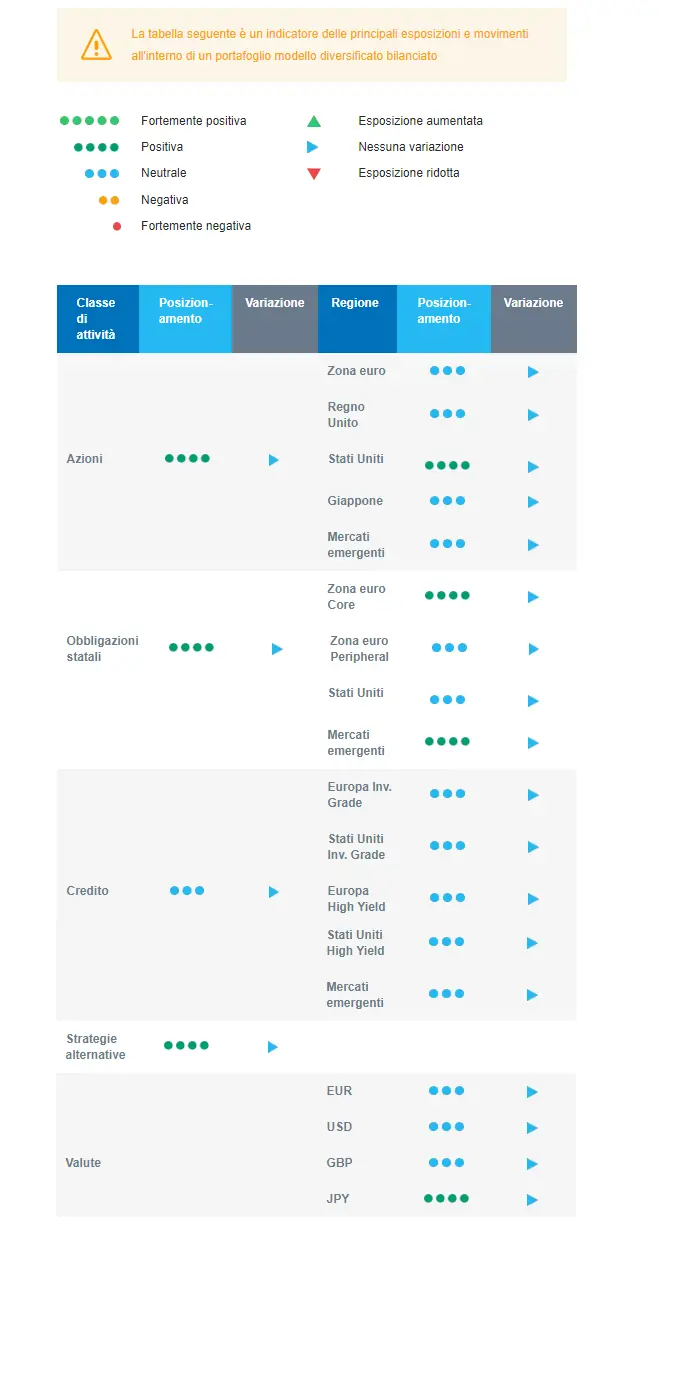

Il nostro posizionamento

A nostro parere, è il momento di aggiungere ciclicità al portafoglio per poter beneficiare di un ampliamento del contesto Goldilocks. In Europa, in particolare, le sorprese sul fronte economico sono positive e stanno determinando un miglioramento di sentiment e flussi. Notiamo un certo ritorno dell'interesse degli investitori e che, con un premio di rischio complessivamente interessante, i ritardatari potrebbero registrare performance migliori in un contesto di miglioramento economico e di recupero. Al di là del flusso di dati, le recenti riunioni delle banche centrali ci hanno rassicurato e riteniamo che i prossimi tagli dei tassi rappresentino un ulteriore elemento di supporto capace al contempo di limitare i rendimenti obbligazionari a lungo termine, sostenendo la nostra visione positiva sulla duration. Conserviamo una posizione di sostegno sulle azioni statunitensi e ci manteniamo neutrali su Europa, Giappone e mercati emergenti. Inoltre, continuiamo a raccogliere carry tramite il debito dei mercati emergenti.