La scorsa settimana in sintesi

- L'eurozona è cresciuta dello 0,1% nel corso del primo trimestre. I paesi periferici hanno mostrato un'espansione, mentre la crescita tedesca è risultata piatta. I consumi, in particolare quelli alimentari, hanno costituito il principale freno.

- In Cina, la produzione industriale, le vendite al dettaglio e il tasso di disoccupazione hanno evidenziato un ritardo nella ripresa nonostante il regolare sostegno ai consumi.

- Negli Stati Uniti, la spesa per i consumi sta ancora alimentando l'economia, come testimoniato dall'aumento delle vendite al dettaglio registrato ad aprile dopo due mesi di calo.

- Sul fronte geopolitico, il presidente ucraino Zelenskiy ha preso parte di persona al G7, mentre i leader del mondo definivano nuove sanzioni contro Mosca.

Dati ed eventi di questa settimana

- Verranno pubblicati gli indici PMI flash di paesi chiave, mentre continuiamo a monitorare il crescente gap tra l'attività manifatturiera e quella dei servizi.

- È attesa inoltre la pubblicazione di una stima della fiducia dei consumatori dell'eurozona, mentre nel Regno Unito verrà resa nota una serie di dati sull'inflazione, compreso l'indice dei prezzi al dettaglio.

- La pubblicazione dei verbali del FOMC, con la sua granularità sulle argomentazioni alla base delle azioni politiche, rappresenterà uno strumento ottimale per gli attori di mercato che stanno preparando le prossime mosse.

- Negli Stati Uniti verranno pubblicati le stime del tasso di crescita del PIL su base trimestrale, l'indice dei prezzi al consumo e i profitti aziendali, nel contesto di una stagione degli utili più rosea rispetto alle previsioni. La settimana si concluderà poi con la divulgazione dell'indice finale dei prezzi delle spese per consumi personali (PCEPI) e dei dati qualitativi dell'Università del Michigan.

Convinzioni di investimento

Scenario di base

- Il nostro scenario principale prevede una crescita contenuta sia negli Stati Uniti che nell'eurozona e resta il più verosimile. La portata del rischio di ribasso dipenderà dal rallentamento dell'economia. Nel nostro scenario centrale, dovrebbe limitarsi a un trading range più rigido.

- In prospettiva, tutti i nostri scenari economici (benché con diverse traiettorie) puntano a un calo della crescita, dell'inflazione, dei tassi dei Fed Fund e dei rendimenti delle obbligazioni decennali entro la fine del prossimo anno.

- In Europa, sentiment, mercato del lavoro e consumi stanno reggendo e il mercato azionario è sostenuto da una valutazione più interessante rispetto agli Stati Uniti.

- La domanda repressa cinese costituisce un elemento favorevole, sebbene il ritorno ai trend pre-pandemici sia lento. Le sorprese positive in termini di crescita e i cali inattesi dell'inflazione sono solitamente segnali incoraggianti per i mercati finanziari nel loro complesso.

- L'Europa sta beneficiando di questa riapertura con la ripresa della crescita delle sue esportazioni.

Rischi

- La più forte stretta monetaria degli ultimi quarant'anni ha determinato un significativo inasprimento delle condizioni finanziarie negli Stati Uniti. Di recente, sono riemersi rischi per la stabilità finanziaria, che rappresentano a loro volta un nuovo rischio macro.

- Anche in Europa, riteniamo che i rischi per la crescita siano in calo, perché la persistenza dell'inflazione costringe la BCE a operare ulteriori aumenti o anche per via delle più rigide condizioni di credito.

- Nel complesso, le banche centrali si trovano a percorrere un sentiero stretto e dovranno trovare un compromesso tra stabilità dei prezzi (mantenendo i tassi a livelli restrittivi per un periodo più lungo di quello attualmente scontato) e stabilità finanziaria (azione decisiva per evitare il materializzarsi di un rischio sistemico).

- Tra i rischi di rialzo, la riapertura cinese costituisce una buona notizia per la crescita nazionale e globale.

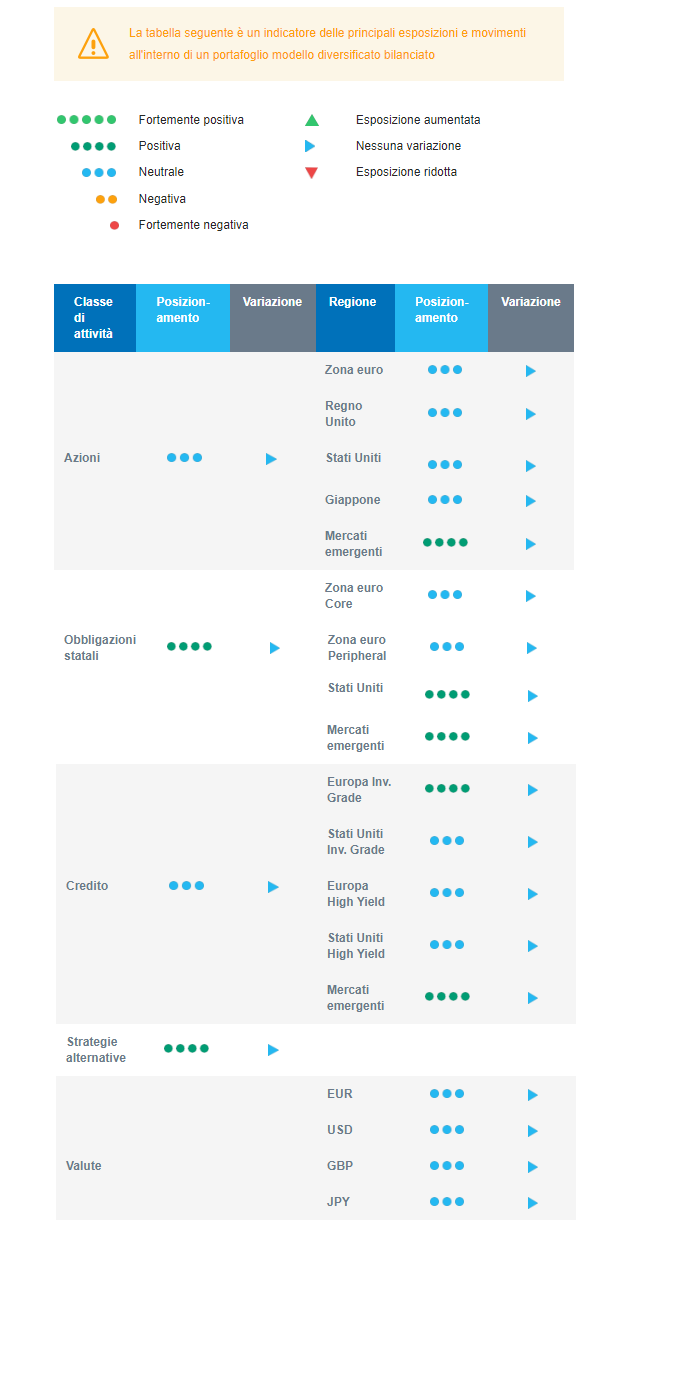

Strategia cross-asset

- Manteniamo un orientamento neutrale sulle azioni, considerato il potenziale di rialzo limitato, e abbiamo aumentato la duration.

- L'incertezza correlata alle turbolenze nel settore finanziario e alle potenziali restrizioni creditizie, nonché la posizione anti-inflazione delle banche centrali stanno limitando il potenziale di rialzo degli attivi rischiosi. D'altro canto, l'inflazione è in calo e una crescita lenta ma positiva sta contenendo il ribasso dei mercati.

- Nell'ambito di un posizionamento neutrale sulle azioni, abbiamo convinzioni su asset specifici:

- In termini di aree geografiche, crediamo nei mercati emergenti: la riapertura della Cina è attualmente in corso e rappresenta un importante driver per la crescita di questi mercati. Inoltre, non si prevedono ostacoli monetari, considerato che i dati sull'inflazione della regione hanno sorpreso al ribasso e la valutazione risulta relativamente più interessante.

- In questa fase del ciclo, prediligiamo i titoli difensivi rispetto a quelli ciclici, che già scontano una ripresa, specialmente in Europa. Preferiamo beni di consumo di base e sanità. Quest'ultimo dovrebbe garantire una certa stabilità: nessun impatto negativo risultante dalla guerra in Ucraina, carattere difensivo, scarsa dipendenza economica, innovazione e valutazioni interessanti. Il primo, invece, il potere di determinazione dei prezzi.

- A più lungo termine, prediligiamo le tematiche d'investimento correlate alla transizione energetica, a fronte del crescente interesse verso i settori legati al clima e all'economia circolare. Manteniamo la tecnologia nelle nostre convinzioni di lungo termine, perché ci aspettiamo una ripresa dell'automazione e della robotica rispetto al 2022.

- Sul fronte del reddito fisso, abbiamo aumentato la duration e manteniamo una visione positiva sui titoli di Stato statunitensi.

- La nostra visione positiva sui titoli di Stato statunitensi dipende dal fatto che il rallentamento risulta in fase più avanzata nella regione. Non ci aspettiamo da parte della Fed un allentamento tanto imminente quanto atteso dai mercati.

- Il credito europeo Investment Grade ha rappresentato una forte convinzione all'inizio del 2023, dato che il carry ricostituito dall'aumento dei rendimenti nel 2022 sembrava interessante.

- Manteniamo un atteggiamento prudente rispetto alle obbligazioni High Yield.

- Le obbligazioni emergenti continuano a offrire il carry più interessante e l'USD non si sta rafforzando.

- Conserviamo un'esposizione ad alcune materie prime, tra cui l'oro, e a valute legate alle materie prime, come il dollaro canadese.

- Su un orizzonte di medio termine, ci aspettiamo una buona performance da parte degli investimenti alternativi.

Il nostro posizionamento

Manteniamo nel complesso un lieve sovrappeso sulla duration e continueremo a cercare punti di ingresso. Sempre sul fronte del reddito fisso, manteniamo una visione costruttiva rispetto al credito Investment Grade e al debito dei mercati emergenti. Per ciò che riguarda le azioni, il nostro posizionamento corrente resta neutrale, con una preferenza verso i mercati emergenti.