La scorsa settimana in sintesi

- Nel terzo trimestre, l'economia cinese è cresciuta del 4,9%, superando le previsioni e avvicinandosi al target annuale ufficiale pari a circa il 5%. Persistono dubbi rispetto al prolungamento degli stimoli.

- Il rendimento del decennale statunitense si è avvicinato al 5%, mentre il presidente della Fed Jerome Powell ha fatto notare come l'inflazione fosse ancora troppo alta e che un ritorno sostenibile all'obiettivo del 2% potrebbe condurre a un periodo di crescita inferiore al trend.

- Sul fronte geopolitico, intensi sforzi diplomatici sono stati messi in campo per mitigare i timori che la guerra di Israele con Hamas possa innescare un conflitto più ampio nel Medio Oriente, regione particolarmente importante per la produzione di energia.

- Nel terzo trimestre, la maggior parte delle grandi banche statunitensi ha registrato utili superiori alle aspettative, nonostante le difficoltà legate, tra l'altro, agli attuali trend commerciali favorevoli.

Dati ed eventi di questa settimana

- I riflettori saranno puntati sulla riunione della Banca centrale europea. Gli operatori di mercato chiedono una pausa, ma i prezzi del petrolio e il vigore del mercato del lavoro tengono in vita i rischi di aumenti dell'inflazione.

- Verranno pubblicati gli indici PMI flash di Stati Uniti, Giappone ed Europa, con gli investitori pronti a monitorare attentamente la soglia dei 50 punti tra contrazione ed espansione per l'attività manifatturiera e i servizi.

- Negli Stati Uniti, è attesa la pubblicazione di una serie di dati che coprono le prime stime del tasso di crescita del PIL, l'indice dei prezzi delle spese per consumi personali di base, la spesa reale dei consumatori e il mercato immobiliare.

- Prosegue la stagione degli utili del terzo trimestre 2023. Microsoft, Amazon, Facebook e Alphabet sono alcuni dei nomi caldi della settimana.

Convinzioni di investimento

Scenario di base

- In termini di crescita economica, ci aspettiamo che gli Stati Uniti riusciranno a evitare una recessione, posto che i tassi a lungo termine non permangano al livello attuale per troppo tempo. In Europa, la crescita rimarrà verosimilmente sottotono per la maggior parte del prossimo anno, mentre aumenta la probabilità di una recessione nella regione. In Cina, l'attività economica e l'evoluzione dei prezzi hanno mostrato timidi segnali di stabilizzazione ciclica.

- La resilienza dell'inflazione e dei mercati del lavoro, unita alla persistente retorica aggressiva della banche centrali nei mercati sviluppati, ha determinato una revisione al rialzo dei rendimenti obbligazionari. Nel frattempo, la probabilità che la Cina esporti la deflazione nel mondo sta svanendo molto lentamente.

- La risposta del mercato ai maggiori rendimenti delle obbligazioni a lungo termine indica un cambiamento rispetto ai recenti trend: le curve dei rendimenti non proseguono più la loro inversione, poiché gli investitori rivalutano al rialzo il premio per la detenzione di titoli obbligazionari a lungo termine.

- In sintesi, l'aumento dei tassi reali costituisce un ostacolo per le valutazioni azionarie, mentre la decelerazione della crescita economica peserà sui profitti. Rispetto all'outlook della crescita globale, i rischi restano orientati al ribasso a fronte dell'evolversi della situazione geopolitica.

Rischi

- Una temporanea impennata nei rendimenti delle obbligazioni a scadenza più lunga pone un rischio per i titoli a reddito fisso e le azioni sensibili alla duration.

- La più forte stretta monetaria degli ultimi quarant'anni ha determinato un significativo inasprimento delle condizioni finanziarie. Potrebbero riemergere rischi per la stabilità finanziaria.

- Un'inflazione più persistente del previsto potrebbe costringere le banche centrali ad aumentare ulteriormente i tassi, determinando una revisione al ribasso delle previsioni di crescita.

- Oltre alle tensioni geopolitiche su diversi fronti, che implicano incertezza e vulnerabilità crescenti, come pure un potenziale aumento dei prezzi del petrolio, le elezioni presidenziali statunitensi del novembre 2024 si avvicinano sempre più.

Strategia cross-asset

- Con il materializzarsi di diversi rischi, la nostra asset allocation ha assunto toni più cauti. Ci aspettiamo una decelerazione della crescita economica che peserà sui profitti aziendali, in un contesto caratterizzato da politiche monetarie restrittive nella maggior parte dei paesi sviluppati.

- Abbiamo le seguenti convinzioni di investimento:

- Manteniamo una complessiva sottoponderazione rispetto alle azioni e, sebbene il sentiment di mercato sia meno teso, riteniamo sia troppo presto per riacquistare titoli azionari.

- Conserviamo un sottopeso sulle azioni dell'eurozona, essendo aumentata la probabilità di una contrazione dell'attività.

- Siamo neutrali rispetto agli Stati Uniti, al Giappone e ai mercati emergenti. Questi ultimi risultano infatti vulnerabili alla crescente pressione dei tassi statunitensi e alle turbolenze dell'USD.

- Manteniamo una preferenza per i settori difensivi "di fine ciclo".

- Per quanto concerne l'allocazione al reddito fisso:

- Ci concentriamo sul credito di qualità elevata come fonte di carry.

- Acquistiamo inoltre titoli di Stato europei e americani core. L'impegno rispetto alla stabilità dei prezzi, legato alla politica monetaria aggressiva attuata dalla BCE, ha spinto i rendimenti a lungo termine a livelli di acquisto interessanti, mentre rallenta la coppia crescita/inflazione (ovvero la crescita nominale).

- Rimaniamo esposti al debito dei mercati emergenti per beneficiare di un carry interessante.

- Manteniamo una posizione long sullo yen giapponese e un'esposizione ad alcune materie prime, tra cui l'oro, dato che entrambe garantiscono una buona copertura in un contesto di avversione al rischio.

- Ci aspettiamo una buona performance degli investimenti alternativi, poiché dispongono di un certo livello di decorrelazione rispetto agli asset tradizionali.

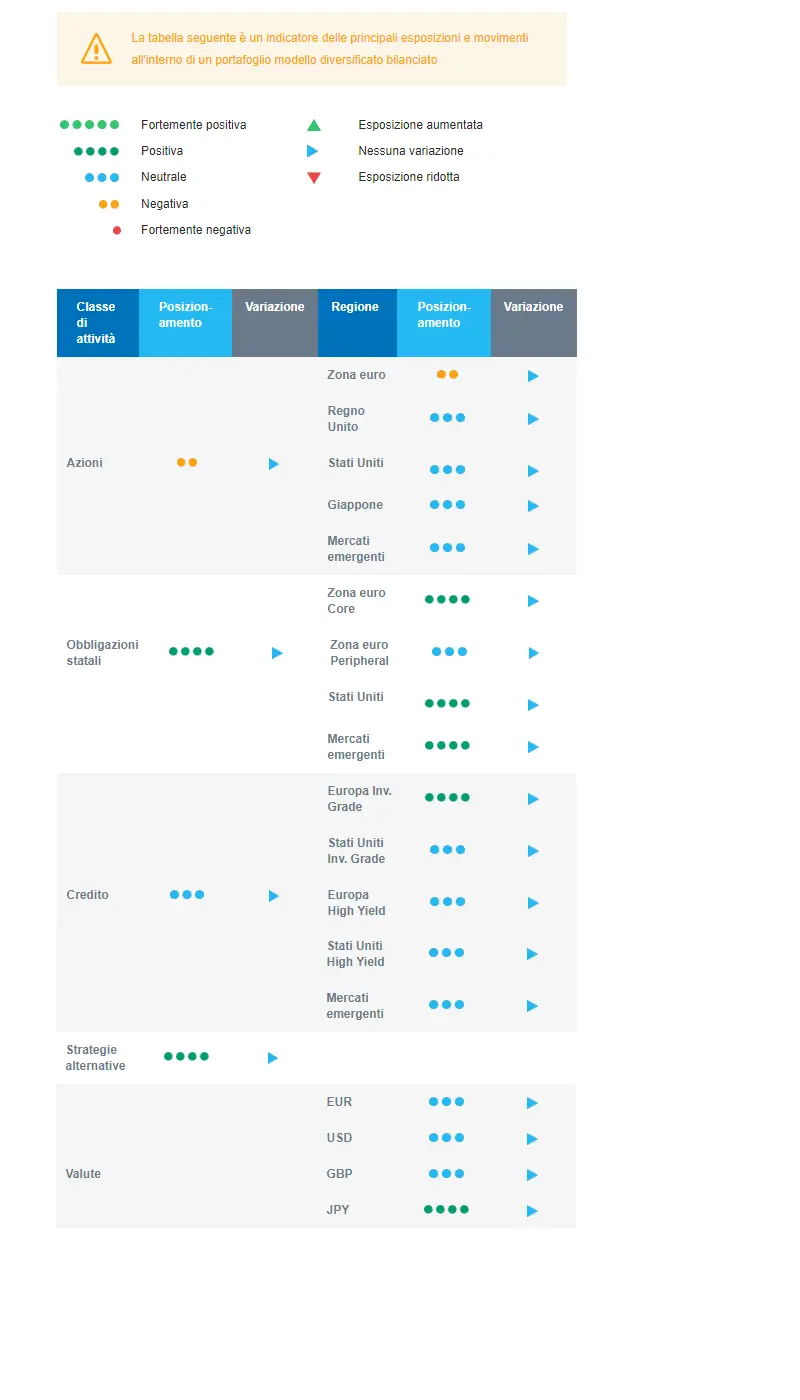

Il nostro posizionamento

Con il materializzarsi di diversi rischi, il nostro posizionamento ha assunto toni più cauti. L'aumento dei tassi reali rappresenta un ostacolo per le azioni, mentre la decelerazione della crescita economica peserà sui profitti, portandoci ad adottare un'allocazione difensiva che prevede una sottoponderazione sulle azioni e una lunga duration sulle obbligazioni. Manteniamo un sottopeso sulle azioni dell'eurozona. Siamo neutrali rispetto al Giappone, ai mercati emergenti e agli Stati Uniti. In termini settoriali, la nostra strategia di asset allocation "di fine ciclo" ruota attorno ai settori difensivi. Nella componente del reddito fisso, la nostra attenzione si concentra sul credito capace di garantire carry, ovvero Investment Grade e debito emergente, con un atteggiamento al contempo più cauto sull'High Yield. La crescita globale dovrebbe rimanere debole nel 2024, sebbene i rischi restino orientati al ribasso a fronte dell'evolversi della situazione geopolitica.