La scorsa settimana in sintesi

- Le previsioni sugli utili e sulle vendite di Nvidia hanno messo in ombra il tono aggressivo riscontrato nei verbali della recente riunione della Federal Reserve.

- I verbali della Banca centrale europea hanno dimostrato il medesimo atteggiamento, indicando una linea concorde rispetto ai rischi di un taglio prematuro dei tassi di riferimento.

- Sul fronte dei dati, le stime preliminari dell'indice PMI hanno rivelato la solidità dei servizi e un allentamento nell'attività manifatturiera. L'indice tedesco IFO ha confermato come la Germania resti l'ostacolo principale.

- Nonostante Nikki Haley giocasse in casa in South Carolina, Donald Trump ha riportato la vittoria nelle prime primarie presidenziali repubblicane in uno stato del Sud.

Dati ed eventi di questa settimana

- Il discorso della presidente della Banca centrale europea Christine Lagarde e i dati preliminari di febbraio sull'inflazione nell'eurozona aiuteranno gli investitori a valutare l'eventualità che la BCE tagli i tassi prima della Fed.

- Anche il Giappone pubblicherà i propri dati sull'inflazione e sui principali indicatori economici, una misura composita delle prospettive economiche su offerte di lavoro e sentiment dei consumatori.

- In Cina, gli investitori presteranno attenzione alle stime dell'indice PMI tenendo conto dell'impatto delle festività legate al Capodanno lunare.

- I tassi di crescita del PIL dei paesi sviluppati e in via di sviluppo faranno luce sulla divergente attività economica alla fine del 2023, con pubblicazioni di Turchia, Brasile, India, Canada, Francia e Stati Uniti.

- La settimana si concluderà con i dati provenienti dagli Stati Uniti su una miriade di fronti: PCE core, immobiliare, produzione e sentiment.

Convinzioni di investimento

Scenario di base

- L'ultima parte del percorso di riduzione del tasso di inflazione dal 3% al 2% sembra essere più accidentata negli Stati Uniti che nell'eurozona. Nel complesso, il mix di crescita/inflazione sta innegabilmente rientrando in un territorio "familiare".

- Pertanto, lo scenario che continuiamo a ritenere più probabile è quello di un atterraggio morbido accompagnato da una disinflazione costante negli Stati Uniti, presupponendo che la Fed non abbia alcuna fretta di fornire sostegno monetario. A nostro parere, l'istituto procederà a un iniziale allentamento alla fine del primo semestre, lasciando ancora spazio a delusioni rispetto alle attuali attese del mercato.

- Il 2024 dovrebbe offrire una migliore visibilità con la progressiva riduzione del divario nella crescita economica tra i paesi, mentre la maggior parte delle banche centrali nel frattempo ha recuperato spazio di manovra.

- In Cina, l'attività economica ha mostrato timidi segnali di stabilizzazione (4% di crescita del PIL atteso nel 2024), mentre l'evoluzione dei prezzi permane in territorio deflazionistico.

Rischi

- Sebbene permanga incertezza sulle tempistiche e sulle condizioni dell'avvio di un allentamento monetario, un rischio al ribasso potrebbe essere rappresentato da un approccio troppo prudente rispetto a un allentamento della politica monetaria da parte delle banche centrali e a un mercato deluso.

- Rispetto all'outlook della crescita globale, i rischi geopolitici restano orientati al ribasso a fronte dell'evolversi della situazione nel Mar Rosso. Eventuali inversioni di tendenza al rialzo nel prezzo del petrolio, nei rendimenti statunitensi e nell'USD sono le principali variabili da tenere d'occhio.

- Un rischio che potrebbe manifestarsi è quello di un'inflazione più persistente del previsto, in grado di spingere le banche centrali a invertire la retorica accomodante. A nostro avviso, sarebbe necessario ben più degli incostanti dati osservati a Gennaio.

- Al di là delle esposizioni all'immobiliare commerciale, potrebbero riaffacciarsi rischi di stabilità finanziaria dovuti alla più imponente stretta monetaria degli ultimi quarant'anni.

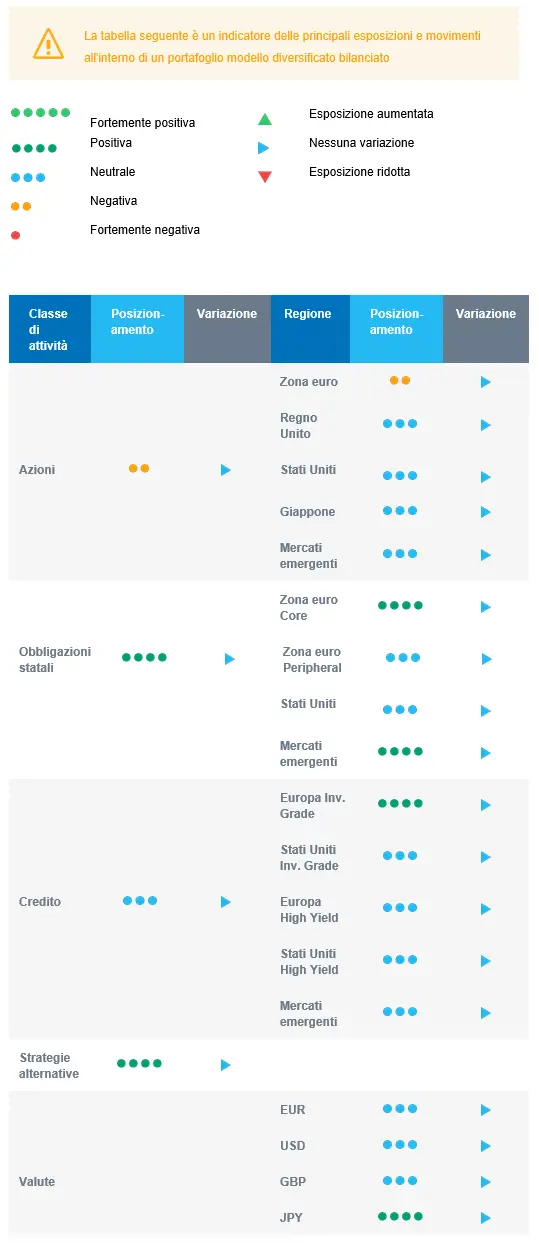

Strategia cross-asset

- La nostra asset allocation mostra un approccio relativamente bilanciato, dato che il premio per il rischio azionario risulta attualmente insufficiente e non incoraggia quindi gli investitori a riponderare questa classe di attivi.

- Abbiamo le seguenti convinzioni di investimento:

- Ci aspettiamo un rialzo limitato nel comparto azionario e attendiamo un miglior rapporto rischio/rendimento e segnali più chiari per cominciare a incrementare l'esposizione. Manteniamo un'allocazione neutrale nei confronti degli indici azionari al di fuori dell'Europa, avendo una visione cauta sulle azioni dell'eurozona.

- Nel contesto delle azioni, ci concentriamo su tematiche specifiche. Tra esse, prediligiamo la tecnologia/l'IA e rimaniamo inoltre acquirenti di settori di fine ciclo, come sanità e beni di prima necessità. Cerchiamo opportunità tra le azioni delle small e mid-cap che hanno subito forti svalutazioni nel corso dell'anno oppure nel segmento dell'energia pulita.

- Per quanto concerne l'allocazione al reddito fisso:

- Ci concentriamo sul credito di qualità elevata come fonte di una ripresa dei rendimenti.

- Acquistiamo inoltre titoli di Stato europei core, con l'obiettivo di beneficiare del carry in un contesto di calo dell'inflazione.

- Rimaniamo esposti al debito dei mercati emergenti per beneficiare di un carry interessante.

- Conserviamo una visione neutrale sui titoli di Stato USA, alla ricerca di un nuovo e più interessante punto d'ingresso, in quanto ci aspettiamo che i mercati rivedranno più avanti le loro prospettive sulla Fed.

- Manteniamo una posizione long sullo yen giapponese e un'esposizione ad alcune materie prime, tra cui l'oro, dato che entrambe garantiscono una buona copertura in un contesto di avversione al rischio.

- Ci aspettiamo una buona performance degli investimenti alternativi, poiché presentano un certo livello di decorrelazione rispetto agli asset tradizionali.

Il nostro posizionamento

La nostra strategia tiene conto dell'attuale contesto, caratterizzato da resilienza economica negli Stati Uniti, dalla cauta ripresa dell'UE e dall'approccio prudente verso la politica monetaria in entrambe le regioni. Questo contesto richiede un atteggiamento paziente sul fronte degli investimenti. Nel complesso, manteniamo un'allocazione neutrale sugli indici azionari al di fuori dell'Europa, con quest'ultima regione che sembra aver toccato il fondo ma che rimane ancora relativamente meno attraente rispetto al resto del mondo. In termini settoriali, manteniamo un atteggiamo costruttivo su tecnologia, sanità e beni di prima necessità. Nel segmento del reddito fisso, continuiamo a ottenere il carry attraverso il credito Investment Grade e il debito dei mercati emergenti, mantenendo al contempo una lunga duration sulle obbligazioni europee.