La scorsa settimana in sintesi

- Nell'eurozona, il settore manifatturiero e quello dei servizi hanno evidenziato una contrazione dell'attività per il sesto mese consecutivo.

- Secondo alcuni sondaggi, i consumatori statunitensi ed europei si aspettano che, se l'inflazione dovesse continuare a rallentare, i tassi di interesse potrebbero cominciare a scendere.

- Le comunicazioni della Federal Reserve e della presidente della Banca centrale europea sono state piuttosto favorevoli per i mercati finanziari.

- Sul fronte degli utili, Nvidia ha stupito in termini di utili e fatturato, oltre che per le proiezioni per il quarto trimestre, sebbene Wall Street sia stata meno colpita dal report sui timori per le esportazioni cinesi.

Dati ed eventi di questa settimana

- Sono attese le dichiarazioni del presidente della Fed Jerome Powell, della presidente della BCE Christine Lagarde e del governatore della BoE Andrew Bailey, che daranno maggiori indicazioni sulla rispettiva guidance in vista delle riunioni finali dell'anno.

- Con l'inizio della stagione dello shopping natalizio, gli Stati Uniti pubblicheranno i dati preliminari sull'attività, tra cui gli indici ISM, la crescita del PIL e dei prezzi delle spese per consumi personali, oltre alla spesa reale dei consumatori.

- L'eurozona pubblicherà i report preliminari sul CPI di novembre e l'evoluzione annuale dei prestiti concessi ad aziende e famiglie.

- Dagli indici PMI cinesi si attende un'ulteriore stabilizzazione dell'attività manifatturiera e dei servizi.

- I paesi dell'OPEC+ si incontreranno in un contesto caratterizzato dalla volatilità dei prezzi dei petrolio, mentre a Dubai avrà inizio il summit sul clima COP28.

Convinzioni di investimento

Scenario di base

- Prosegue la crescita della desincronizzazione. Negli Stati Uniti, l'economia e l'inflazione stanno crescendo in maniera più contenuta e ciò avvalora l'ultima decisione della Federal Reserve di interrompere la stretta monetaria e tenere i tassi di interesse elevati a lungo.

- L'Europa resta nella situazione peggiore a livello di fondamentali, con dati economici e sull'inflazione inferiori alle attese (sorprese negative). Ciò, tuttavia, toglie un po' di pressione alla BCE, che dovrebbe tornare prima del previsto ad avere margini per un allentamento, se necessario anche nel 2024.

- In Cina, l'attività economica e l'evoluzione dei prezzi hanno mostrato timidi segnali di stabilizzazione.

- La percezione di un orientamento più morbido da parte delle banche centrali dei paesi sviluppati ha portato a una significativa revisione al ribasso dei rendimenti obbligazionari. Nel frattempo, la probabilità che la Cina esporti la deflazione nel mondo sta svanendo molto lentamente.

- A partire dal FOMC di novembre, il calo dei tassi reali ha rappresentato una spinta per le valutazioni azionarie, mentre la decelerazione della crescita economica e i salari reali in territorio positivo peseranno verosimilmente sui profitti.

Rischi

- Rispetto all'outlook della crescita globale, i rischi restano orientati al ribasso a fronte dell'evolversi della situazione geopolitica.

- La più forte stretta monetaria degli ultimi quarant'anni ha determinato un significativo inasprimento delle condizioni finanziarie. Potrebbero riemergere rischi per la stabilità finanziaria.

- L'inflazione statunitense necessita di una Federal Reserve credibile, non essendo ancora calate le previsioni del tasso di break even, mentre la Banca centrale europea deve prestare attenzione ai paesi periferici.

- Il prezzo del petrolio, i rendimenti statunitensi e l'USD sono le variabili chiave da tenere d'occhio.

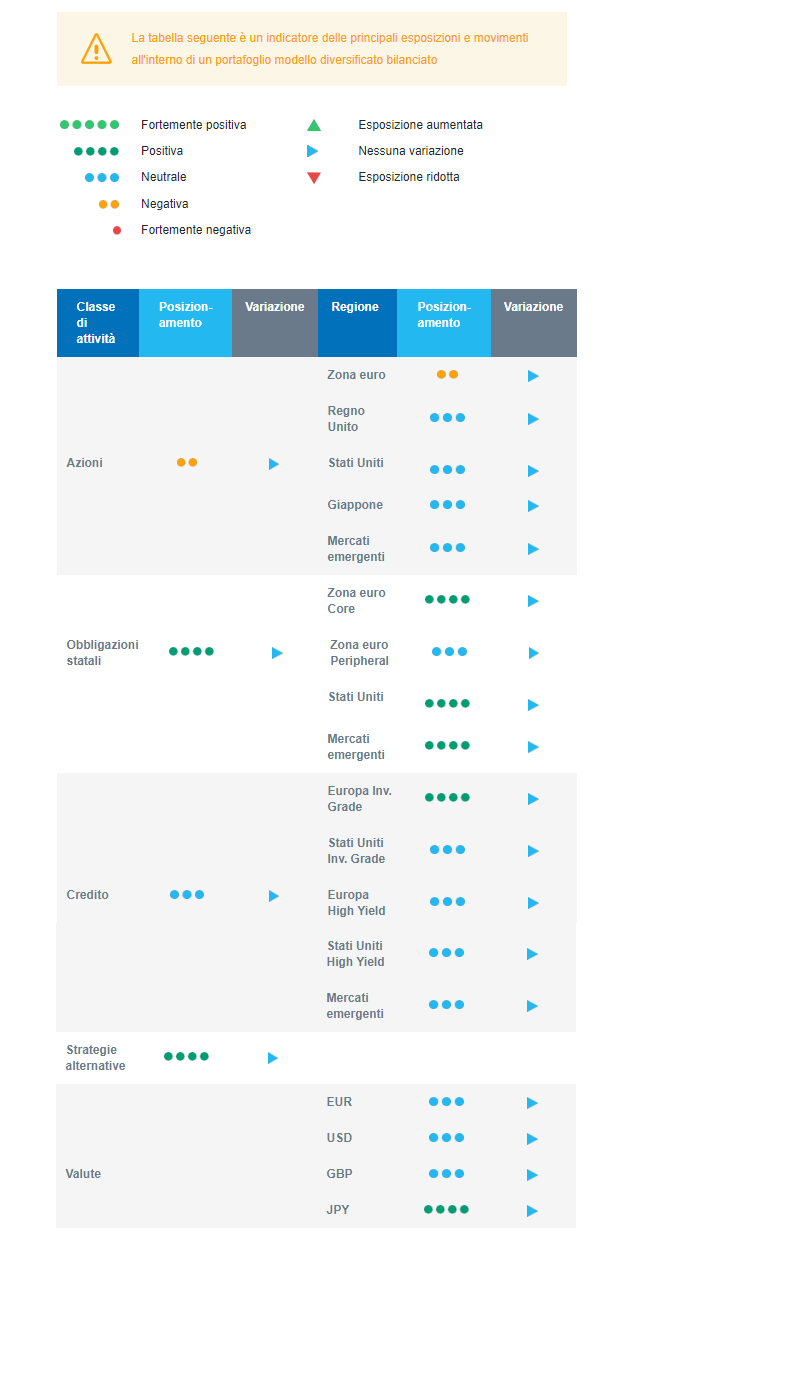

Strategia cross-asset

- La nostra asset allocation mostra una preferenza relativa per le obbligazioni rispetto alle azioni, dato che il premio per il rischio azionario risulta attualmente insufficiente e non incoraggia quindi gli investitori a riponderare questa classe di attivi.

- Abbiamo le seguenti convinzioni di investimento:

- Manteniamo complessivamente una leggera sottoponderazione rispetto alle azioni.

- In termini di allocazione regionale, conserviamo un sottopeso sulle azioni dell'eurozona, essendo aumentata la probabilità di una contrazione dell'attività.

- Siamo neutrali rispetto agli Stati Uniti, al Giappone e ai mercati emergenti.

- Manteniamo una preferenza per i settori difensivi "di fine ciclo". Anticipando un graduale calo dei rendimenti obbligazionari e data la comprovata resilienza degli utili, abbiamo assunto una visione più costruttiva sul settore tecnologico statunitense.

- Per quanto concerne l'allocazione al reddito fisso:

- Ci concentriamo sul credito di qualità elevata come fonte di carry.

- Acquistiamo inoltre titoli di Stato europei e americani core, con l'obiettivo di beneficiare dell'aumento dei tassi d'interesse e dei rendimenti obbligazionari in un contesto di rallentamento dell'attività economica e di calo dell'inflazione.

- Rimaniamo esposti al debito dei mercati emergenti per beneficiare di un carry interessante.

- Manteniamo una posizione long sullo yen giapponese e un'esposizione ad alcune materie prime, tra cui l'oro, dato che entrambe garantiscono una buona copertura in un contesto di avversione al rischio.

- Ci aspettiamo una buona performance degli investimenti alternativi, poiché presentano un certo livello di decorrelazione rispetto agli asset tradizionali.

Il nostro posizionamento

Con il comparto azionario che risulta relativamente meno interessante, manteniamo una leggera sottoponderazione sulle azioni e una lunga duration sulle obbligazioni. A livello regionale, conserviamo un sottopeso sul comparto azionario dell'eurozona e restiamo neutrali rispetto a quello del Giappone, dei mercati emergenti e degli Stati Uniti. Nella componente del reddito fisso, la nostra attenzione si concentra sul credito capace di garantire carry, ovvero Investment Grade e debito emergente. In termini settoriali, anticipando un graduale calo dei rendimenti obbligazionari e data la comprovata resilienza degli utili, manteniamo una visione più costruttiva sul settore tecnologico statunitense. Oltre a questo, ci atteniamo alla nostra preferenza difensiva per il settore sanitario e per quello dei beni di prima necessità e consideriamo come le banche centrali siano giunte al termine del ciclo di rialzi.