I risultati delle elezioni americane sono stati rapidamente integrati nei mercati finanziari e hanno trainato gli indici azionari statunitensi verso nuovi massimi. In prospettiva, l'attenzione degli investitori si sposterà velocemente dalla scena politica ai possibili interventi del presidente eletto Donald Trump: al riguardo, le quattro aree in cui saranno apportaticambiamenti significativi, dazi, imposte, immigrazione e deregolamentazione, appaiono nel complesso reflazionistiche per gli Stati Uniti e, il prossimo anno, potrebbero comportare una crescita più solida e un aumento dell'inflazione. Al contrario, queste misure potrebbero pesare sulla crescita nel resto del mondo, in particolare a causa dell'incertezza legata alle politiche commerciali, senza tuttavia alterare drasticamente il percorso disinflazionistico. Di conseguenza, abbiamo adeguato il nostro posizionamento di portafoglio a questo nuovo contesto.

Lo scenario "Smart Trump"

La nostra visione è principalmente guidata da due fattori di mercato fondamentali: la crescita e l'inflazione. Prevediamo una sovraperformance dell'economia statunitense, trainata da una crescita robusta, dall'assenza di apparenti squilibri e da politiche reflazionistiche. La crescita statunitense potrebbe beneficiare dei tagli fiscali e della deregolamentazione, mentre l'Europa potrebbe risentire dell'incertezza sulle politiche commerciali, anche se la portata effettiva delle stesse è ancora da valutare. Quanto alla Cina, potrebbero essere necessari significativi stimoli fiscali per sconfiggere le pressioni deflazionistiche.

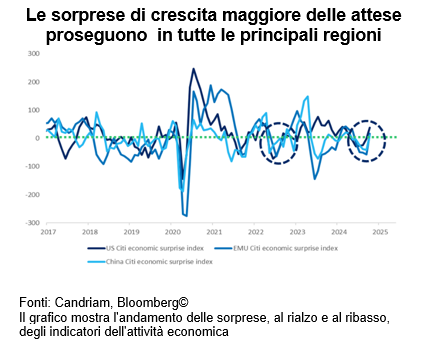

Assegniamo due terzi di probabilità a uno scenario in cui l'amministrazione statunitense attui in modo oculato alcune delle politiche commerciali e di immigrazione di Trump. In questo contesto, l'inflazione aumenterebbe, ma i tagli alle imposte sosterrebbero il reddito delle famiglie, rilanciando così l'attività economica. Questo scenario emerge in un momento in cui i dati sull'attività economica, dagli Stati Uniti alla Cina, includendo l'area Euro, hanno già mostrato un'accelerazione nelle ultime settimane.

Per cautela, abbiamo ipotizzato anche uno scenario più estremo, ma meno plausibile: rigorose restrizioni all'immigrazione e aumenti massicci dei dazi potrebbero intensificare l'inflazione, mentre un mercato del lavoro rigido potrebbe costringere la Federal Reserve ad aumentare i tassi dei fondi federali già dal prossimo anno. In questo caso, il mix di crescita e inflazione si deteriorerebbe in modo significativo.

America first, ma chi viene dopo?

Sulla scia delle elezioni americane, che hanno conferito a Donald Trump e al suo partito il controllo totale del governo, abbiamo adeguato il nostro posizionamento azionario e nel reddito fisso in base ai potenziali cambiamenti di politica della futura amministrazione statunitense:

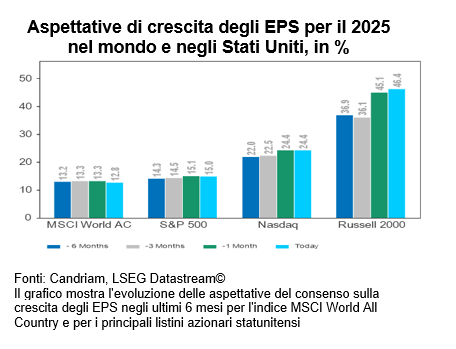

- Abbiamo rafforzato il sovrappeso sulle azioni statunitensi, attraverso i finanziari, gli industriali e i titoli delle small cap, settori che beneficerebbero di una crescita del PIL più elevata grazie alle politiche di stimolo rivolte al mercato interno. Questi segmenti trarranno particolare giovamento dai tagli alle imposte sulle società e dalla deregolamentazione, con le banche che rappresentano il 20% dell'indice delle small cap. In questo contesto, una crescita attesa degli utili del 15% nel 2025 per l'indice S&P500 appare realistica.

- Abbiamo ulteriormente declassato i titoli azionari dell'EMU, sui quali abbiamo una visione negativa e che risultano più vulnerabili alle politiche annunciate dalla futura amministrazione americana. La revisione al ribasso riguarda anche le azioni del Regno Unito, per le quali abbiamo assunto un giudizio neutrale.

- Infine, sul fronte dei mercati emergenti, sebbene le elezioni statunitensi sollevino problemi legati all'impatto sulle valute e alle tensioni commerciali, manteniamo la nostra posizione con un'opzione sulla Cina, in attesa di maggiore chiarezza da parte delle autorità nazionali e di potenziali ulteriori misure di sostegno in risposta ai nuovi dazi statunitensi.

In sintesi, le nostre attuali mosse riflettono una preferenza per le azioni statunitensi, in particolare per i settori ciclici, mantenendo al contempo una certa flessibilità sui mercati emergenti. Continuiamo a prestare attenzione ai cambiamenti della politica commerciale e dell'inflazione, da cui dipenderanno i nostri adeguamenti nei prossimi mesi.

Germania: eppur si muove

Dopo tre anni di difficile coesistenza tra tre partiti, il governo tedesco è infine caduto proprio quando sono giunti i risultati delle elezioni americane. Dobbiamo tornare indietro di oltre due decenni per trovare un contesto economico analogo, con due anni consecutivi di contrazione della crescita in Germania.

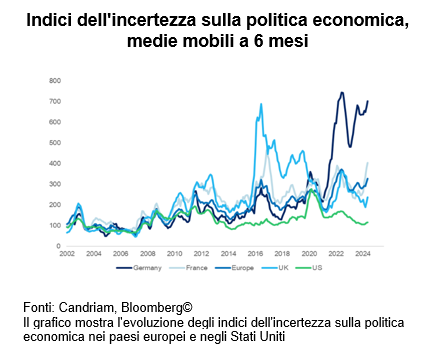

Le elezioni anticipate dovrebbero tenersi il 23 febbraio 2025. È improbabile che l'incertezza politica in Europa, già elevata, in aumento e di molto superiore a quella degli Stati Uniti, si attenui in misura significativa prima di tale data. Le elezioni anticipate tedesche lasciano tuttavia intravedere maggiori impulsi fiscali: consapevole di non riuscire a raggiungere la maggioranza dei 2/3 nel nuovo Bundestag, necessaria per modificare la Costituzione, il partito cristiano-democratico (CDU) all'opposizione sembra sempre più disposto a discutere una riforma del freno al debito prima delle elezioni. Questo conferirebbe sicuramente margini di manovra sul piano fiscale al prossimo esecutivo che, secondo gli attuali sondaggi, potrebbe essere guidato dalla CDU.

Anche la Bundesbank ha già dato il via libera a una riforma del freno al debito, constatando le difficoltà indotte da questo vincolo di bilancio: "una valutazione critica delle priorità di politica economica è quasi certamente inevitabile e tale valutazione resterà all'ordine del giorno anche se il freno al debito dovesse essere riformato. La Bundesbank accetterebbe una riforma se continuasse a garantire solide finanze pubbliche".

A nostro avviso, e dato il contesto tedesco, sembra probabile l'introduzione di una cosiddetta Golden rule, secondo la quale nel corso del ciclo economico il governo si indebiterà solo a fini di investimento e non per finanziare la spesa corrente.

In modo analogo al risultato delle presidenziali statunitensi, le proposte formulate da Mario Draghi di riformare radicalmente l'architettura economica europea per salvaguardare il futuro della sua competitività avrebbero dovuto fungere da monito, ma i paesi europei appaiono divisi su questi temi. Appare quindi improbabile che il suo ambizioso piano venga attuato rapidamente.

Sul breve termine, le differenze politiche tra gli Stati membri e la resistenza a profonde riforme fiscali ne rendono difficile la realizzazione. Non riteniamo che un piano così ambizioso sarà attuato nel prossimo futuro, a causa del predominio degli interessi nazionali.

Tuttavia, sul medio termine, è possibile una svolta. Le elezioni anticipate in Germania potrebbero aprire la strada a una maggiore flessibilità fiscale, creando così un contesto più favorevole a riforme economiche più profonde e a un migliore coordinamento dell'integrazione europea. Eppur si muove!

Riequilibrio post-elettorale: rotazione dai difensivi ai ciclici

A fronte dei recenti sviluppi, abbiamo adeguato il nostro posizionamento settoriale.

In primo luogo, abbiamo rafforzato l'esposizione ai settori ciclici statunitensi:

- Finanziari: abbiamo aumentato la nostra esposizione ai finanziari statunitensi. Il settore potrebbe trarre vantaggio da normative meno rigide, un'attività di fusione e acquisizione più agevole, tassi a lungo termine più elevati e politiche potenzialmente più favorevoli per gli azionisti (ad esempio, in termini di dividendi e rendimenti del capitale). Le valutazioni permangono ragionevoli e i finanziari sono sospinti da solidi utili.

- Industriali: abbiamo incrementato l'esposizione a questo settore, probabile beneficiario delle tendenze di reshoring in atto e dei potenziali tagli alle imposte in seguito all'elezione di Trump. Inoltre, gli industriali dovrebbero essere sostenuti da un'economia potenzialmente più solida. Presentiamo una leggera preferenza per i beni strumentali.

In secondo luogo, abbiamo ridotto l'esposizione ai settori difensivi:

- Sanità (declassata a neutrale): pur mantenendo una visione costruttiva sul lungo periodo, abbiamo assunto una posizione neutrale sulla sanità in ragione del nostro posizionamento più ciclico e di tassi a lungo termine più alti.

- Beni di prima necessità: abbiamo ridotto l'esposizione ai beni di prima necessità statunitensi, poiché i crescenti dazi potrebbero influire sull'accessibilità di molti beni di consumo. Inoltre, le potenziali misure di ritorsione potrebbero incidere in misura significativa sulle società americane di questo settore, che in media realizzano il 40% dei loro ricavi al di fuori degli Stati Uniti.

Infine, abbiamo anche ridotto il peso dell’immobiliare statunitense, poiché riteniamo che il mutevole scenario dei tassi di interesse potrebbe diventare un freno per il settore.

Un'allocazione valutaria sostanzialmente neutrale, con una preferenza per il dollaro USA

EUR: sull'EUR pesano le incertezze che circondano l'attività nella regione, con un potenziale rapido allentamento monetario.

USD: i mercati hanno nuovamente rivisto le attese sui tagli della Fed in seguito alle elezioni statunitensi, un fattore di supporto per il dollaro statunitense.

JPY: abbiamo ridotto la posizione long sullo yen giapponese e siamo ora neutrali. Come osservato durante l'estate, è sempre opportuno detenere la valuta come copertura contro le rapide turbolenze del mercato.

AUD/CAD/NOK: l'estate scorsa abbiamo preso profitti sull'AUD e, nell'attuale contesto, preferiamo evitare le valute legate alle commodity.

Convinzioni e view di Candriam

Legenda

-

Fortemente positiva

-

Positiva

-

Neutrale

-

Negativa

- Fortemente negativa

- Nessuna variazione

- Esposizione ridotta

- Esposizione aumentata

| Posizionamento (orientamento attuale) | Variazione | |

|---|---|---|

| Azioni globali |

|

|

| Stati Uniti |

|

|

| EMU |

|

|

| Europe ex-EMU |

|

|

| Giappone |

|

|

| Mercati emergenti |

|

|

| Obbligazioni |

|

|

| Europa |

|

|

| Europe core |

|

|

| Paesi europei periferici |

|

|

| Investment Grade Europa |

|

|

| High Yield Europa |

|

|

| Stati Uniti |

|

|

| Stati Uniti |

|

|

| IG Stati Uniti |

|

|

| HY Stati Uniti |

|

|

| Mercati emergenti |

|

|

| Debito pubblico HC |

|

|

| Debito pubblico LC |

|

|

| Valute |

|

|

| EUR |

|

|

| USD |

|

|

| GBP |

|

|

| AUD/CAD/NOK |

|

|

| JPY |

|