Le migliori prospettive del mix crescita/inflazione per il prossimo anno sono state rapidamente prezzate negli asset rischiosi, dall’azionario all’High Yield, passando per i mercati del credito. Ormai svanito l’estremo pessimismo degli investitori dello scorso ottobre, stiamo riducendo la nostra allocazione azionaria complessiva a una posizione più neutrale. Come già discusso nel nostro Outlook annuale, il rialzo degli asset rischiosi atteso per il 2023 sarà probabilmente limitato dalle mosse delle banche centrali, le quali si assicureranno che le condizioni finanziarie non si allentino troppo rapidamente, in caso di buona tenuta dell’economia. Tenuto conto del supporto offerto dai fondamentali di tutte le principali regioni economiche, riteniamo che la dipendenza dai dati delle banche centrali possa diventare un ostacolo per i mercati, in quanto l’economia appare più resistente di quanto molti si aspettassero un paio di mesi fa.

Con la marea, tutte le barche salgono

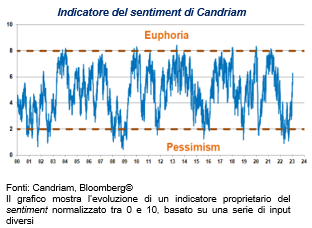

Oltre alla nostra analisi fondamentale, utilizziamo un gran numero di dati tecnici e statistici per valutare e quantificare le probabilità di inversioni del mercato. In ottobre, la nostra strategia di investimento è diventata più costruttiva, su livelli di prezzo interessanti. All’epoca, il nostro indicatore di sentiment proprietario puntava verso un estremo pessimismo, che costituiva un segnale di acquisto contrarian.

Il rimbalzo osservato a partire da ottobre, e proseguito senza sosta dall’inizio di quest’anno, ha raggiunto un’insolita, estrema ripidità. Per il futuro, sembra ragionevole prevedere una pausa negli elevati rendimenti registrati dall’inizio dell’anno, in particolare per gli indici ad alta presenza di tecnologici. Di conseguenza, abbiamo declassato la nostra posizione sull’azionario statunitense da sovrappeso a neutrale.

In effetti, i mercati finanziari hanno ricevuto un supporto fondamentale da tutte le principali regioni economiche:

- negli Stati Uniti, il nostro scenario di soft landing è sempre più accettato dal consensus. La rapida crescita dei posti di lavoro e la moderazione dei salari hanno alimentato le aspettative di un soft landing dell’economia.

- In Europa, il calo dei prezzi dell’energia ha portato a una riduzione dell’inflazione e a maggiori prospettive di crescita. L’ipotesi che l’area euro possa evitare la recessione sta rapidamente conquistando il consensus.

- In Cina, assistiamo a una potente riapertura. La fine della strategia zero-Covid prima del nuovo anno lunare amplifica il boom della riapertura, mentre le autorità devono assicurarsi che tale riapertura sia un successo. Va inoltre sottolineato che le valutazioni azionarie dei mercati emergenti rimangono relativamente interessanti e ci inducono a mantenere una posizione di sovrappeso sulla regione.

Il miglioramento del contesto economico e le conseguenti performance dei mercati stanno incidendo sull’opinione degli investitori: l’indicatore del sentiment di Candriam è rimbalzato rapidamente, grazie al calo delle volatilità, al restringimento degli spread di credito e alla maggiore ampiezza del mercato.

Le banche centrali potrebbero diventare un ostacolo

Le riunioni delle banche centrali che si sono svolte all’inizio del mese hanno riconosciuto che la disinflazione è in corso. Oltre agli effetti di base rispetto a un anno fa, l’attenuarsi delle strozzature, il calo dei prezzi dell’energia, la moderazione della domanda e la stretta monetaria agiscono tutti nella stessa direzione. Tuttavia, sulla base dei dati relativi ai prezzi manifatturieri negli Stati Uniti e ai prezzi alla produzione in Cina, notiamo che la disinflazione non sta più accelerando.

Poiché le banche centrali dipendono sempre più dai dati e, per il momento, l’economia sorprende in positivo, i mercati potrebbero prezzare una Federal Reserve più restrittiva di quanto attualmente previsto. Da un punto di vista tecnico, la media mobile a 200 giorni potrebbe offrire un certo supporto, favorendo persino un rimbalzo dei rendimenti statunitensi a 5 o 10 anni. Di conseguenza, riduciamo la nostra duration statunitense di -0,25 anni.

Azionario neutrale, con una view positiva sui mercati emergenti

A nostro avviso, le azioni statunitensi hanno già prezzato un miglioramento dell’economia: prevediamo una crescita del PIL statunitense dell’1,2% nel 2023 e ciò implica che la crescita degli utili potrebbe diventare leggermente positiva. Tenuto conto tuttavia del suo approccio dipendente dai dati, la Fed potrebbe spingere verso il basso le valutazioni azionarie: il tasso sui Federal Fund dovrebbe attestarsi al 5-5,25% e rimanervi più a lungo rispetto ai prezzi di mercato.

In questo contesto, continuiamo a prevedere una sovraperformance dei mercati emergenti, in quanto le valutazioni restano relativamente più interessanti e l’Asia ha sempre prospettive di crescita a lungo termine superiori a quelle dei mercati sviluppati, soprattutto in uno scenario di riapertura accompagnato da una significativa domanda repressa e da risparmi in eccesso delle famiglie, in attesa di essere impiegati.

Il credito è una convinzione forte, anche attraverso il debito dei mercati emergenti

Per quanto riguarda le obbligazioni, il credito rappresenta una forte convinzione nella nostra allocazione multi-asset globale, in questo avvio di 2023, dato che il carry ricostituito dall’aumento dei rendimenti nel 2022 sembra interessante. La decelerazione dell’inflazione dovrebbe determinare un calo della volatilità sulle obbligazioni, che potrebbe anche riverberarsi su altre asset classes. In questo contesto, ci aspettiamo peraltro una performance di buon livello degli investimenti alternativi.

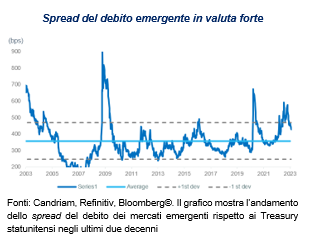

Siamo in una posizione di sovrappeso sul credito, compreso attraverso il debito dei mercati emergenti (EMD). A seguito del forte rally, la valutazione appare discreta, con gli spread che, sebbene in calo dal quarto trimestre del 2022, rimangono ancora al di sopra di una deviazione standard rispetto agli ultimi 20 anni.

Le prospettive dell’EMD sono più promettenti, grazie al miglioramento delle condizioni finanziarie globali, della politica della Fed, della crescita cinese e dei fondamentali. È evidente che i mercati emergenti stanno entrando in un contesto economico più favorevole.

Inoltre, l’inflazione dei mercati emergenti ha complessivamente raggiunto il suo picco massimo e la politica monetaria dei paesi emergenti, in genere in anticipo rispetto ai mercati sviluppati, è in posizione di attesa o mostra un margine di allentamento. Con i prezzi del petrolio in calo, le bilance commerciali stanno migliorando.