Nei nostri scenari economici e di mercato, la fase successiva indica una crescita inferiore e un'inflazione gradualmente inferiore negli Stati Uniti entro la fine del 2024. Di conseguenza, dovrebbero seguire tassi di interesse più bassi e manteniamo una propensione alla long duration nel reddito fisso. Prevediamo un atterraggio morbido e siamo acquirenti di credito investment grade e debito dei mercati emergenti poiché il carry è interessante in questo risultato. Riguardo alle azioni, conserviamo una posizione neutrale, visto il limitato potenziale di rialzo a causa delle molteplici incertezze che gravano sulle prospettive. Se si dovessero materializzare i rischi per le prospettive, saremo pronti a ridurre l'esposizione in presenza di mercati compiacenti.

I dati sull'attività si stanno deteriorando

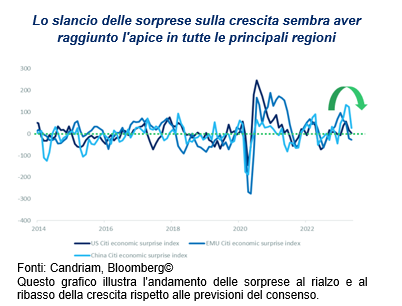

A maggio sembra che lo slancio delle sorprese sulla crescita abbia raggiunto l'apice in tutte le principali regioni, dagli Stati Uniti alla Cina passando per l'eurozona. L'inizio dell'anno è stato caratterizzato da molteplici buone notizie: i prezzi energetici in Europa sono diminuiti, la Cina ha riaperto dopo i lockdown e negli Stati Uniti sono stati creati circa 300 mila nuovi posti di lavoro al mese nel primo trimestre. Questa serie di pregevoli novità si è tradotta in performance positive dei mercati finanziari, poiché la crescita degli utili si è rivelata più solida del previsto.

Lo scorso mese gli indicatori dell'attività globale avevano esibito una migliore tenuta di quanto anticipato dagli attori del mercato, mentre i dati sull'inflazione hanno rallentato come previsto. Sebbene sia presto per concludere con certezza che la dinamica si sia invertita, il recente flusso di notizie si sta deteriorando.

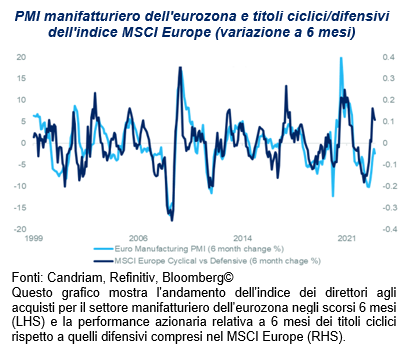

Riteniamo che i rischi per la crescita tendano al ribasso in Europa, poiché la persistenza dell'inflazione costringe la BCE a operare ulteriori aumenti o anche per via delle più rigide condizioni di credito. Nell'eurozona è giunto il primo dato negativo sulle sorprese economiche dai primi giorni di ottobre 2022: la produzione industriale in Francia, Germania e Italia ha deluso e gli ordini di fabbrica tedeschi sono diminuiti del 10,7% su base annua, il declino più elevato dalla pandemia dell'aprile 2020, trainati al ribasso da automobilistico e relative componenti automobilistiche.

Anche negli Stati Uniti diversi indicatori dell'attività di consumatori e imprese hanno iniziato a frenare, esattamente ciò che voleva la Fed: la stretta monetaria più aggressiva degli ultimi quattro decenni ha comportato un forte inasprimento delle condizioni finanziarie nel paese. Di recente, sono riemersi i rischi per la stabilità finanziaria, che rappresentano un'ulteriore minaccia per la prossima fase.

Allo stato attuale, le banche centrali hanno pochi margini di manovra e dovranno destreggiarsi tra tre vincoli:

- stabilità dei prezzi: la necessità di mantenere i tassi a un livello restrittivo più a lungo di quanto attualmente previsto per frenare le aspettative di inflazione,

- stabilità finanziaria: adottare rapidamente misure decisive per evitare un rischio sistemico,

- stabilità economica: guidare l'economia a un atterraggio morbido e scongiurare una contrazione.

Orientamento difensivo sulle azioni confermato nel nostro portafoglio

Nella nostra allocazione multi-asset, manteniamo una visione neutrale sull'azionario tenendo conto sia dei rischi di rialzo che di ribasso per la prossima fase.

Conserviamo una posizione neutrale sulle azioni, considerato il potenziale di rialzo limitato. Tra i fattori fondamentali che monitoriamo, vi sono valutazioni poco favorevoli unite ad attese sugli EPS già positive nonostante la stretta finanziaria in corso, una dinamica mai vista nella storia recente. Pertanto, per le azioni sembra già scontato uno scenario economico costruttivo, il che limiterà ulteriori rialzi.

Al contrario, la portata del rischio di ribasso dipenderà dal rallentamento dell'economia. Nel nostro scenario economico centrale, dovrebbe essere piuttosto contenuto e restare all'interno di un range di negoziazione, con i minimi dello scorso anno a fungere da supporto.

Nella nostra allocazione azionaria regionale, manteniamo una preferenza per i mercati emergenti. Ci aspettiamo una sovraperformance dei mercati emergenti sulla base di aspetti fondamentali. Le valutazioni restano relativamente più interessanti e l'Asia conferma prospettive di crescita a lungo termine superiori ai mercati sviluppati.

Riguardo alla Cina, riconosciamo che la performance si è rivelata deludente da febbraio e dalla fase iniziale di riapertura. Il premio per il rischio politico è bruscamente aumentato e le valutazioni dell'azionario cinese non riflettono pienamente il miglioramento dei fondamentali osservato quest'anno, con gli EPS in ascesa di oltre il 15%. I flussi di investimenti diretti esteri permangono negativi. Riteniamo tuttavia che, in caso di ulteriori stimoli da parte del governo cinese, si potrebbe assistere a un notevole rialzo, con una ripresa verso i livelli di fine gennaio.

Monitoriamo inoltre alcuni importanti livelli di supporto tecnico dell'indice MSCI China, ora più vicini, che ci indurrebbero a rivalutare il caso di investimento. In sintesi, alla luce di questa favorevole asimmetria manteniamo per ora una visione costruttiva sulla Cina.

Raccogliere il carry

Nella nostra allocazione del reddito fisso, abbiamo di recente aumentato la duration dei portafogli, con un attuale lieve sovrappeso. Secondo il nostro scenario, è improbabile un incremento dei rendimenti obbligazionari, poiché le banche centrali continuano a concentrarsi sulla stabilità dei prezzi e la coppia crescita/inflazione perde vigore.

Con l'inflazione che rallenta come ampiamente previsto, ci stiamo avvicinando alla fine del ciclo rialzista. Prevediamo che, prima di dichiarare compiuta la loro missione di stabilità dei prezzi, le banche centrali monitoreranno attentamente se le aspettative di inflazione delle famiglie si consolideranno.

In merito alla nostra allocazione del reddito fisso, siamo neutrali sulla duration dell'EMU, positivi su quella statunitense, costruttivi sul credito IG ma ancora cauti sulle obbligazioni HY. Siamo acquirenti di obbligazioni dei mercati emergenti, che continuano a offrire il carry più interessante e l'USD non si sta rafforzando.

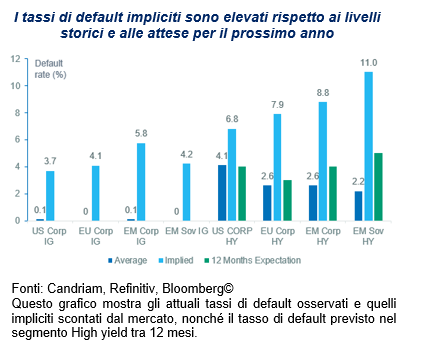

Gli spread sono al di sopra dei livelli medi storici a seguito delle turbolenze bancarie negli Stati Uniti e della stretta sul credito bancario. È interessante notare che, in tale fase, l'Investment Grade europeo ha mostrato una notevole resilienza, beneficiando del carry e della duration.