La prospettiva globale per il 2024 è complessa, con la concomitanza di resilienza economica e sfide in evoluzione. Negli Stati Uniti, una crescita robusta durante tutto il 2023, culminata con un tasso di espansione annuale del 3,3% nel quarto trimestre, costituisce un precedente convincente. Al contrario, la prudente ripresa dell'Eurozona evidenzia la necessità per gli investitori di essere pazienti. Le banche centrali, in particolare la Federal Reserve e la Banca centrale europea (BCE), hanno ora adottato un approccio cauto all'allentamento della politica monetaria. Questo contesto richiede un atteggiamento paziente sul fronte degli investimenti. Nel complesso, manteniamo un'allocazione neutrale sugli indici azionari al di fuori dell'Europa, con quest'ultima regione che sembra aver toccato il fondo ma che rimane ancora relativamente meno attraente rispetto al resto del mondo. Nel segmento del reddito fisso, continuiamo a raccogliere carry tramite il credito investment grade e il debito dei mercati emergenti.

Attendere pazientemente la crescita e la svolta delle politiche

La notevole traiettoria di crescita dell'economia statunitense, con un'accelerazione dall'1,9% del 2022 al 2,5% per l'intero 2023, dimostra i vantaggi di un approccio misurato e paziente alle sfide economiche. Nonostante questa robusta espansione negli ultimi trimestri, gli indicatori in tempo reale, come il purchasing manager index (PMI), potrebbero ancora sottostimare il momentum dell'economia. Di recente, la creazione di posti di lavoro è tornata a salire, soprattutto nel settore privato, mentre il tasso di disoccupazione permane al 3,7%.

La decisione della Federal Reserve di mantenere il tasso di interesse al 5,5% riflette un'attenta opera di bilanciamento. L'istituto attende infatti segnali più convincenti di un'inflazione che converga in modo duraturo verso l'obiettivo del 2%. L'enfasi posta dal presidente Powell sulla necessità di una maggiore fiducia nelle tendenze inflazionistiche, prima di considerare eventuali tagli dei tassi, rafforza ulteriormente questo impegno alla pazienza nella normalizzazione della politica.

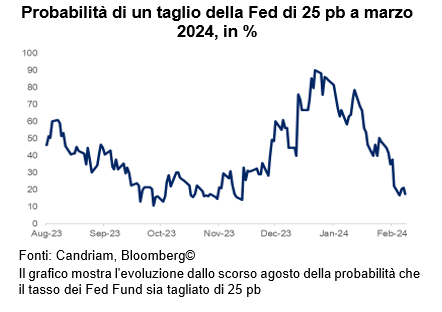

A febbraio non si terranno riunioni delle principali banche centrali e questo darà ai mercati tempo sufficiente per adattare ancora la tempistica e l'ampiezza dei futuri tagli dei tassi. La probabilità di un primo taglio della Fed a marzo è diminuita dal 90% a meno del 20% in sole 6 settimane. Il nostro scenario, che prevede l'inizio del ciclo di allentamento nel corso dell'estate, è sempre più condiviso.

Su questa sponda dell'Atlantico, l'Eurozona guida la sua ripresa con prudenza, poiché il panorama economico della regione risulta contrastante.

Sebbene vi siano segnali di miglioramento, soprattutto nel settore manifatturiero, la dinamica complessiva permane debole, come emerge dalle indagini PMI e dai dati sull'occupazione. Per la regione è prevista una crescita del PIL lievemente positiva nel 2024 (0,5%, come nel 2023), accompagnata da una graduale trend disinflazionistico. Questo delicato processo di ripresa impone un approccio cauto e paziente alla politica monetaria e al sostegno economico.

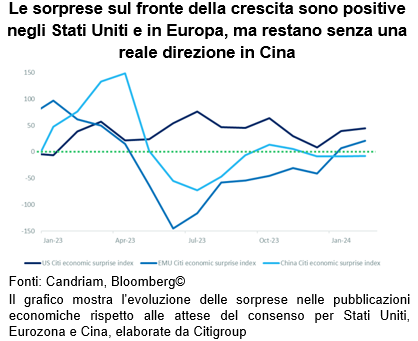

Se negli Stati Uniti le "buone" notizie economiche e sugli utili aziendali sono chiaramente prese alla lettera (spingendo in alto le quotazioni degli asset), osserviamo che l'assenza di ulteriori "cattive" notizie nell'Eurozona inizia a essere percepita come un fatto positivo. Per la prima volta dal novembre 2020, la regione sta registrando sorprese sulla crescita sia positive (al rialzo) sia negative (al ribasso).

Gli investitori abbracciano la pazienza

A nostro avviso, gli investitori dovrebbero adottare un approccio leggermente cauto alle azionario globale e preferire le allocazioni regionali al di fuori dell'Europa.

Negli Stati Uniti, la resilienza del mercato e la politica paziente della Fed suggeriscono una strategia selettiva a favore di settori che possono beneficiare di una crescita economica sostenuta e di un'inflazione sotto controllo. Sulla scia della trasformazione digitale in atto e delle tendenze demografiche, la tecnologia, in particolare l'intelligenza artificiale, e il settore sanitario potrebbero offrire valide opportunità.

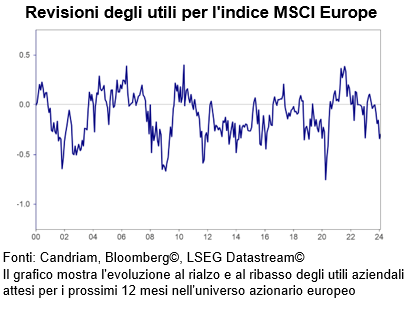

In Europa la pazienza potrebbe premiare gli investitori attenti ai settori destinati a trarre vantaggio da un'eventuale stabilizzazione economica e dai cambiamenti di politica della BCE. I tasselli potrebbero iniziare ad andare al loro posto e segnali più decisi di di politiche maggiormente favorevoli potrebbero sostenere gli asset della regione. Per il momento, le revisioni degli analisti sui futuri utili aziendali sono molto deboli e rappresentano un freno per le azioni europee.

I mercati emergenti, soprattutto quelli non direttamente legati alla performance economica cinese, potrebbero presentare valutazioni e prospettive di crescita interessanti, richiedendo un approccio di investimento selettivo.

Il segmento del reddito fisso offre una gamma diversificata di occasioni per gli investitori disposti a destreggiarsi pazientemente nelle sue complessità.

Favoriti dalla prudente traiettoria dei tassi della Fed, i Treasury e le obbligazioni investment grade statunitensi rappresentano un'ancora difensiva per i portafogli.

Le obbligazioni europee, in particolare nel segmento investment grade, risultano appetibili, poiché ci attendiamo un aumento del rendimento in un contesto di probabili futuri aggiustamenti della politica della BCE.

Inoltre, il debito dei mercati emergenti, sostenuto dalle posizioni accomodanti delle banche centrali locali, potrebbe offrire rendimenti interessanti agli investitori che dimostrano la pazienza necessaria per resistere alla potenziale volatilità.

Un'asset allocation adeguatamente bilanciata

All'inizio del 2024 le prospettive economiche e di investimento globali sono dominate dal tema della pazienza. In un mondo in cui le banche centrali optano per un approccio cauto agli adeguamenti delle politiche, anche gli investitori devono abbracciare la pazienza come principio guida.

La nostra strategia tiene conto del fatto che il sentiment del mercato è diventato rialzista, gli squilibri sono aumentati e i mercati finanziari stanno mettendo in discussione possibili tagli dei tassi da parte della Fed già a marzo. Pertanto, una strategia equilibrata, attenta alle narrazioni in evoluzione e alle campagne elettorali negli Stati Uniti, nell'area euro e oltre, sarà cruciale per navigare tra le opportunità e le sfide che ci attendono.

La nostra asset allocation mostra una preferenza relativa per le obbligazioni rispetto alle azioni, dato che il premio per il rischio azionario resta insufficiente e non incoraggia quindi gli investitori a riponderare sostanzialmente questa classe di asset.

Per quanto concerne la nostra allocazione al reddito fisso:

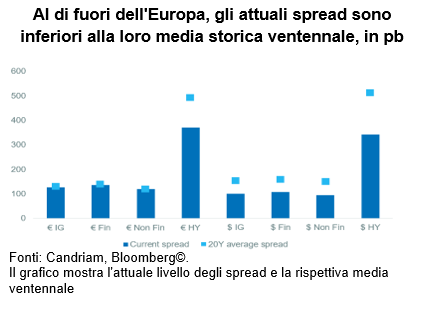

- Ci concentriamo sul credito di alta qualità e rimaniamo esposti al debito dei mercati emergenti per usufruire di un carry interessante.

- Acquistiamo titoli di Stato europei core, con l'obiettivo di beneficiare del carry in un contesto segnato da un'inflazione in calo, un'attività debole e imminenti tagli dei tassi da parte delle banche centrali. Con le aspettative di inflazione che permangono ben ancorate, la BCE ha iniziato ad adottare toni meno aggressivi.

- Poiché i rendimenti USA sono calati dal 5,0% di metà ottobre al 3,8% alla fine del 2023, abbiamo effettuato prese di profitto sulla posizione long associata alla duration degli Stati Uniti. Conserviamo una visione neutrale sui titoli di Stato USA, alla ricerca di un nuovo interessante punto d'ingresso, in quanto ci aspettiamo che i mercati rivedano le loro prospettive sulla Fed.

Manteniamo le seguenti convinzioni azionarie:

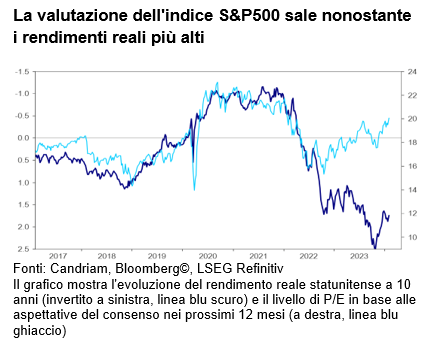

- Negli ultimi mesi la valutazione complessiva del mercato si è svincolata dai rendimenti reali, il che implica livelli di acquisto meno favorevoli.

- Dato l'ottimismo relativamente diffuso sulle aspettative di crescita dei profitti, prevediamo un rialzo del mercato azionario limitato e al momento adottiamo una posizione leggermente cauta sulle azioni, con un sottopeso per le azioni dell'eurozona e una posizione neutrale su altre regioni.

- Attendiamo un migliore profilo di rischio/rendimento e un segnale più chiaro delle banche centrali, prima di aumentare la nostra esposizione azionaria,

- Ci concentriamo su tematiche specifiche. Tra esse, prediligiamo la tecnologia/l'IA e cerchiamo opportunità nel segmento dell’energia pulita o tra le azioni delle small e mid cap che hanno subito forti svalutazioni. Rimaniamo inoltre acquirenti di settori di fine ciclo, come sanità e beni di prima necessità.

Tra gli hedgning a fini di diversificazione deteniamo:

- Una posizione long sullo yen giapponese e un'esposizione ad alcune materie prime, tra cui l'oro, dato che entrambe garantiscono una buona copertura in un contesto di risk-off.

- Ci aspettiamo una pregevole performance degli investimenti alternativi, poiché offrono un certo livello di decorrelazione rispetto agli asset tradizionali.