La scorsa settimana in sintesi

- Per mitigare la drastica riduzione nelle forniture di gas, i ministri dell'energia dell'UE hanno approvato una proposta di legge europea per ridurre la domanda di gas del 15% a partire da agosto e fino al prossimo marzo. La proposta comporta iniziative nazionali volontarie volte a ridurre il consumo, ma se questo non dovesse generare sufficienti risparmi, verrebbero fatte scattare misure obbligatorie nel blocco dei 27 paesi membri.

- Come ampiamente previsto, il FOMC ha aumentato i tassi di riferimento di 75 pb, portandoli così al 2,25%-2,50%. Il presidente Powell ha spiegato che un altro aumento di una simile portata potrebbe essere ben giustificato a settembre, aggiungendo però che manovre "insolite" di queste dimensioni non dovrebbero essere considerate come la norma. Essendo dipendente dai dati, il comitato prenderà ora le proprie decisioni di riunione in riunione. I mercati hanno interpretato il messaggio come accomodante e, successivamente, le previsioni di aumenti dei tassi sono state riviste al ribasso.

- L'economia statunitense ha registrato una contrazione per il secondo trimestre di seguito. L'inflazione costituisce la radice di molti dei problemi economici del paese, ma altri fattori includono le riduzioni delle scorte, degli investimenti residenziali e non residenziali e della spesa pubblica. Ora più che mai, consumi e investimenti delle aziende risulteranno fondamentali. Nel frattempo, nell'eurozona, il PIL del secondo trimestre è cresciuto dello 0,5%, sostenuto dall'imminente stagione turistica.

- La stagione degli utili è proseguita. I ricavi delle grandi società tecnologiche hanno contribuito a supportare le azioni, temporaneamente indisturbate dall'indice PCEPI (indice dei prezzi delle spese per consumi personali), che è cresciuto a giugno del 6,8%, registrando così il maggiore aumento annuale da quello del gennaio 1982, pari al 6,9%.

Dati ed eventi di questa settimana

- Nelle prossime settimane, l'Italia sarà sotto i riflettori, dato che presto si terranno le elezioni per un nuovo governo. L'instabilità politica italiana costituirà un ostacolo per il sostegno finanziario dell'UE. La crescita dei partiti di estrema destra e la situazione economica, che presenta l'Italia come un paese gravato dal debito, saranno elementi chiave da tenere d'occhio prima delle elezioni di settembre.

- Sono in fase di svolgimento le riunioni di diverse banche centrali. È particolarmente attesa la decisione della Banca d'Inghilterra (BoE). L'inflazione nel Regno Unito è ai livelli massimi da 40 anni e, finora, la Banca ha già aumentato i tassi all'1,25%. Anche in questo caso, la forward guidance risulterà fondamentale.

- C'è grande attesa per il report sull'andamento del mercato del lavoro statunitense, che permetterà di capire se la situazione occupazionale sia diventata più equilibrata e se la crescita stia rallentando a sufficienza. Se i dati veri e propri dovessero risultare in linea con le aspettative, potrebbero aiutare la Fed a proseguire la sua politica di inasprimento, seppure a un ritmo più contenuto.

- La Cina pubblicherà i dati degli indicatori anticipatori relativi al comparto manifatturiero e a quello dei servizi. Gli investitori presteranno attenzione alle prime stime di crescita a seguito della recente riunione del Politburo. Tra i principali elementi chiave, vi sono i dubbi rispetto all'obiettivo di crescita del 5,5%.

Convinzioni di investimento

Scenario di base

- La nostra esposizione conserva un approccio globale ampiamente bilanciato prima di posizionarsi per la prossima fase del ciclo, a prescindere che si tratti di un atterraggio duro o morbido.

- Sebbene il contesto di mercato appaia ancora limitato dal deterioramento dei fondamentali, gli operatori attendono gli annunci delle banche centrali, anche se sta aumentando sempre più la dipendenza di queste ultime dai dati.

- Di fronte a un'inflazione ai massimi da decenni, la Fed ha proseguito a luglio il suo ciclo di rialzi aggiungendo altri 75 pb al tasso di riferimento e prevede di portare avanti questo percorso di inasprimento. Il nostro scenario ottimale prevede che la Fed riesca a portare a termine l'atterraggio dell'economia. Di conseguenza, ci aspettiamo che l'aumento dei rendimenti del decennale statunitense si affievolisca.

- L'inflazione ha raggiunto livelli record anche nell'eurozona e sta colpendo in maniera indiscriminata aziende, consumatori e responsabili delle politiche della BCE. La BCE ha annunciato un aumento iniziale dei tassi per il mese di luglio, materializzatosi in un rialzo di 50 pb. Inoltre, ha presentato il nuovo "strumento di protezione del meccanismo di trasmissione" (TPI). Per il futuro, sono attesi ulteriori aumenti, che dipenderanno dall'evoluzione dei dati economici.

- Le motivazioni alla base di un'allocazione bilanciata sono state messe in discussione dal calo dei flussi di gas russo. Di recente, Mosca ha annunciato un taglio del 20% alle forniture di gas verso l'Europa. L'Unione europea è particolarmente vulnerabile al braccio di ferro con la Russia. I rischi che avevamo precedentemente intravisto stanno cominciando a materializzarsi e fanno ormai parte dello scenario.

Rischi

- L'oggetto dei timori degli investitori si sta spostando dall'inflazione alla crescita.

- La guerra in Ucraina sta spingendo verso l'alto i prezzi del gas. L'attività europea è alla mercé della volontà di mantenere aperti i flussi. Pertanto, il piano di emergenza "Save gas for a safe winter" (Risparmiare gas per un inverno sicuro), attualmente in fase di realizzazione, mira a contenere i consumi e a trovare fonti di approvvigionamento alternative.

- Un aumento dei tassi improvviso e più rapido del previsto (se le pressioni inflazionistiche dovessero aumentare a fronte di un nuovo shock energetico o semplicemente persistere ai livelli correnti) potrebbe mettere a repentaglio un eventuale "atterraggio morbido".

- Altri paesi potrebbero trovarsi ad affrontare il dilemma della stagflazione della Banca d'Inghilterra (BoE): pur deteriorandosi bruscamente le prospettive di crescita, permangono segnali di pressioni rialziste su aspettative di inflazione e comportamenti di determinazione di prezzi e salari a breve termine.

- Permane la minaccia del COVID-19 e delle sue varianti, a fronte della continua evoluzione e della diffusione del virus a velocità variabili in tutto il mondo.

Recenti modifiche nella strategia dell'asset allocation

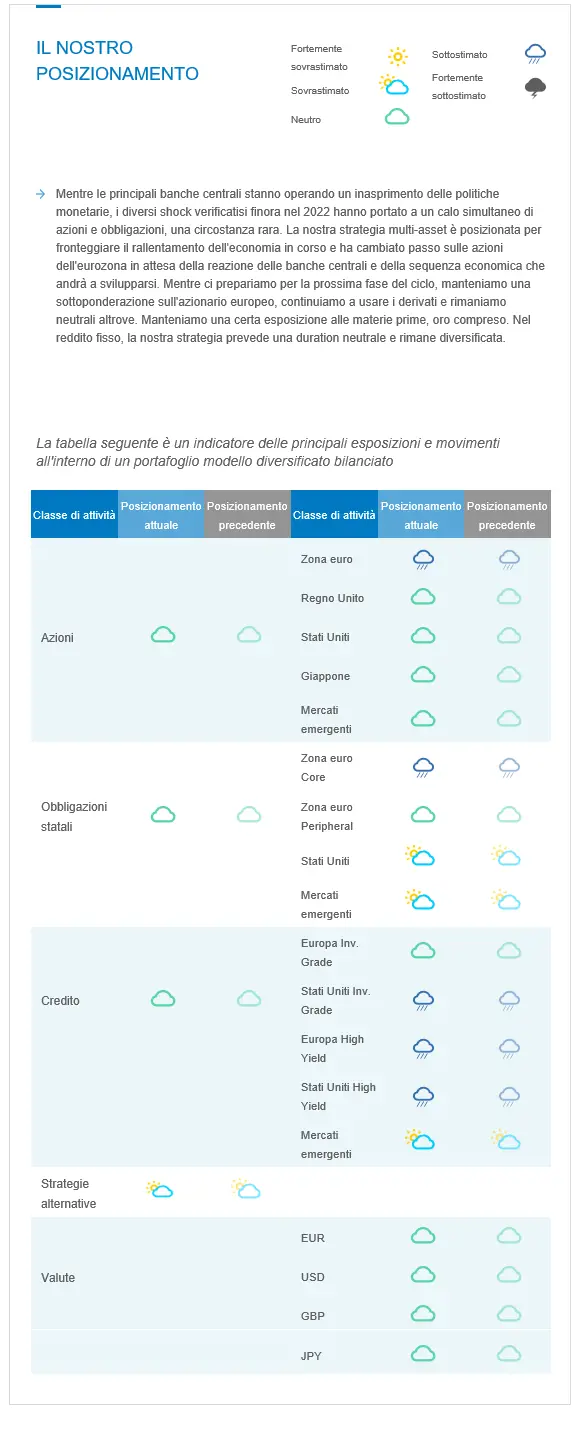

Mentre le principali banche centrali stanno operando un inasprimento delle politiche monetarie, i diversi shock verificatisi finora nel 2022 hanno portato a un calo simultaneo di azioni e obbligazioni, una circostanza rara. La nostra strategia multi-asset è posizionata per fronteggiare il rallentamento dell'economia in corso e ha cambiato passo sulle azioni dell'eurozona in attesa della reazione delle banche centrali e della sequenza economica che andrà a svilupparsi. Mentre ci prepariamo per la prossima fase del ciclo, manteniamo una sottoponderazione sull'azionario europeo, continuiamo a usare i derivati e rimaniamo neutrali altrove. Manteniamo una certa esposizione alle materie prime, oro compreso. Nel reddito fisso, la nostra strategia prevede una duration neutrale e rimane diversificata.

Strategia cross-asset

- La nostra strategia multi-asset rimane più tattica del solito e può essere adattata rapidamente in questo contesto altamente volatile:

- Sottoponderazione rispetto alle azioni dell'eurozona, con una strategia di derivati pensata per cogliere il potenziale asimmetrico. Abbiamo una preferenza per il settore dei beni di prima necessità, che dispone del potere di determinazione dei prezzi.

- Posizionamento neutrale rispetto alle azioni del Regno Unito, che rappresentano un segmento resiliente, con un'esposizione globale

- Posizionamento neutrale rispetto alle azioni statunitensi, con una strategia di derivati gestita attivamente.

- Posizionamento neutrale rispetto ai mercati emergenti, poiché la nostra valutazione indica un miglioramento, specialmente in Cina, sia sul fronte del COVID-19/lockdown che su quello degli stimoli nel secondo semestre.

- Posizionamento neutrale rispetto alle azioni giapponesi, dato che una banca centrale accomodante e l'esposizione a settori ciclici agiscono come forze opposte in termini di attrattiva per gli investitori

- Con una certa esposizione alle materie prime, oro compreso.

- In termini di settori, prediligiamo gli asset "a lunga duration", come ad esempio i titoli tecnologici, dato che ci aspettiamo meno ostacoli dai rendimenti obbligazionari nel secondo semestre.

- Nell'universo del reddito fisso, riscontriamo revisioni al ribasso della crescita, aumenti nelle aspettative di inflazione e la decisa volontà delle banche centrali di operare una stretta e combattere l'inflazione. Manteniamo una duration neutrale, con una preferenza per quella statunitense.

- Continuiamo a diversificare e ottenere il carry attraverso il debito emergente.

- Per ciò che riguarda la nostra allocazione a tematiche e trend di lungo termine: Pur mantenendo un ampio spettro di convinzioni di lungo termine, favoriremo l'azione per il clima (correlata alla trasformazione energetica) e conserveremo sanità, tecnologia e innovazione, evoluzione demografica e consumo.

- Per ciò che riguarda la nostra strategia valutaria, manteniamo una visione positiva sulle valute delle materie prime:

- Conserviamo una posizione long sul CAD.