De voorbije week in een notendop

- Door de afkoelende inflatie in de eurozone kon ECB-president Christine Lagarde een genuanceerde visie geven op groei, loondruk en inflatiedoelstellingen.

- In de VS werd aan de marktverwachtingen voldaan toen de prijsindex van de persoonlijke consumptieve bestedingen (exclusief voedsel- en energiekosten) steeg met 2,8% op jaarbasis, het traagste tempo sinds maart 2021.

- De Maanjaar-vakantie gaf een impuls aan de Chinese dienstensector, terwijl de bedrijvigheid in de verwerkende industrie gematigd bleef.

- India's bbp-groei voor het vierde kwartaal van 2023 overtrof de verwachtingen met 8,4% op jaarbasis, waarbij de groei van de investeringen aanzienlijk hoger lag dan die van de consumptie.

Komende week

- De centrale banken zullen in de schijnwerpers staan, want de ECB en de Bank of Canada zullen de rente naar verwachting ongewijzigd laten, terwijl de getuigenissen van Jerome Powell voor het Congres en het Beige Book van de Amerikaanse Fed een momentopname zullen bieden van de economische ontwikkelingen.

- In de VS wordt op "Super Tuesday", traditioneel de belangrijkste dag op de voorverkiezingskalender, meer dan een derde van het totale aantal afgevaardigden voor zowel de Republikeinse als de Democratische presidentsverkiezingen toegewezen.

- In Beijing komt het Chinese Nationale Volkscongres bijeen. Beleggers zullen kijken of premier Li met een nieuw beleidsinitiatief komt of dat er later in het jaar meer zal worden gedaan.

- In de eurozone zullen de geschatte bbp-groei voor het vierde kwartaal, de definitieve detailhandelsverkopen, de PPI en de verandering in de werkgelegenheid worden gepubliceerd.

- De week wordt afgesloten met het Amerikaanse banenrapport, dat licht zal werpen op de vraag of matiging op de agenda staat voor de arbeidsmarkt.

Beleggingsconvicties

Kernscenario

- De laatste etappe van het gestage pad van een inflatie van 3% naar 2% lijkt in de VS hobbeliger dan in de eurozone. Over het geheel genomen keert de groei-inflatiemix onmiskenbaar terug naar "vertrouwd" terrein.

- Een zacht land/aanhoudende desinflatie in de Verenigde Staten blijft ons meest waarschijnlijke scenario, wat betekent dat de Fed geen haast hoeft te maken met het geven van monetaire steun. We verwachten de eerste monetaire versoepeling niet voor het einde van het eerste halfjaar, waardoor er nog steeds ruimte is voor teleurstellingen ten opzichte van de huidige marktprijzen.

- 2024 zou meer zichtbaarheid moeten brengen met een kleiner wordende economische groeikloof tussen landen, terwijl de meeste centrale banken weer speelruimte hebben.

- In China vertoont de economische activiteit enkele voorzichtige tekenen van stabilisatie (4% bbp-groei verwacht in 2024), terwijl de prijsontwikkeling deflatoir blijft.

Risico's

- Hoewel er onzekerheid blijft bestaan over de timing en de voorwaarden van de start van monetaire versoepeling, zou een neerwaarts risico een te voorzichtige benadering van monetaire versoepeling door centrale banken en een teleurgestelde markt zijn.

- De geopolitieke risico's voor de vooruitzichten van de wereldwijde groei blijven neerwaarts gericht door de ontwikkelingen in de Rode Zee. Een stijging in de olieprijs, Amerikaanse rendementen of de Amerikaanse dollar zijn belangrijke variabelen om in de gaten te houden.

- Een risico zou zijn dat de inflatie hoger uitvalt dan verwacht, wat centrale banken zou kunnen dwingen om hun dovish retoriek te herzien. Volgens ons is daar meer voor nodig dan alleen de wisselvallige cijfers van januari.

- Afgezien van de blootstelling aan commercieel vastgoed, kunnen de risico's voor de financiële stabiliteit terugkeren als gevolg van de sterkste monetaire verkrapping van de afgelopen vier decennia.

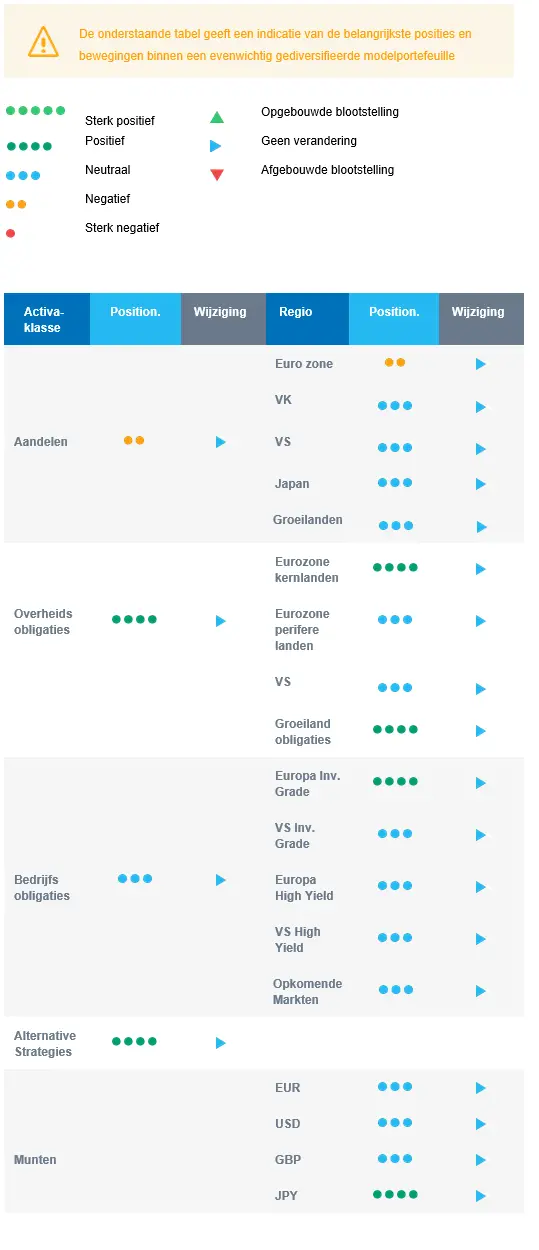

Algemene activastrategie

- Onze assetallocatie laat een relatief evenwichtige benadering zien, omdat de risicopremie op aandelen momenteel onvoldoende is om beleggers aan te moedigen de activaklasse te herwegen.

- We hebben de volgende beleggingsconvicties:

- We verwachten een beperkte stijging in aandelen en zijn op zoek naar een betere risico-rendementverhouding en duidelijkere signalen om onze blootstelling te beginnen verhogen. We handhaven een neutrale allocatie naar aandelenindices buiten Europa, met een voorzichtige kijk op aandelen uit de eurozone.

- We zoeken naar specifieke thema's binnen aandelen. Wij houden van Technologie / AI en blijven ook kopers van laatcyclische sectoren zoals Gezondheidszorg en Basisconsumptiegoederen. We zoeken naar kansen in fors gedaalde aandelen van small- en mid-caps of binnen het segment van schone energie.

- In de allocatie vastrentende waarden:

- We richten ons op hoogwaardige bedrijfsobligaties als bron van een stijging van de rendementen.

- We kopen ook Europese kernobligaties met als doel te profiteren van de carry in een context van afkoelende inflatie.

- We blijven blootgesteld aan groeilandenobligaties om te profiteren van de aantrekkelijke carry.

- We blijven neutraal voor Amerikaanse staatsobligaties en zoeken naar een nieuw, aantrekkelijker instapmoment nu we verwachten dat de markten hun vooruitzichten voor de Fed verder zullen herzien.

- We houden een longpositie aan in de Japanse yen en hebben een positie in een aantal grondstoffen, waaronder goud, omdat beide goede afdekkingen zijn in een risicoarm klimaat.

- We verwachten dat Alternatieve beleggingen het goed zullen doen, omdat ze enige decorrelatie hebben met traditionele activa.

Onze positionering

Onze strategie houdt rekening met de huidige achtergrond, die wordt gekenmerkt door economische veerkracht in de VS, het voorzichtige herstel in de EU en de voorzichtige benadering van het monetaire beleid in beide regio's. Deze achtergrond vereist een geduldige beleggingsaanpak. Over het algemeen handhaven we een neutrale allocatie voor aandelenindices buiten Europa, waarbij de laatstgenoemde regio het dieptepunt lijkt te hebben bereikt, maar nog steeds relatief minder aantrekkelijk is dan de rest van de wereld. Wat sectoren betreft, zijn we positief over de sectoren Technologie, Gezondheidszorg en Basisconsumptiegoederen. Binnen het vastrentende segment blijven we profiteren van carry via Investment Grade bedrijfsobligaties en groeilandenobligaties, terwijl we een lange duration voor Europese obligaties aanhouden.