De voorbije week in een notendop

- Een cruciaal CPI-rapport uit de VS liet een sneller dan verwachte daling van de inflatie zien. Aandelen stegen en obligatierendementen daalden toen beleggers tot het besluit kwamen dat de Fed-verhogingscyclus voorbij was.

- Het sentiment onder huizenbouwers in de VS in november zag er opnieuw somber uit nu huizenkopers de pijn voelen van de hogere hypotheekrente.

- Ondanks de over het algemeen behoorlijke werkgelegenheid in de hele regio kende de economie van de eurozone een lichte krimp in het derde kwartaal, wat de kans op een technische recessie vergroot als het vierde kwartaal net zo zwak blijkt te zijn.

- Op het geopolitieke front had de Chinese president Xi Jinping een ontmoeting met president Biden in de VS, het eerste bezoek van Jinping aan de VS in zes jaar. Met weinig concrete resultaten.

Komende week

- Vroege schattingen van bedrijfsactiviteiten in de verwerkende industrie en de dienstensector voor belangrijke landen zoals de VS, de eurozone, Groot-Brittannië en Japan zullen duidelijk maken of economieën verzwakken.

- Vertrouwenspeilingen in de eurozone en de VS zullen aanwijzingen geven over de stemming van de consument aan het begin van de feestdagen.

- De Amerikaanse Federal Reserve Bank zal haar laatste notulen publiceren en de president van de Europese Centrale Bank, Christine Lagarde, en verschillende ECB-functionarissen zullen toespraken houden.

- Aan het resultatenfront zal de gebruikelijke late rapportage van Nvidia in de schijnwerpers staan.

Beleggingsconvicties

Kernscenario

- De groei blijft in twee snelheden evolueren. De Amerikaanse economie vertoont een verzwakkende trend, net als de inflatie, wat het besluit van de laatste Federal Reserve bank om de monetaire verkrapping te pauzeren en de rente lang hoog te houden, ondersteunt.

- Europa blijft zich in de slechtste fundamentele situatie bevinden, met economische en inflatiecijfers die onder de verwachtingen uitkomen (negatieve verrassingen). Dit neemt echter wel wat druk weg van de ECB, die haar versoepelingscapaciteit sneller dan verwacht zou moeten terugkrijgen in 2024 als dat nodig is.

- In China vertoonden de economische activiteit en de prijsontwikkeling enkele voorzichtige tekenen van stabilisatie.

- De perceptie van een minder krappe houding van de centrale banken van de ontwikkelde landen heeft geleid tot een aanzienlijke neerwaartse aanpassing van de obligatierente. Ondertussen wordt de kans dat China deflatie naar de wereld exporteert slechts langzaam kleiner.

- De daling van de reële rente is een opsteker voor aandelenwaarderingen sinds de FOMC van november, terwijl de vertraging van de economische groei en de positieve reële lonen waarschijnlijk op de winsten zullen drukken.

Risico's

- De risico's voor de vooruitzichten voor de wereldwijde groei blijven neerwaarts gericht door de geopolitieke ontwikkelingen.

- De sterkste monetaire verkrapping van de afgelopen vier decennia heeft geleid tot een aanzienlijke verkrapping van de financiële voorwaarden. De risico's voor de financiële stabiliteit kunnen weer opduiken.

- De Amerikaanse inflatie heeft een geloofwaardige Federal Reserve nodig omdat de breakeven verwachtingen voor de inflatie nog niet zijn gedaald, terwijl de Europese Centrale Bank rekening moet houden met de perifere landen.

- De olieprijs, de Amerikaanse rente en de USD zijn de belangrijkste variabelen om in de gaten te houden.

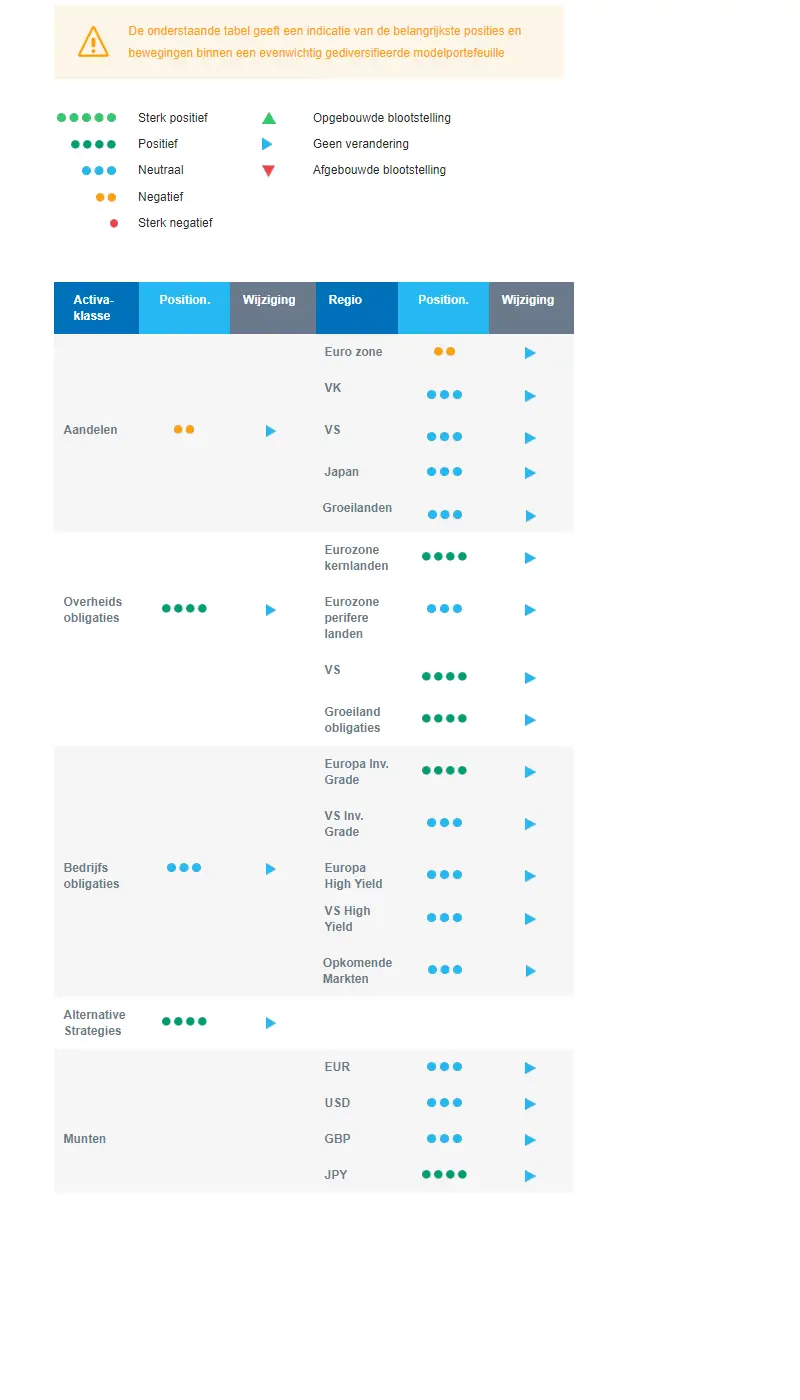

Algemene activastrategie

- Onze assetallocatie toont een relatieve voorkeur voor obligaties boven aandelen, omdat de risicopremie op aandelen momenteel onvoldoende is om beleggers aan te moedigen de activaklasse te heroverwegen.

- We hebben de volgende beleggingsconvicties:

- Over het algemeen zijn we licht onderwogen in aandelen.

- Wat betreft regionale allocatie zijn we onderwogen in aandelen uit de eurozone, omdat de kans op een krimp van de activiteit is toegenomen.

- We zijn neutraal voor de VS, Japan en opkomende markten.

- We houden een voorkeur voor defensieve, laatcyclische sectoren. Gezien de verwachte geleidelijke daling van de obligatierente en de bewezen winstbestendigheid zijn we positiever geworden over de Amerikaanse technologiesector.

- In de allocatie vastrentende waarden:

- We richten ons op investment grade bedrijfsobligaties als bronnen van carry.

- We kopen ook Europese en Amerikaanse staatsobligaties met als doel te profiteren van de hogerente en de obligatierente in een context van vertragende economische activiteit en afkoelende inflatie.

- We blijven blootgesteld aan groeilandenobligaties om te profiteren van de aantrekkelijke carry.

- We houden een longpositie aan in de Japanse yen en hebben een positie in een aantal grondstoffen, waaronder goud, omdat beide goede afdekkingen zijn in een risicoarm klimaat.

- We verwachten dat Alternatieve beleggingen het goed zullen doen, omdat ze enige decorrelatie hebben met traditionele activa.

Onze positionering

Omdat aandelen relatief minder aantrekkelijk zijn, handhaven we een lichte onderweging in aandelen en een lange obligatieduratie. Regionaal zijn we onderwogen in de eurozone en neutraal in Japan, opkomende markten en Amerikaanse aandelen. In het vastrentende segment richten we ons op bedrijfsobligaties met carry, d.w.z. investment grade en groeilandenobligaties. Wat sectoren betreft, zijn we, gezien de verwachte geleidelijke daling van de obligatierente en de bewezen winstbestendigheid, positief over de Amerikaanse technologiesector. Daarnaast houden we vast aan onze defensieve voorkeur voor gezondheidszorg en basisconsumptiegoederen en houden we er rekening mee dat centrale banken aan het einde van hun renteverhogingscyclus zijn.