De voorbije week in een notendop

- De onzekerheid rond de liquiditeitscrisis van de in moeilijkheden verkerende Amerikaanse lokale en regionale banken bleef wegen op het marktsentiment.

- De Fed verhoogde de rente met 25 bp en wees op verdere verstrakking, hetzij via restrictieve bankkredieten, hetzij via hogere rentes.

- Flash-PMI's aan beide zijden van de Atlantische Oceaan wezen op een aanzienlijke versterking van de dienstensector.

- De Chinese president Xi Jinping en de Russische president Vladimir Poetin hebben elkaar persoonlijk ontmoet en afspraken gemaakt over de handel in grondstoffen.

Komende week

- Hoewel beleggers zich vooral richten op de financiële kwetsbaarheid, zullen de inflatiecijfers uit de VS, de eurozone en Japan nauwlettend in de gaten worden gehouden.

- In de VS en Europa worden ook indicatoren voor het consumenten- en ondernemersvertrouwen verwacht, die een beeld geven van het begin van het tweede kwartaal.

- De Chinese industriële winsten en de PMI's van maart zullen belangrijke updates zijn over de status van de heropening na het einde van de zero-Covid-strategie.

- Verschillende centrale bankiers van de Fed, de ECB en de BoE zullen hun laatste renteverhogingen toelichten en hun oordeel geven over de mogelijke tradeoff tussen financiële stabiliteit en prijsstabiliteit.

Beleggingsconvicties

Kernscenario

- Het optreden van de autoriteiten om het vertrouwen van het publiek in het bankwezen te behouden en de snelheid waarmee de huidige financiële schok wordt opgelost, zijn bepalend voor ons scenario.

- Wij lezen in recente besluiten van centrale banken dat er geen preventieve renteverlagingen zullen komen en houden vast aan ons huidige economische scenario dat uitgaat van een trage groei aan beide zijden van de Atlantische Oceaan, d.w.z. een zachte landing.

- Wij hebben vorige maand onze risicoblootstelling verminderd omdat de financiële markten steeds meer goed nieuws hadden ingeprijsd en hebben begin maart onze portefeuilleduur verlengd.

- Bedrijfsobligaties zijn een sterke convictie voor begin 2023 omdat de carry die door de stijging van de rente in 2022 opnieuw ontstond, er aantrekkelijk uitziet. Wij zijn overwogen in bedrijfsobligaties, inclusief groeilandenobligaties.

- Wij zien de aandelenmarkten binnen een brede bandbreedte bewegen: In opwaartse zin beperkt door het optreden van de centrale banken, die ervoor zullen zorgen dat de financiële voorwaarden niet te snel versoepelen als de economie goed standhoudt, en ondersteund door een snellere pivot van het monetaire beleid als de economie te hard wordt getroffen door een verkrapping van de kredietvoorwaarden.

- Wij verwachten dat de opkomende markten beter zullen presteren omdat de waardering relatief aantrekkelijker is, terwijl Azië superieure groeivooruitzichten op lange termijn behoudt in vergelijking met de ontwikkelde markten gezien de snelle heropening van China.

- De activiteit in de eurozone werd beschermd door een gelukkige combinatie van een zachte winter, een daling van het verbruik dankzij doelgerichte maatregelen, grotere voorraden en dalende energieprijzen. Het sentiment, de arbeidsmarkt en de consumptie houden stand, terwijl de inflatiedruk weer is toegenomen. Met de heropening van China zal Europa waarschijnlijk zijn exportgroei hervatten.

- Op middellange termijn verwachten wij dat alternatieve beleggingen goed zullen presteren.

Risico's

- De risico's voor de financiële stabiliteit zijn onlangs opnieuw opgedoken en hebben de VS ertoe gebracht liquiditeit toe te voegen aan het financiële stelsel.

- De onzekerheid in verband met de financiële schok en de potentiële kredietcrisis en het anti-inflatiebeleid van de centrale bank beperken het opwaarts potentieel voor risicovolle activa.

- Aan de andere kant neemt de inflatie af en beperkt een langzame maar positieve groei de neerwaartse beweging van de markt.

- Nu de centrale banken afhankelijker worden van gegevens en de economie nog steeds verrassend positief is, zou het monetaire beleid aan beide zijden van de Atlantische Oceaan restrictiever kunnen worden.

- Wat de opwaartse risico's betreft, is de Chinese heropening goed nieuws voor de binnenlandse en wereldwijde groei, zolang er geen wereldwijde inflatoire neveneffecten zijn via een nieuwe stijging van de grondstoffenprijzen door een beperkt aanbod.

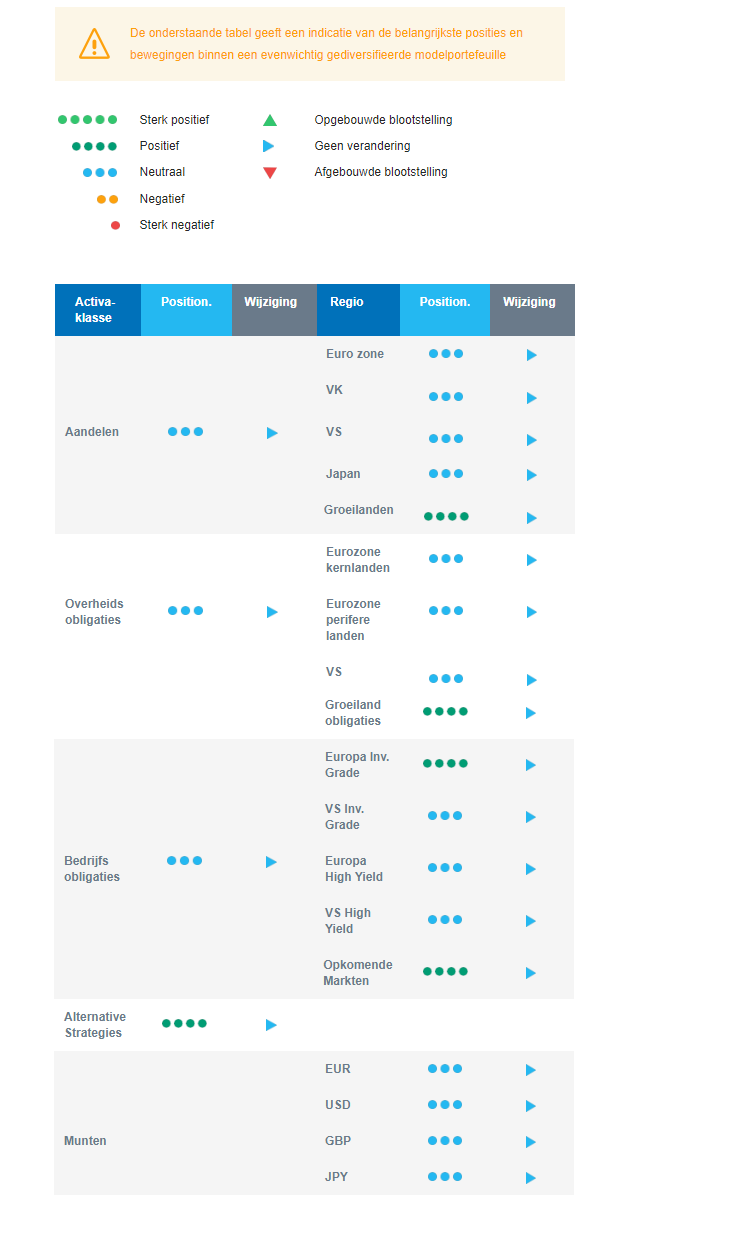

Algemene activastrategie

- Onze multi-assetstrategie blijft neutraal in het licht van de door de bankencrisis veroorzaakte volatiliteit.

- Wij staan neutraal tegenover aandelen en obligaties. We hebben convicties voor specifieke activa.

- Binnen de regionale aandelenvoorkeuren geloven wij in de opkomende markten, omdat de waardering relatief aantrekkelijk is en er ruimte is voor een inhaalbeweging ten opzichte van de ontwikkelde markten.

- In het huidige klimaat geven wij de voorkeur aan defensieve sectoren, zoals gezondheidszorg en basisconsumptiegoederen, terwijl een pauze in de technologiesector gerechtvaardigd lijkt.

- De sector gezondheidszorg zal naar verwachting voor enige stabiliteit zorgen: Geen negatieve impact van de oorlog in Oekraïne, defensieve kwaliteiten, lage economische afhankelijkheid, innovatie en aantrekkelijke waarderingen.

- Bovendien blijft de huidige context bedrijven met prijszettingsvermogen bevoordelen, wat wij vinden in het segment basisconsumptiegoederen.

- In het vastrentende luik hebben wij momenteel een neutrale durationpositie omdat de meeste activaklassen een aantrekkelijke carry hebben.

- European investment grade bedrijfsobligaties zijn een van onze sterkste convicties. Wij zijn ook blootgesteld aan groeilandenobligaties.

- Wij zijn blootgesteld aan bepaalde grondstoffen, waaronder goud, en aan grondstoffenmunten, waaronder de Canadese dollar.

- In onze allocatie naar langetermijnthema's en -trends: Wij geven de voorkeur aan beleggingsthema's die verband houden met de energietransitie en houden Technologie in onze langetermijnconvicties. Wij verwachten een herstel van automatisering en robotisering in 2023 en een groeiende belangstelling voor sectoren die verband houden met het klimaat en de circulaire economie (zoals industrie en technologie).

Onze positionering

Onze huidige positionering is neutraal voor aandelen en neutraal voor duration in obligaties, met een voorkeur voor opkomende markten. In het vastrentende luik zijn we positief voor investment grade bedrijfsobligaties. Gezien de robuuste groei en de heropening in China blijven wij gealloceerd aan sommige grondstoffen.