De voorbije week in een notendop

- De economische activiteit in de VS bleef begin oktober toenemen, met een stijging van de samengestelde PMI van 50,2 in september naar 51. Zowel de verwerkende industrie als de dienstensector presteerden beter dan de ramingen van analisten. Aan de andere kant van de Atlantische Oceaan daalde de samengestelde PMI van de eurozone naar een dieptepunt van 46,5 in 35 maanden, na een krimp in zowel de productie- als de dienstensector.

- Het Q3-resultatenseizoen in de VS gaat verder. Gemiddeld liggen de bedrijfsresultaten 7,7% boven de verwachtingen, beter dan het 4-jaars gemiddelde van positieve verrassingen, maar iets onder het 5-jarige gemiddelde van 8,5%.

- Zoals verwacht liet de ECB haar beleidsrente ongewijzigd op 4,00%. Als die rente lang genoeg op dit niveau wordt gehandhaafd, zal het een aanzienlijke bijdrage leveren aan het halen van het streefcijfer voor de inflatie.

- Na het bereiken van 5% daalde de 10Y Treasury na een reeks gemengde nieuwe Amerikaanse economische cijfers. Het Amerikaanse bbp groeide in het derde kwartaal met 4,9% op jaarbasis, beter dan verwacht, terwijl de wekelijkse aanvragen voor werkloosheidsuitkeringen wezen op een mogelijke vertraging.

Komende week

- Het volgende rentebesluit van de Fed op 1 november zal in de schijnwerpers staan. Er wordt algemeen verwacht dat de centrale bank de rente ongewijzigd zal laten, maar misschien zal ze aarzelen om aan te geven of ze definitief klaar is met renteverhogingen na de sterke bbp-cijfers van deze week.

- Er worden definitieve PMI's van de VS en China gepubliceerd, die meer inzicht geven in de economische activiteit in de regio's.

- In Europa wordt een reeks gegevens bekendgemaakt met voorlopige schattingen van de CPI, de groei van het bbp en de werkloosheid.

- Ook in de VS wordt het een week vol macro-economische berichten, vooral over de huizen- en banenmarkt.

Beleggingsconvicties

Kernscenario

- Wat de economische groei betreft, verwachten we dat de VS een recessie zullen vermijden op voorwaarde dat de langetermijnrente niet te lang op het huidige niveau blijft. In Europa zal de groei het grootste deel van volgend jaar waarschijnlijk zwak blijven en neemt de kans op een recessie in de regio toe. In China vertoonden de economische activiteit en de prijsontwikkeling enkele voorzichtige tekenen van cyclische stabilisatie.

- De veerkracht van zowel de inflatie als de arbeidsmarkt en de aanhoudend hawkish houding van de centrale banken van de ontwikkelde landen hebben geleid tot een stijging van de obligatierente. Ondertussen wordt de kans dat China deflatie naar de wereld exporteert slechts langzaam kleiner.

- De reactie van de markten op hogere rendementen op langlopende obligaties wijst op een verschuiving ten opzichte van recente trends: de rentecurves worden niet nog meer invers nu beleggers de premie voor het aanhouden van langlopende rendementen naar boven bijstellen.

- In een notendop drukt de stijging van de reële rente op de aandelenwaarderingen, terwijl de vertraging van de economische groei op de winsten zal drukken. De risico's voor de vooruitzichten voor de wereldwijde groei blijven neerwaarts gericht door de geopolitieke ontwikkelingen.

Risico's

- Een tijdelijke overdreven stijging van de rente op obligaties met een langere looptijd vormt een risico voor vastrentende beleggingen en durationgevoelige aandelen.

- De sterkste monetaire verkrapping van de afgelopen vier decennia heeft geleid tot een aanzienlijke verkrapping van de financiële voorwaarden. De risico's voor de financiële stabiliteit kunnen weer opduiken.

- Een sterker inflatiepad dan nu al wordt verwacht, kan centrale banken dwingen om nog meer te verhogen, wat inhoudt dat de groeivooruitzichten zijn teruggevallen.

- Naast geopolitieke spanningen op verschillende fronten, die een toenemende onzekerheid en kwetsbaarheid met zich meebrengen, en een mogelijke stijging van de olieprijzen, naderen de Amerikaanse verkiezingen van november 2024 met rasse schreden.

Algemene activastrategie

- Onze assetallocatie is voorzichtiger geworden omdat verschillende risico's stilaan uitkomen. We verwachten een vertraging van de economische groei die zal wegen op de bedrijfswinsten, als gevolg van het krappere monetaire beleid in de meeste ontwikkelde landen.

- We hebben de volgende beleggingsconvicties:

- Wij zijn over het algemeen onderwogen in aandelen en hoewel de markten minder nerveus zijn, is het nog te vroeg om weer aandelen te kopen.

- Wij zijn onderwogen in aandelen uit de eurozone omdat de kans op een krimp van de activiteit is toegenomen.

- We zijn neutraal voor de VS, Japan en opkomende markten. Deze laatste zijn kwetsbaar voor de toenemende druk van de Amerikaanse rente en de tegenwind van de USD.

- We houden een voorkeur voor defensieve, laatcyclische sectoren.

- In de allocatie vastrentende waarden:

- We richten ons op investment grade bedrijfsobligaties als bronnen van carry.

- We kopen ook Europese en Amerikaanse staatsobligaties. Het streven naar prijsstabiliteit via een hawkish ECB-beleid heeft de langetermijnrendementen naar aantrekkelijke koopniveaus gedreven, terwijl het groei-/inflatiekoppel (d.w.z. de nominale groei) afneemt.

- We blijven blootgesteld aan groeilandenobligaties om te profiteren van de aantrekkelijke carry.

- We houden een longpositie aan in de Japanse yen en hebben een positie in een aantal grondstoffen, waaronder goud, omdat beide goede afdekkingen zijn in een risicoarm klimaat.

- We verwachten dat Alternatieve beleggingen het goed zullen doen, omdat ze enigszins afwijken van traditionele activa.

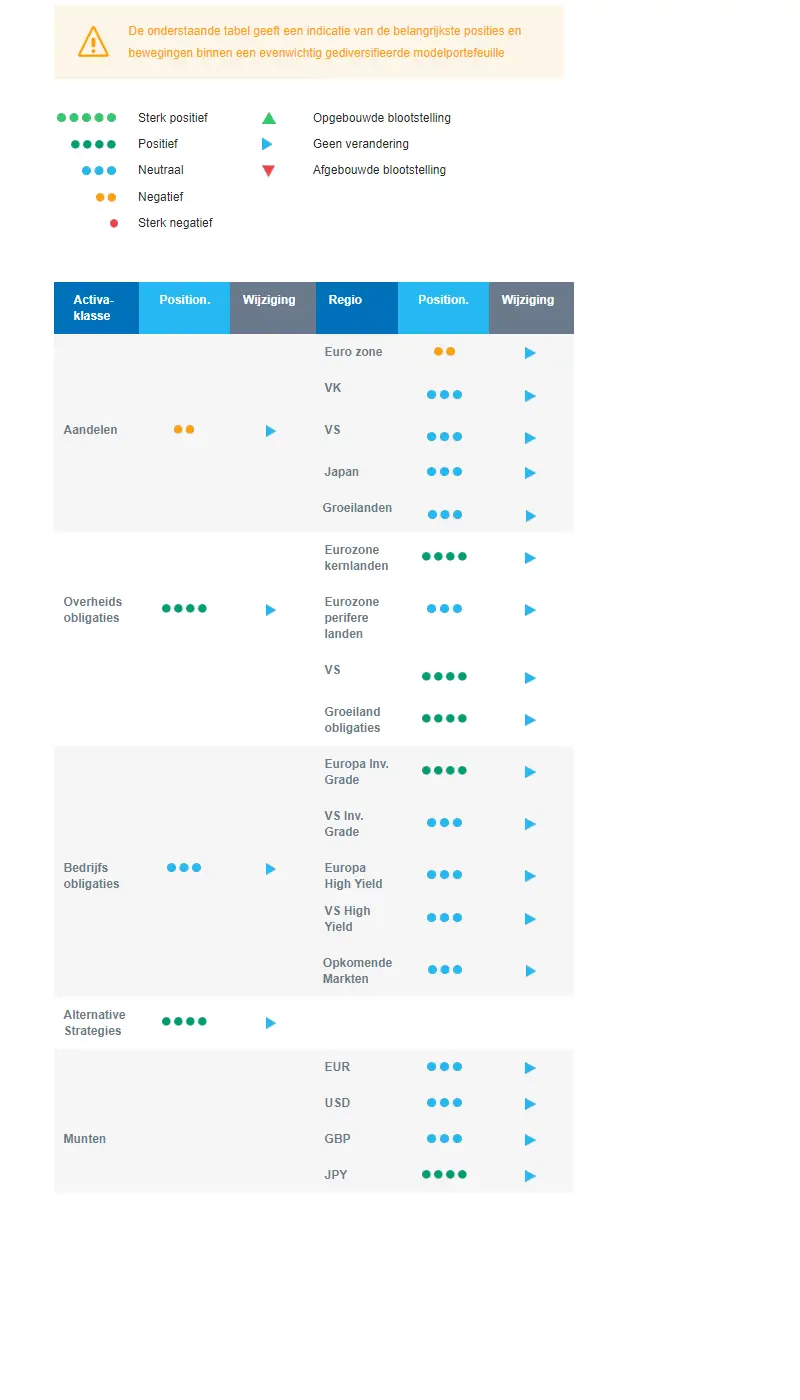

Onze positionering

Onze positionering is voorzichtiger geworden omdat verschillende risico's stilaan uitkomen. De stijging van de reële rente weegt op aandelen, terwijl de vertraging van de economische groei op de winsten zal drukken. Dit leidt ons tot een defensieve allocatie, inclusief een onderwogen positionering van aandelen en een lange duration van obligaties. Wij zijn onderwogen in aandelen uit de eurozone. We zijn neutraal over Japan, opkomende markten en de VS. Wat sectoren betreft, is onze assetallocatiestrategie voor de "late cyclus" gericht op defensieve sectoren. In het vastrentende segment richten we ons op bedrijfsobligaties met carry, d.w.z. investment grade en groeilandenobligaties, terwijl we voorzichtiger zijn met high yield. De wereldwijde groei zou in 2024 traag moeten blijven, maar het risico eerder over te hellen naar het negatieve naarmate de geopolitieke ontwikkelingen concreet worden.