Juni was een vrij turbulente maand op de markten, zeker in Europa, waar de geopolitieke risico's beleggers zorgen blijven baren. In de VS blijven de laatste macro-economische gegevens erop wijzen dat de Fed er misschien in slaagt om de economie naar een zachte landing te loodsen.Er lijkt echter een kloof te ontstaan tussen de reële economie en de aandelenmarkt. Terwijl de indicatoren voor het consumentenvertrouwen en de bedrijfswinsten op een laag pitje staan, blijven de verwachtingen voor hogere aandelenkoersen dicht bij de hoogste ooit. Door het enthousiasme voor IA zien beleggers mogelijk het bos niet meer door de bomen.

Technologie-indices bleven het de afgelopen maand beter doen onder invloed van solide winsten en groeiverwachtingen voor het AI-ecosysteem. Chinese en Europese aandelenindices namen een adempauze vanwege economische en politieke zorgen. Amerikaanse small- en mid-cap aandelenindices leverden ook wat in tijdens de periode, toen zwakkere economische cijfers en vertragende consumentenbestedingen een grotere impact hadden op de lagere kwaliteit en conjunctuurgevoelige segmenten van de markt.

De rente op staatsobligaties in Europa en de VS was volatiel, maar zette de neerwaartse trend voort. Het is interessant om te zien dat de spreads van Europese IG en HY bedrijven toenemen, maar ook de ontkoppeling van Franse OAT's en Duitse Bunds na de eerste ronde van de Franse verkiezingen. De niveaus zijn van de pieken afgekomen, maar de onzekerheid blijft.

Het HFRX Global Hedge Fund EUR leverde afgelopen maand een rendement op van +0,19%.

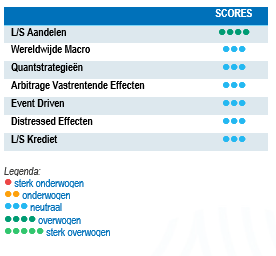

Long-Short Aandelen

Global Long-Short Aandelen liet in de loop van de maand een licht positief rendement zien. Het tweede kwartaal was meer uitdagend dan het eerste naarmate de strategieën probeerden om een kleiner percentage van de marktprestaties te volgen. Desalniettemin doen Long-Short Equity fondsen het sinds het begin van het jaar goed met een gemiddeld hoog enkelcijferig rendement. Op regionaal niveau genereerde Asia Long-Short Equity het hoogste absolute rendement en presteerde beter dan de referentie-index. Europese strategieën presteren iets minder goed dan fondsen die zich richten op de VS, maar hebben een outperformance op relatieve basis ten opzichte van hun referentie-index. Volgens Morgan Stanley Prime Brokerage lijkt de markt steeds breder te worden nu hedgefondsen banken, energie en betalingen kopen en AI-begunstigden zoals halfgeleiders verkopen. In het huidige klimaat van hogere rentes is een evenwichtige Long-Short Equity selectie een uitstekend instrument om te profiteren van de kansen die worden geboden door de spreiding tussen en binnen sectoren. Deze strategieën hebben meer instrumenten dan traditionele long only strategieën om te helpen navigeren door marktvolatiliteit.

Wereldwijde Macro

De prestaties van de wereldwijde macrostrategieën liepen afgelopen maand uiteen, waarbij de indices voor systematische en discretionaire macro negatieve enkelcijferige rendementen optekenden. Gemiddeld namen de beheerders weinig risico in afwachting van aanvullende gegevens om hun portefeuille te herpositioneren en risico's in te nemen. Sommigen vinden dat de aandelenmarkt te duur is en waarschijnlijk zal keren zodra de voordelen van de verwachte renteverlagingen teniet worden gedaan door de vertraging van de economische activiteit. De year-to-date prestaties zijn uiteenlopend; daarom is de keuze van de strategie een belangrijke factor. We verwachten dat de huidige en voorzienbare omgeving interessante beleggingskansen zal bieden voor Global Macro.

Quantstrategieën

De maand viel uiteen in twee delen voor de Kwantitatieve strategieën. Multi-Strategy Quantitative-strategieën deden het goed in deze periode dankzij aanzienlijke rendementen uit statistische arbitragemodellen voor aandelen die profiteerden van de toenemende spreiding op de aandelenmarkten. Commodity arbitrage modellen zorgden ook voor meerrendement Trendvolgende modellen deden daarentegen afbreuk aan het resultaat door negatieve bijdragen van shortposities in vastrentende waarden. De omvang van de rendementen varieerde van negatieve rendementen met een gemiddelde van enkele cijfers tot lage dubbele cijfers, afhankelijk van het toegepaste hefboomniveau en de tijdshorizon van het model. Aangezien Trendmodellen een van de sterkste kwartalen ook kenden qua prestaties, hoewel ze een groot deel van hun winst hadden teruggegeven de afgelopen twee maanden, blijven zetoch op winst staan sinds het begin van dit jaar. Multi-Strategy Quantitative fondsen hebben de afgelopen 5 jaar gemiddeld consistent gepresteerd en bieden sterke diversificatievoordelen.

Arbitrage Vastrentende Effecten

Sinds het begin van het jaar zijn centrale banken meer dan ooit afhankelijk van gegevens, waarbij elke kleine economische indicator de rentebeslissingen kan beïnvloeden of de vorm van de rentecurves kan veranderen. Bijgevolg is de marktvolatiliteit aanzienlijk afgenomen ten opzichte van 2023 en zijn de obligatiekoersen binnen een bandbreedte gebleven. Onverwacht sterke inflatiecijfers zorgden er echter voor dat de markten abrupt overschakelden van een "afwachtende houding" naar het besef dat "we de inflatie misschien verkeerd begrepen", wat resulteerde in wereldwijde pieken in de rentevoeten. Als gevolg hiervan werden veel beleggers in vastrentende waarden verrast door de plotselinge stijging, terwijl handelaren in relatieve waarden profiteerden van deze volatiliteitspiek. Uiteindelijk, omdat deze fors gestegen cijfers outliers bleken te zijn buiten de trend, besloot de ECB om een schot voor de boeg te doen en de verwachte Federal Reserve renteverlagingen werden nu vervroegd wat enige marktruis veroorzaakte rond de rente-evenwichtspunten.

Risk arbitrage – Event-driven

Gemiddeld waren Event-Driven beheerders positief gedurende de maand met positieve bijdragen van zowel hard- als soft-catalyst strategieën. Het volume van nieuwe fusiedeals is toegenomen in de VS en Europa, wat een positief teken is voor de strategie.De dynamiek van de verbetering van corporate governance voor Japanse aandeelhouders heeft interessante deals opgeleverd om in te beleggen. Deze kansen blijven echter voornamelijk toegankelijk via event-driven strategieën gericht op Azië. Een omgeving van hogere rentetarieven voor langere periodes en aanzienlijke looptijdmuren die naderen in 2026 zullen een belangrijke bron van kansen zijn voor special situations-strategieën.

Distressed

In de afgelopen achttien maanden zijn de verwachtingen voor distressed opportunities aanzienlijk veranderd. Eind 2022 waren de heel hoge inflatie en snelle renteverhogingen indicatoren van een bonanza van distressed activa die sinds de Grote Financiële Crisis niet meer is voorgekomen. Deze verwachtingen namen af in 2023 toen de economie en de banenmarkt goed stand bleken te houden. De kansen die zich in de loop van het jaar voordeden, waren opportunistisch en speelden in op specifieke gebeurtenissen zoals de bankencrisis in de VS in het1e kwartaal van 2023 of van idiosyncratische situaties. Momenteel beginnen de wanbetalingsniveaus toe te nemen, hoewel de verwachtingen binnen de perken blijven gezien het feit dat de meeste bedrijven opportunistisch hun uitstaande schulden hebben geherfinancierd tegen lagere rentes in de periode 2020-2021 en dat de financiële gezondheid van consumenten relatief sterk blijft relatief sterk.Terwijl de strategiespecialisten grotendeels blijven ze voorzichtig met beleggingen in high-yield emittenten en hebben ze pijnpunten geïdentificeerd in specifieke gebieden zoals de leningenmarkt. Sommige marktdeelnemers zijn grote schulden aangegaan via leningen, die meestal een variabele rente hebben, zonder te anticiperen op zo'n razendsnelle stijging van de korte rente.

Long Short Credit

De basisrente blijft ruim en biedt beleggers in bedrijfspapier fatsoenlijke rendementen. De bedrijfsspreads zijn echter bijna historisch laag. Je kunt je afvragen of beleggers voldoende worden beloond voor het genomen risico. De beheerders hebben hun portefeuille geconcentreerd op hun hoogste fundamentele convicties, het niveau van afdekkingen verhoogd en de strategierichting verlaagd. Aan de andere kant genereert zo'n rijke markt talloze kansen voor alpha shorts. Een klimaat van hogere rente voor langere tijd zou een ruggensteun kunnen zijn voor het genereren van alfa op zowel long- als shortposities, aangezien fundamenteel onderzoek belangrijker wordt bij het samenstellen van portefeuilles. Absolute return of afgedekte beleggingsbenaderingen hebben aan relevantie gewonnen met de toename van idiosyncratische risico's en geopolitieke onzekerheid. Het is een feit dat de rendementen zijn gestegen, waardoor vastrentende waarden weer een plaats krijgen aan de Asset Allocation-tafel. Zoals recente gebeurtenissen hebben aangetoond, is risicospreiding echter bijzonder belangrijk en moet het een integraal onderdeel zijn van het proces voor de toewijzing van beleggingen.