We blijven positief voor aandelen, maar zijn toch enigszins voorzichtig korte termijn. Ondanks recente volatiliteit, verkiezingskriebels, seizoensgebonden uitdagingen en een hogere marktvolatiliteit in vergelijking met de eerste helft van 2024, hebben we vertrouwen in een zachte landing voor de Amerikaanse economie. Het begin van de monetaire versoepeling in de VS markeert het beginpunt van een normalisatie van de rentecurve, na meer dan twee jaar van inversie. De komende versteiling van de rentecurve - of dat nu via een bull of een bear steepening gebeurt - zal ook grote gevolgen hebben voor aandelenbeleggers.

De focus van de markt is verschoven van inflatie naar groei

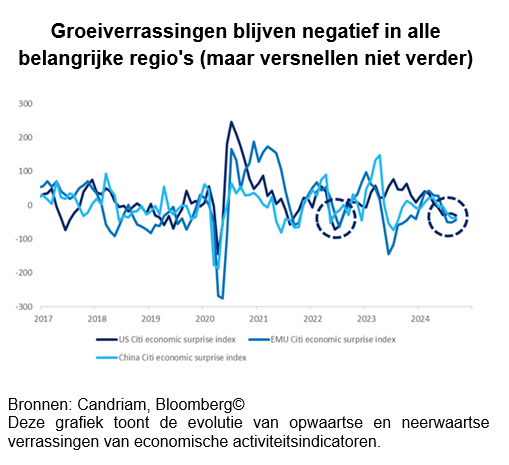

De synchrone afkoeling van de wereldwijde activiteit houdt aan, maar het tempo van negatieve verrassingen lijkt zich in alle belangrijke regio's te hebben gestabiliseerd. In de huidige fase verwachten de markten agressieve renteverlagingen in het komende jaar, omdat zowel de Fed als de ECB hun beleid in september zullen versoepelen en de deflatoire omgeving in China aanhoudt.

Dat is - opnieuw - een significante verschuiving in de marktprijzen, aangezien de markten eind april nauwelijks rekening hielden met een enkele verlaging van 25 basispunten in de rente van de Federal Reserve in 2024. In ons scenario denken we dat de Amerikaanse economie nog lang niet op stoom is. De particuliere binnenlandse vraag bleef in de eerste helft van 2024 groeien met meer dan 2,5 % op jaarbasis en de particuliere consumptie zal in het derde kwartaal waarschijnlijk met 3 % toenemen. De banengroei verzwakte in juli en augustus, al mogen we niet we niet vergeten dat die cijfers volatiel zijn.

We denken dat de snelheid van de groeivertraging in de VS een signaal zal zijn voor de omvang van de versoepeling door de Fed, zeker nu de Europese groei blijft tegenvallen, net zoals in China. We blijven een vertraging van de Amerikaanse economische groei verwachten (een "zachte landing"), maar we denken dat de kans op een recessie (een "harde landing") voorlopig klein blijft.

Wat inflatie betreft, zijn beleggers nu bijna tot de conclusie gekomen dat "inflatie dood is" (wat niet zo is). We merken op dat de hele breakevencurve in de Verenigde Staten (tot 20 jaar) onder 2,15 % is gedaald, een niveau dat sinds de pandemiejaren niet meer is voorgekomen.

Kortom, de marktfocus is verschoven van inflatie naar groei en de monetaire versoepeling zal worden aangepast aan de risico's, vooral omdat de bezorgdheid over de geopolitiek nog altijd voortduurt.

Een onbesliste race in de VS

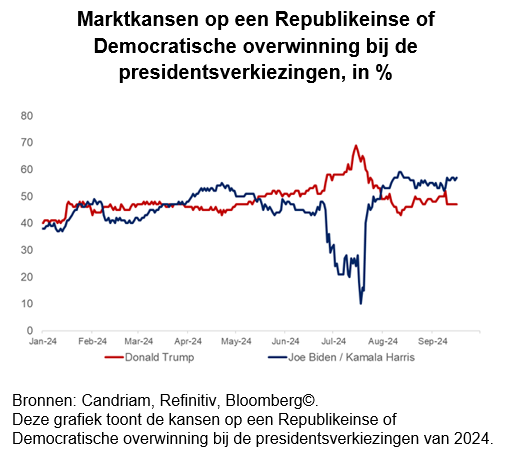

Zonder enige twijfel zijn we getuige van een van de meest dramatische en chaotische presidentiële campagnes in de moderne politieke geschiedenis van de VS. Een last-minute vervanging in de Democratische campagne, twee moordpogingen gericht tegen de Republikeinse kandidaat, verschillende wisselingen in de verkiezingspolls, ...

De marktkansen laten momenteel een lichte voorsprong zien van de Democratische kandidaat in de race om het Witte Huis, maar ook een Republikeinse Senaat die zou leiden tot een verdeelde regering. Zoals het er nu voor staat, zou een verdeelde regering de minste impact op de markten moeten hebben, omdat het handels-, begrotings- en immigratiebeleid van Trump / Harris waarschijnlijk zal worden afgezwakt of niet door het Congres kan komen.

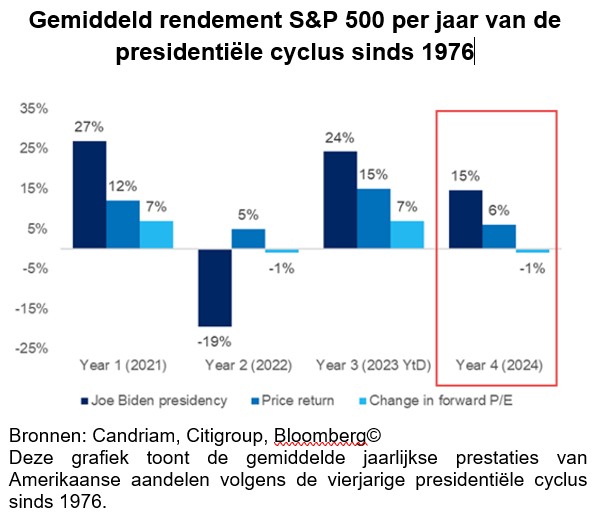

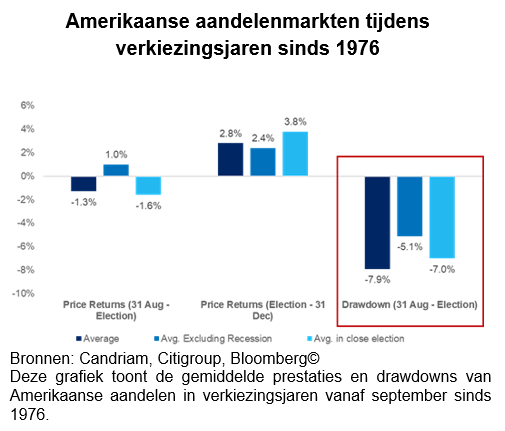

Voor wat het waard is, merken we op dat de prestatie van de Amerikaanse aandelenmarkten sinds het begin van het jaar vanaf medio september (ongeveer +15 %) duidelijk hoger zijn dan het gemiddelde van het 4e jaar in een presidentiële cyclus (ongeveer +6 %) in de afgelopen vijf decennia, wat vanaf hier enige neerwaartse beweging impliceert. Dat zou verenigbaar zijn met het gemiddelde gedrag van de Amerikaanse aandelenmarkten in verkiezingsjaren van eind augustus tot de verkiezingsdag, waar de gemiddelde drawdown bijna 8 % bedraagt. Het goede nieuws is dat beleggers genieten van een gemiddelde eindejaarsrally van bijna 3 % zodra de verkiezingen voorbij zijn.

Bull steepening of bear steepening?

Als aandelenbeleggers een uitgesproken drawdown zouden registreren, is het waarschijnlijk dat de vorm van de rentecurve enige informatieve inhoud bevat. Nu de Amerikaanse Federal Reserve in september eindelijk begint met de versoepeling van het monetaire beleid, is de rentecurve invers. We verwachten vanaf hier een verdere versteiling van de rentecurve.

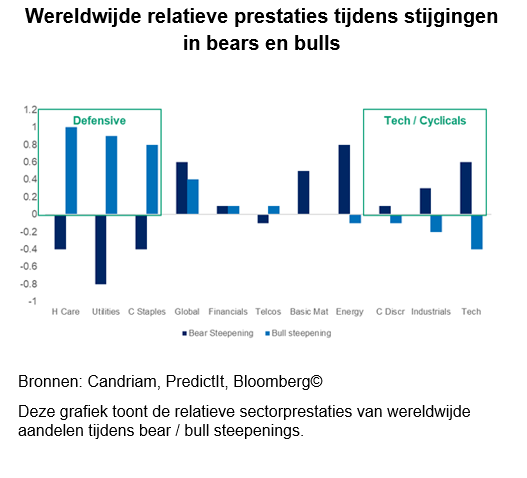

De komende versteiling van de rentecurve - via een bull of een bear steepening - zal ook grote gevolgen hebben voor aandelenbeleggers: een bull steepening (d.w.z. een sterkere daling van de korte rente dan van de lange rente) is gunstiger voor defensieve sectoren zoals gezondheidszorg, nutsbedrijven en basismaterialen. Een zogenaamde bear steepening (d.w.z. een sterkere stijging van de langetermijnrente dan van de kortetermijnrente) is gunstiger voor technologie en cyclische sectoren zoals materialen, energie en industrials.

Onze huidige aandelenpositie is iets defensiever

De besproken mix van stijgende groei en politieke onzekerheden ondersteunt voorzichtigheid op korte termijn, waardoor we een eerder neutrale positie innemen ten aanzien van aandelen. Sinds midden juli hebben we het risico in onze gemengde portefeuilles afgebouwd, terwijl we onze strategisch positieve houding voor aandelen hebben behouden.

Binnen aandelen hebben we gekozen voor een defensievere houding in Europa en geven we de voorkeur aan aandelen uit het Verenigd Koninkrijk ten opzichte van de eurozone. In onze sectorallocatie hebben we ook onze blootstelling aan Amerikaanse megacaps en de technologiesector tactisch afgebouwd, terwijl we onze blootstelling aan de gezondheidszorgsector, die defensieve kwaliteiten heeft, hebben opgetrokken.

We zijn koper van Europees vastgoed, dat zou moeten profiteren van de lagere rente, maar handhaven een neutrale houding ten opzichte van kleine bedrijven.

Onze huidige obligatiepositionering profiteert van de huidige neerwaartse bijstelling van de groei-/inflatiemix

Wat betreft onze obligatieblootstelling, zoals beschreven in onze vooruitzichten voor de tweede helft van het jaar, verwachtten we dat de correlatie tussen aandelen en obligaties weer negatief zou moeten worden naarmate de inflatie normaliseert, waardoor veilige obligaties hun beschermende rol binnen een gediversifieerde portefeuille weer kunnen oppakken.

Candriam House View & Convictions

Legende

-

Sterk positief

-

Positief

-

Neutraal

-

Negatief

- Sterk negatief

- Geen verandering

- Afbouwende blootstelling

- Opgebouwde blootstelling

| Positionering (huidige visie) | Wijziging | |

|---|---|---|

| Wereldwijde aandelen |

|

|

| Verenigde Staten |

|

|

| Eurozone |

|

|

| Europa buiten de EMU |

|

|

| Japan |

|

|

| Opkomende markten |

|

|

| Obligaties |

|

|

| Europa |

|

|

| Europese kernlanden |

|

|

| Perifere Europese landen |

|

|

| Europe Investment Grade |

|

|

| Europese High Yield |

|

|

| Verenigde Staten |

|

|

| Verenigde Staten |

|

|

| Verenigde Staten IG |

|

|

| Verenigde Staten HY |

|

|

| Opkomende Markten |

|

|

| Overheidsschuld HC |

|

|

| Overheidsschuld LC |

|

|

| Valuta's |

|

|

| EUR |

|

|

| USD |

|

|

| GBP |

|

|

| AUD/CAD/NOK |

|

|

| JPY |

|