Van januari tot eind mei waren Europese aandelen toonaangevend. In lokale valuta versloeg de MSCI EMU de MSCI World met ongeveer zes tot zeven procentpunten [1] en de kwaliteit van die opmars was onmiskenbaar waardegebonden: banken en verzekeraars gingen aan kop, terwijl telecomdiensten, nutsbedrijven en industrie voor een consistente breedte zorgden.

Wisselkoersen versterkten de aantrekkingskracht van Europa in het eerste halfjaar. De euro steeg vanaf zijn dieptepunt in de cyclus naar net boven de 1,1 en vestigde zich vervolgens tijdens de zomer in een bereik van 1,15-1,18 [2]. Sinds het begin van het jaar steeg hij nog steeds aanzienlijk, wat een rugwind gaf aan de binnenlands georiënteerde Europese aandelen. Die valutasterkte viel samen met een belangrijke verschuiving in de kapitaalstromen: Amerikaanse beleggers stortten een recordbedrag in op Europa gerichte ETF's in het eerste kwartaal [3]. Deze stromen weerspiegelden een zoektocht naar diversificatie tegen redelijkere multiples, evenals een groeiende interesse in de fiscale thema's van de regio met een lange looptijd (defensie en infrastructuur), waar de daad bij het woord werd gevoegd en sprake was van grote inkomende kapitaalstromen.

Tegen juni vervaagde de outperformance echter toen Wall Street de achterstand inhaalde en sinds Jackson Hole op 21-23 augustus heeft de Amerikaanse markt opnieuw duidelijk het voortouw genomen. De obligatiemarkt vertelt hetzelfde verhaal. Gedurende de zomer werd het verschil tussen de Amerikaanse en Duitse rente kleiner aan Amerikaanse zijde: zwakkere Amerikaanse arbeidscijfers en een duidelijk accommoderende toon van voorzitter Powell in Jackson Hole duwden het korte einde van de rentecurve van de Amerikaanse staatsobligaties lager, wat de curve steiler maakt. Deze combinatie is over het geheel genomen zeer gunstig geweest voor wereldwijde aandelen, maar gaf het leiderschap tijdelijk terug aan de VS en de relatieve rally van de Europese aandelen nam een pauze.

Waar staan we nu we de herfst ingaan? We zien drie factoren die Europa's volgende etappe vormgeven

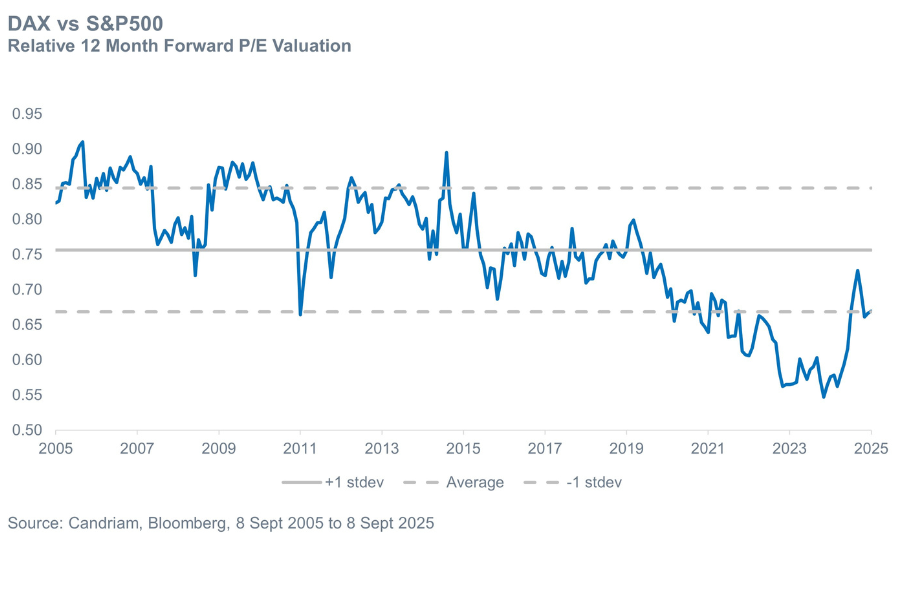

De eerste factor is de fiscaal-industriële wending van Duitsland. De krantenkoppen zijn afgekoeld, maar de inhoud is dieper geworden. De begrotingscommissie van Berlijn heeft een investeringsrijke begroting voor 2025 voorgesteld met een recordbedrag aan overheidsinvesteringen en een duidelijke prioritering van defensie. Prestaties zijn cruciaal: we houden de goedkeuring van de begroting, de aanbestedingen en het maandelijkse bulletin van het ministerie van Financiën heel regelmatig in de gaten om te peilen in hoeverre de begroting wordt uitgevoerd. Voor beleggers in aandelen is de conclusie eenvoudig: het thema stopte niet toen de krantenkoppen zwegen. Beleggers hebben zich geherpositioneerd [4]; de orderboeken zouden moeten versnellen in de komende maanden ; en koersdalingen van Duitse infrastructuur- en defensieleveranciers blijven aantrekkelijke instapmomenten. De DAX heeft een P/E van ongeveer 15 en handelt nog steeds ongeveer één standaarddeviatie onder zijn historisch gemiddelde ten opzichte van de VS [5] (zie de grafiek). Voor groei gecorrigeerde statistieken bieden ruimte voor een verdere herwaardering, gezien de verwachte winstversnelling voor de komende twee jaar [6]

De tweede factor is de evoluerende risicopremie rond Oekraïne. De vlaag van diplomatie en "gesprekken over gesprekken" in augustus leverde slechts een kortstondige rally op, maar de richting van de trend is belangrijk voor Europese activa. Elke geloofwaardige de-escalatie zou de macrorisicopremie verlagen en gunstigere energiekosten in de winter ondersteunen. Als de vooruitgang stokt, blijft de door ons beschreven capex-impuls voor defensie intact; als de besprekingen vorderen, zouden op het binnenland gerichte cyclische bedrijven en energie-intensieve midcaps in grote mate moeten profiteren.

De derde factor is de politieke cyclus van Frankrijk. Parijs leverde aan het eind van de zomer de coup de grâce voor de "Europa-handel", toen de dynamiek van het de mislukte vertrouwensstemming en het begrotingsconflict een piek veroorzaakten in de OAT-rendementen en de OAT-Bund spread boven de 80 bp duwden [7]. Die schok veroorzaakte een reductie van posities in Franse aandelen omwille van het risico en een merkbare toename van short-posities, terwijl momentopnames van de kapitaalstroom lieten zien dat beleggers hun risicoblootstellingweghaalden uit de regio. De spread is sindsdien gestabiliseerd en de markt richt zich terecht op de vraag hoe groot "te groot" is. Recente opiniepeilingen suggereren dat de vertrouwensdrempel voor internationale beleggers ruim boven de 100 bp [8] ligt; met andere woorden, de huidige niveaus houden al rekening met substantieel slecht nieuws. Ons basisscenario is minder dramatisch dan het verhaal: het ontslagrisico is te groot, de meeste andere uitkomsten lijken beheersbaar voor de markten en het Franse begrotingsverhaal is eerder politiek dan systemisch. Wij zouden het emotionele “bear” scenario zien als een kans om selectief risico toe te voegen in Frankrijk en, meer in het algemeen, in heel Europa.

Wij denken daarom dat het tijd is om weer in Europese aandelen te stappen, mits we selectief blijven.

Wat zou ons van gedachten doen veranderen? Een hernieuwde verbreding van de OAT-Bunds die duidt op crisisgebied; duidelijk bewijs dat het Duitse orderritme na het einde van het jaar afneemt; of een significante verslechtering van de activiteitscijfers in de eurozone die de small- en midcap thesis ondermijnt. Als dat niet gebeurt, zien we dat beleid wordt omgezet in orderboeken, orderboeken in winst en winst in selectieve outperformance, tegen aantrekkelijkere multiples dan in de VS.

Relatieve waardering, Duitse versus Amerikaanse aandelen

[1] Bron: MSCI©, Datastream, Bloomberg, tussen 31/12/2024 en 30/05/2025

[2] Bron: Bloomberg, USD-EUR wisselkoers

[3] Bron: Bloomberg

[4] Bron: Onderzoek fondsbeheerders Bank of America, augustus 2025

[5] De volgende Duitse nationale verkiezingen zijn gepland voor 28 september 2025.

[6] Bron: IBES Datastream, per 9 september 2025.

[7] Bron: IBES Datastream, Verwachte groei per aandeel (WPA) in 2026 (+12,8%) en 2027 (+14,1%) versus 10-jaars gemiddelde groei per aandeel (WPA) (+8,9%)

[8] Bron: Bloomberg, september 2025

[9] Bron: Bloomberg, september 2025