De goudprijs is sinds het begin van het jaar met meer dan 17% gestegen[1] , waardoor het een van de best presterende activa van dit jaar is. Na in 2023 tussen US$1.800 en US$2.000 te hebben geschommeld, schoot de goudprijs in maart en april 2024 omhoog en bereikte snel US$2.400.

Een stijging in een ongunstige macrocontext

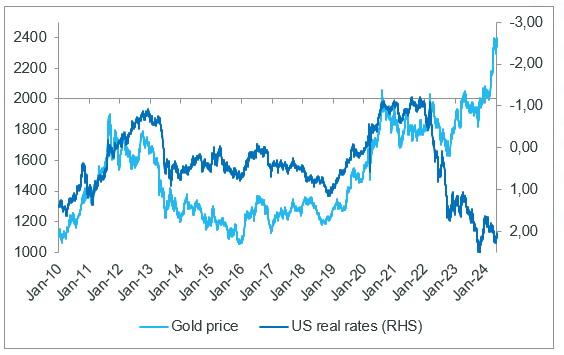

Er is veel commentaar op deze prestatie. Het is historisch qua omvang en bewegingssnelheid, maar het is bovenal volledig in strijd met de historisch waargenomen relatie tussen goud en andere activaklassen. De stijging van goud kwam op een moment dat de reële rente steeg, de Amerikaanse dollar sterker werd en risicovolle activa hun stijging aan het begin van het jaar voortzetten.

De link tussen de reële rente en goud is sinds begin 2022 verbroken. Historisch gezien is de goudprijs omgekeerd gecorreleerd aan veranderingen in de Amerikaanse reële rente, en deze relatie heeft zeer goed gewerkt sinds ten minste 2006. Vanuit fundamenteel oogpunt is dit te wijten aan het feit dat goud, omdat het een reëel actief is dat geen rendement genereert, des te duurder is om aan te houden naarmate de positieve reële rente stijgt.

Eveneens is een sterkere dollar over het algemeen nadelig voor in dollar luidende grondstoffen (waaronder goud), omdat het ze duurder maakt voor niet-Amerikaanse beleggers (waarvan de meerderheid goudbeleggers zijn). De stijging van de dollarindex[2] met meer dan 4% dit jaar is ook geen obstakel geweest voor de opmars van goud. Tot slot wordt goud vaak gezien als een veilige haven... en presteert het over het algemeen goed onder stress, wat dit jaar niet het geval is : De volatiliteit in Amerikaanse aandelen is teruggekeerd naar het laagste niveau (VIX-index bijna 12[3]) en de credit spreads zijn sterk verkrapt.

Dus hoe kunnen we de uitzonderlijke prestatie van goud verklaren ? En vooral, is het duurzaam ?

De vraag van centrale banken naar goud is de belangrijkste factor achter deze stijging.

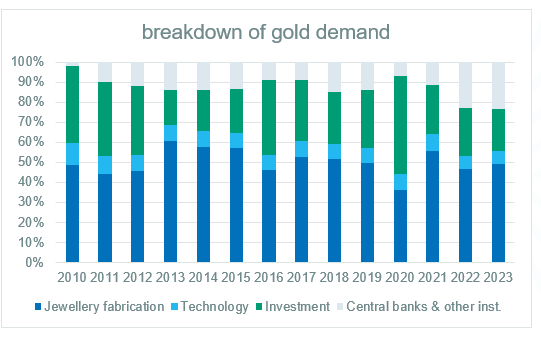

De wereldwijde goudvraag van centrale banken is verdubbeld sinds 2022, van 11% van de totale goudvraag in 2021 tot 23% in 2023. Deze trend zette zich voort in het eerste kwartaal van dit jaar. Beleggingen (edelmetaal en munten, ETF's), die in 2020 (het Covid-jaar) sterk waren gestegen, zijn sindsdien sterk gedaald. China is 's werelds grootste goudproducent (10% van de mijnbouwproductie), maar ook 's werelds grootste importeur (20% van de vraag naar goud). De PBOC heeft haar goudreserves in 2022-2023 verhoogd, hoewel het totale bedrag onzeker blijft omdat ze niet verplicht is al haar goudaankopen transparant te publiceren. Op dezelfde manier lijken Chinese consumenten een deel van hun spaargeld in goudaankopen te hebben gestoken, zonder exacte zekerheid over het bedrag.

Uiteindelijk, als alle centrale banken van opkomende landen minimaal 10% van hun reserves in goud zouden aanhouden, zou de wereldwijde vraag naar goud met meer dan 75% groeien…

Het ziet ernaar uit dat deze structurele factor zal aanhouden. Bij een enquête in 2023 was 23% van de centrale banken van plan om hun goudreserves in de komende 12 maanden te verhogen. Deze drang om de reserves van de centrale banken te diversifiëren versnelde na Covid en na het begin van de oorlog in Oekraïne. Het komt waarschijnlijk voort uit de perceptie van een verhoogd financieel risico, dat enerzijds verband houdt met het groeiende tekort in de VS en anderzijds met de sancties die de Verenigde Staten eenzijdig tegen Rusland hebben afgekondigd (bevriezing van 300 miljard dollar aan reserves).

Bron: Metalen Focus, Refinitiv GFMS, ICE Benchmark Administration, World Gold Council

Wat zijn de vooruitzichten voor goud ?

Aan de aanbodzijde is de trend relatief stabiel, met een jaarlijkse productie die schommelt rond de 3.000 ton per jaar[4], maar de vooruitzichten voor de vraag zien er vrij goed uit.

We verwachten een iets gunstigere macro-economische context. De reële rente zal waarschijnlijk in het beste geval stabiel blijven of zelfs licht dalen door de economische vertraging en de eerste renteverlagingen van de Fed, wat de goudprijs zou moeten ondersteunen. We kunnen hieraan toevoegen dat het risico van een terugkeer van de inflatie in het tegenovergestelde scenario ook gunstig is voor goud (als reëel actief beschermt het tegen buitensporige inflatie).

De meer structurele factoren die hebben geleid tot meer aankopen door centrale banken, met name in opkomende landen, zullen aanhouden : geopolitieke risico's zijn nog steeds aanwezig en het tekort van de VS zal niet worden teruggedrongen...

Niettemin, zoals de grafiek hierboven illustreert, is de vraag van centrale banken naar goud historisch gezien behoorlijk volatiel, net als investeringen (inclusief ETF's). Deze twee soorten zouden de vraag kunnen versnellen (toename van de goudreserves van centrale banken, aantrekking van goud door financiële beleggers), wat ons voorkeursscenario is, maar de zichtbaarheid van hun ontwikkeling op korte termijn blijft laag. Op de middellange tot lange termijn lijkt de opwaartse trend in de vraag naar goud duidelijker positief.

In een multi-assetportefeuille tonen onze simulaties aan dat goud interessant is in termen van diversificatie, omdat het weinig correlatie heeft met de ontwikkeling van aandelen of obligaties. Goud reageert ook positief op stress in de markt. Een structurele portefeuilleblootstelling van 3 tot 5 % aan goud naast andere alternatieve activa verbetert het risico-rendementsprofiel van gediversifieerde fondsen.

[1] 17,03% op 17 mei. Gegevens Bloomberg

[2] De US Dollar Index® toont de waarde van de US dollar ten opzichte van zes andere valuta: de euro, Japanse yen, Britse pond, Canadese dollar, Zwitserse frank en Zweedse kroon.

[3] 11,99 bij sluiting op 17 mei

[4] Bron: statista