NYLI GF US High Yield Corporate Bonds

Details van het fonds

Morningstar is een onafhankelijke leverancier van beleggingsanalyses. De Morningstar Rating is een kwantitatieve beoordeling van de prestaties van een fonds in het verleden, gelet op het risico en de aangerekende kosten. Ze houdt geen rekening met kwalitatieve elementen en wordt berekend op basis van een (wiskundige) formule. Fondsen worden verdeeld in categorieën en vergeleken met soortgelijke fondsen, op basis van hun score, en krijgen één tot vijf sterren. In elke categorie krijgen de 10% beste fondsen 5 sterren, de volgende 22,5% 4 sterren, de volgende 35% 3 sterren, de volgende 22,5% 2 sterren en de laatste 10% krijgt 1 ster. De rating wordt maandelijks berekend op basis van de historische prestaties over 3, 5 en 10 jaar en houdt geen rekening met de toekomst. )

Reclame. Raadpleeg het prospectus van het fonds en het document essentiële beleggersinformatie voordat u een beleggingsbeslissing neemt. De documenten zijn gratis verkrijgbaar.

Risico's

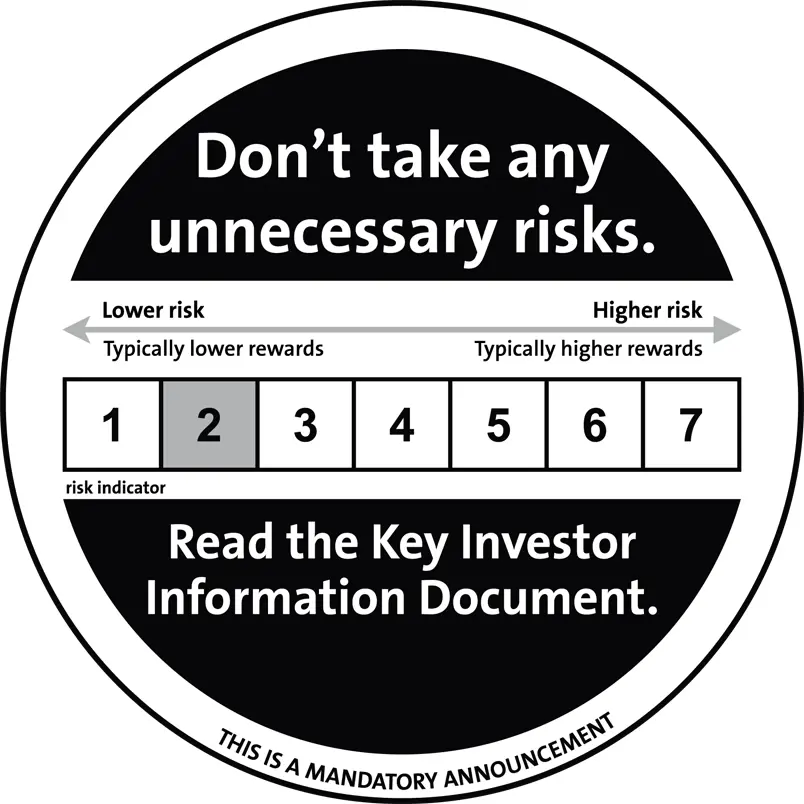

Definitie

De samenvattende risico-indicator (SRI) is een indicator die varieert van 1 tot 7 en overeenkomt met toenemende risico- en rendementsniveaus. De methodologie voor de berekening van deze regelgevende indicator is beschikbaar in de KID.

De samenvattende risico-indicator (SRI) geeft een indicatie van het risiconiveau van dit product in vergelijking met andere producten.

Deze indicator laat zien hoe waarschijnlijk het is dat u geld verliest door ontwikkelingen op de markten of doordat wij u niet kunnen uitbetalen.;

De samenvattende risico-indicator (SRI) is een indicator die varieert van 1 tot 7 en overeenkomt met toenemende risico- en rendementsniveaus. De methodologie voor de berekening van deze regelgevende indicator is beschikbaar in de KID.<br> De samenvattende risico-indicator (SRI) geeft een indicatie van het risiconiveau van dit product in vergelijking met andere producten.<br> Deze indicator laat zien hoe waarschijnlijk het is dat u geld verliest door ontwikkelingen op de markten of doordat wij u niet kunnen uitbetalen.

Historiek van NIW

NYLI GF US High Yield Corporate Bonds

Historiek van NIW

ICE BofA US High Yield Constrained Index (Total Return)

R Cap

Deze grafiek geeft de synthetische netto-inventariswaarde van het fonds weer. Het dient uitsluitend ter informatie en illustratie. De synthetische netto-inventariswaarde wordt verkregen door een herberekening van de waarde van de activa van het fonds, waarbij het effect van effectentransacties (splitsing, coupon, dividenduitkering...) wordt uitgevlakt om het reële rendement van een aandeel of deelbewijs van een fonds weer te geven. De gegevens kunnen gemakshalve worden afgerond. Gegevens die zijn uitgedrukt in een andere valuta dan die van het land waarin de belegger woonachtig is, zijn onderhevig aan wisselkoersschommelingen, met een positieve - of negatieve impact. Het brutoresultaat kan worden beïnvloed door provisies, vergoedingen en andere kosten.

Juridische documenten

Historiek van NIW

NYLI GF US High Yield Corporate Bonds

Historiek van NIW

ICE BofA US High Yield Constrained Index (Total Return)

R Cap

Deze grafiek geeft de synthetische netto-inventariswaarde van het fonds weer. Het dient uitsluitend ter informatie en illustratie. De synthetische netto-inventariswaarde wordt verkregen door een herberekening van de waarde van de activa van het fonds, waarbij het effect van effectentransacties (splitsing, coupon, dividenduitkering...) wordt uitgevlakt om het reële rendement van een aandeel of deelbewijs van een fonds weer te geven. De gegevens kunnen gemakshalve worden afgerond. Gegevens die zijn uitgedrukt in een andere valuta dan die van het land waarin de belegger woonachtig is, zijn onderhevig aan wisselkoersschommelingen, met een positieve - of negatieve impact. Het brutoresultaat kan worden beïnvloed door provisies, vergoedingen en andere kosten.

Cumulatief rendement

In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige prestaties. Markten kunnen in de toekomst heel anders evolueren. Het kan u helpen te beoordelen hoe het fonds in het verleden is beheerd.

| 1 jaar | 3 jaren | 5 jaren | 10 jaren | |

|---|---|---|---|---|

| Fund | 6,34 | 7,58 | 4,23 | 6,16 |

| Benchmark | 7,54 | 8,81 | 4,52 | |

| Verschil | -1,20 | -1,23 | -0,29 |

Bijkomende informatie

De hierboven vermelde rendementen zijn gebaseerd op de netto inventariswaarde (NIW) na aftrek van commissies en herbelegde inkomsten. Alle vergoedingen en commissies voor het beheer zijn inbegrepen in de berekening van in het verleden behaalde resultaten, met uitzondering van eventuele instap- en uitstapvergoedingen. Belastingen worden niet in rekening gebracht bij de berekening van het rendement. De waarde of prijs omgerekend in euro's kan lager of hoger zijn afhankelijk van de schommelingen in de wisselkoers. Het fonds biedt geen gegarandeerd rendement. De NIW's zijn exclusief kosten en worden berekend door de boekhoudafdeling en de benchmark door de officiële aanbieders.

Marktevoluties (wisselkoersverschillen, coupon, split, enz.) oefenen een invloed uit op de grafiek. Deze grafiek wordt louter ter informatie getoond en is geen exacte weergave van de evolutie van de nettoactiva van het fonds. Het is mogelijk dat cijfers voor de eenvoud worden afgerond. De cijfers die worden weergegeven in een andere munt dan die van het land van verblijf van beleggers zijn onderhevig aan wisselkoersschommelingen en kunnen daardoor positief - of negatief geimpacteerd zijn.

Brutoprestaties kunnen worden beïnvloed door commissies, vergoedingen en andere kosten.

Jaarlijks rendement over de laatste jaren (%)

Deze grafiek toont de prestaties van het fonds als percentage van het verlies of de winst per jaar gedurende de afgelopen 10 jaar.

Het kan u helpen om te beoordelen hoe het fonds in het verleden is beheerd en het te vergelijken met de benchmark.

De samenstelling van de index kan in de loop van de tijd veranderen. Het gerapporteerde rendement kan daarom verschillen van het rendement van de relevante index vóór de wijziging.

De prestaties worden weergegeven na aftrek van lopende kosten. Eventuele instap- en uitstapkosten worden bij de berekening buiten beschouwing gelaten. Prestaties die uitgedrukt zijn in een andere munteenheid dan die van de woonplaats van de belegger kunnen onderhevig zijn aan wisselkoersschommelingen, waardoor de prestaties hoger of lager kunnen uitvallen. Indien in dit document wordt verwezen naar een bepaalde fiscale behandeling, hangt dergelijke informatie af van de individuele omstandigheden van elke belegger en kan zij aan wijzigingen onderhevig zijn. Als er voor een jaar geen prestatie-informatie beschikbaar is, komt dat doordat er geen gegevens zijn of omdat de gegevens onvoldoende zijn om beleggers nuttige of betrouwbare informatie over de prestaties te geven.

| 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Fund | 14,70 % | 6,34 % | -1,75 % | 13,46 % | 6,20 % | 4,86 % | -8,26 % | 11,45 % | 6,95 % | 7,35 % |

| Benchmark | 18,39 % | 6,92 % | -2,25 % | 14,41 % | 6,07 % | 5,35 % | -11,21 % | 13,46 % | 8,22 % | 8,50 % |

| Verschil | -3,69 % | -0,58 % | 0,50 % | -0,95 % | 0,12 % | -0,49 % | 2,95 % | -2,01 % | -1,28 % | -1,15 % |

Bijkomende informatie

De hierboven vermelde rendementen zijn gebaseerd op de netto inventariswaarde (NIW) na aftrek van commissies en herbelegde inkomsten. Alle vergoedingen en commissies voor het beheer zijn inbegrepen in de berekening van in het verleden behaalde resultaten, met uitzondering van eventuele instap- en uitstapvergoedingen. Belastingen worden niet in rekening gebracht bij de berekening van het rendement. De waarde of prijs omgerekend in euro's kan lager of hoger zijn afhankelijk van de schommelingen in de wisselkoers. Het fonds biedt geen gegarandeerd rendement. De NIW's zijn exclusief kosten en worden berekend door de boekhoudafdeling en de benchmark door de officiële aanbieders.

Marktevoluties (wisselkoersverschillen, coupon, split, enz.) oefenen een invloed uit op de grafiek. Deze grafiek wordt louter ter informatie getoond en is geen exacte weergave van de evolutie van de nettoactiva van het fonds. Het is mogelijk dat cijfers voor de eenvoud worden afgerond. De cijfers die worden weergegeven in een andere munt dan die van het land van verblijf van beleggers zijn onderhevig aan wisselkoersschommelingen en kunnen daardoor positief - of negatief geimpacteerd zijn.

Brutoprestaties kunnen worden beïnvloed door commissies, vergoedingen en andere kosten.

Voornaamste risico's

-

Kredietrisico

Het is het risico dat een emittent of een tegenpartij in gebreke blijft. Dat risico omvat het risico van evoluerende kredietspreads en het risico van wanbetaling. Het kredietrisico wordt gewoonlijk geëvalueerd aan de hand van "ratings", waarmee men de kredietkwaliteit (solvabiliteitsniveau) van een emittent, emissie of portefeuille kan vergelijken. "High Yield"-beleggingen hebben de laagste ratingniveaus en bijgevolg een hoog kredietrisico.

-

Renterisico

Evoluerende rentevoeten, met name ten gevolge van inflatie, kunnen aanleiding geven tot het risico op verlies en een vermindering van de netto-inventariswaarde van het fonds.

-

Liquiditeitsrisico

Wanneer een portefeuillepositie niet tegen een beperkte kostprijs en binnen een voldoende korte termijn kan worden verkocht, geliquideerd of gesloten, kan het fonds mogelijk niet te allen tijde voldoen aan zijn verplichtingen om de aandelen van beleggers op hun verzoek terug te kopen.

-

Risico van kapitaalverlies

Beleggers worden erop gewezen dat het kapitaal dat zij beleggen niet gegarandeerd is en dat zij derhalve mogelijk niet hun volledige inleg zullen terugkrijgen. Ze kunnen dus verlies lijden.

-

Duurzaamheidsrisico

Het duurzaamheidsrisico verwijst naar een gebeurtenis of situatie op ecologisch, sociaal of governancevlak die een invloed kan hebben op de prestaties en/of de reputatie van de emittenten in de portefeuille. Het kan eigen zijn aan de emittent, in lijn met zijn activiteiten en praktijken, maar kan ook te wijten zijn aan externe factoren.

Overige risico's

-

Concentratierisico

Dit risico houdt verband met een aanzienlijke concentratie van beleggingen in een specifieke activaklasse of bepaalde markten. Hoe meer het fonds gediversifieerd is, des te kleiner wordt het concentratierisico.

-

Instandhoudingsrisico

Het faillissement, de nalatigheid of frauduleuze handelingen van een bewaarder of een onderbewaarnemer kunnen leiden tot het verlies van activa. Dit risico wordt beperkt door de wettelijke verplichtingen van de bewaarders.

-

Tegenpartijrisico

Wanneer het fonds OTC-transacties verricht (d.w.z. met betrekking tot instrumenten die niet op de markten zijn genoteerd), staat het bloot aan het risico dat de tegenpartij bij de transactie in gebreke blijft.

-

Valutarisico

Fondsen kunnen posities aanhouden in een andere valuta dan de waarderingsvaluta. Veranderingen in de wisselkoers van deze valuta kunnen een negatief effect hebben op de waarde van de activa in de portefeuille.

-

Leveringsrisico

Bij liquidatie van activa die het voorwerp zijn van een transactie met een tegenpartij, is het mogelijk dat deze laatste, hoewel hij daartoe contractueel verplicht is, operationeel niet in staat is de activa snel genoeg terug te geven waardoor het fonds de verkoop van deze instrumenten op de markt kan nakomen.

-

Derivatenrisico

Derivaten zijn beleggingen waarvan de waarde afhangt van (of is afgeleid van) de waarde van een onderliggend instrument, zoals een effect, activa, referentierentevoet of index. Aan derivatenstrategieën is vaak een hefboom gekoppeld, waardoor een verlies kan worden overdreven, waardoor het Compartiment mogelijk meer geld verliest dan het zou hebben verloren indien het in het onderliggende instrument had belegd. Het gebruik van derivaten kan resulteren in een hogere volatiliteit van de portefeuille in verband met dit onderliggende actief en een toename van het tegenpartijrisico.

-

Aandelenrisico

Sommige fondsen kunnen blootgesteld zijn aan het aandelenmarktrisico via directe beleggingen (via overdraagbare effecten en/of afgeleide producten), d.w.z. onderworpen aan de positieve of negatieve evolutie van de aandelenbeurzen. Deze bewegingen kunnen enorm zijn en worden voornamelijk ingegeven door verwachtingen over de macro-economie en de bedrijfsresultaten, speculatie en irrationele factoren (met inbegrip van trends, opinies of geruchten).

-

ESG-beleggingsrisico

Het ESG-beleggingsrisico verwijst naar de risico's die voortvloeien uit de integratie van ESG-factoren in het beheerproces, zoals het uitsluiten van activiteiten of emittenten en het opnemen van duurzaamheidsrisico's in de selectie en/of allocatie van emittenten in de portefeuille.

-

Juridisch risico

Geschillen van allerlei aard kunnen zich voordoen met een tegenpartij of een derde partij. De Beheervennootschap tracht deze risico's te verminderen door controles en procedures in gebruik te nemen.

-

Operationeel risico

Het operationele risico omvat de risico's van directe of indirecte verliezen die verband houden met een aantal factoren (bijv. menselijke fouten, fraude en kwaadwillige handelingen, storingen van informatiesystemen en externe gebeurtenissen, enz.) De Beheervennootschap tracht dit risico te verminderen door controles en procedures in gebruik te nemen.

-

Risico van belangenverstrengeling

De keuze van een tegenpartij op basis van andere redenen dan het uitsluitende belang van het fonds en/of een ongelijke behandeling bij het beheer van soortgelijke portefeuilles kan leiden tot belangenconflicten.

Risico - en opbrengstindicatoren 30-1-26

- Sharpe Ratio

-

0.67

- Tracking error

-

1.05 %

- Volatiliteit

-

3.83 %

- Gemiddelde rating

-

1144.97403

- Gemiddelde spreiding

-

275.58

- Credit Sensitivity

-

2.99

- Aantal emissies

-

334

- Aantal zenders

-

228

- Modified Duration to Worst

-

3.51

- Netto High Yield blootstelling

-

87.46 %

- Netto investment grade blootstelling

-

7.74 %

- Yield to Worst

-

7.16

Eigenschappen van het fonds

- Naam van het fonds

- NYLI GF US High Yield Corporate Bonds

- Benchmark

- ICE BofA US High Yield Constrained Index (Total Return)

- Naam BEVEK

- Candriam GF

- Valuta

- USD

- Juridische vorm

- Compartiment van een SICAV naar Luxemburgs recht

- Type fonds

- UCITS

- Oprichtingsdatum

- Domicilieland

- Luxembourg

- Beheervennootschap met maatschappelijke zetel in Luxemburg

- CANDRIAM, beheervennootschap met maatschappelijke zetel in Luxemburg.

- Depothoudende Bank

- CACEIS Bank, Luxembourg Branch

- Delegated management company

- MacKay Shields LLC

- Transfer agent

- CACEIS Bank, Luxembourg Branch

- Looptijd

- Het fonds heeft geen eindvervaldag

- Anti Dilution system

- niet

Swingprijs beschrijving

Swing pricing" is een mechanisme waarbij de netto inventariswaarde naar boven (of naar beneden) wordt bijgesteld als de verandering in verplichtingen positief (of negatief) is, om voor de bestaande beleggers de kosten te beperken die verbonden zijn aan de herstructurering van de portefeuille naar aanleiding van inschrijvings-/terugkoopbewegingen in het fonds. Op waarderingsdagen waarop het verschil tussen het bedrag van de inschrijvingen en het bedrag van de terugkopen van een compartiment (d.w.z. de netto transacties) een vooraf door de Raad van Bestuur vastgestelde drempel overschrijdt, heeft de Raad van Bestuur het recht om:

- de netto-inventariswaarde te waarderen door aan de activa een forfaitair percentage aan vergoedingen te voegen (in het geval van netto inschrijvingen), of af te trekken (in het geval van netto terugkopen), dat overeenstemt met de marktpraktijk en de kosten en/of de liquiditeitsvoorwaarden bij de aankoop of verkoop van effecten;

- de effectenportefeuille te waarderen op basis van bied- of laatprijzen;

- de netto-inventariswaarde te waarderen door "spreads" vast te stellen dat representatief is voor de betrokken markt;

- het verwateringsmechanisme mag niet meer bedragen dan 2% van de netto-inventariswaarde, behalve in uitzonderlijke omstandigheden, zoals in geval van een sterke daling van de liquiditeit, die dan voor het betrokken compartiment in het (half)jaarverslag van de BEVEK gedetailleerd zal worden beschreven.

Instrument kenmerken

- Information ratio

- R - Cap

- Benchmark

- ICE BofA US High Yield Constrained Index (Total Return)

- Valuta

- USD

- Eerste NIW-datum

- 28-7-15

- ISIN

- LU1220232067

- Aanbevolen beleggingshorizon

- 3 jaren

- Bloomberg ticker

- CGUHYRU LX Equity

- Morningstar ticker

- N/A

- Toestemming voor marketing

- België; Denemarken; Duitsland; Finland; Frankrijk; Italië; Luxemburg; Nederland; Noorwegen; Oostenrijk; Spanje; Verenigd Koninkrijk; Zweden; Zwitserland

Belastingen, vergoedingen en commissies

- Beheerkosten (max)

- 0.70 %

- Intekening

- 0.00 %

- Terugkoop

- 0.00 %

- Inschrijvingskosten (max.)

- 0.00%

- Uitstapkosten (max.)

- 0.00%

Transactiekosten

- Transactiekosten portefeuille

- 0.00%

Lopende kosten (per aandelenklasse)

- Lopende kosten

- 0.48%

Orders

Inschrijving

- Cut-off intekening

- D 12:00

Verkoop

- Cut-off terugkoop

- D 12:00

NIW

Specificaties

- NIW datum

- D

- NIW berekeningsdag

- D

Activa in beheer

- Munteenheid

- USD

- Waarde

- 76.841.724,33

- Datum

- 05-03-2026

Aandelenklasse AUM

- Laatste NIW datum

- 05-03-2026

- Laatste NIW

- 172,00

Juridische documenten - R Cap

Alle juridische documenten downloadenDocumenten voor aandeelhouders

Alle documenten voor aandeelhouders downloadenJaarverslagen en halfjaarlijks verslagen

Alle verslagen downloadenReportings en fondscommentaar

Download alle reportingsAndere belangrijke informatie

Dit document is een publicitaire mededeling. Raadpleeg het prospectus en het document met essentiële beleggersinformatie van het fonds vooraleer u een beleggingsbeslissing neemt. Deze publicitaire mededeling wordt louter ter informatie verstrekt, vormt geen aanbod tot aan- of verkoop van financiële instrumenten, houdt geen beleggingsadvies in en bevestigt geen transactie, tenzij dit uitdrukkelijk werd overeengekomen. Hoewel Candriam de gebruikte gegevens en bronnen met veel zorg selecteert, kunnen fouten of weglatingen niet a priori worden uitgesloten. Candriam kan niet aansprakelijk worden gesteld voor enig direct - of indirect verlies als gevolg van het gebruik van dit document. De intellectuele eigendomsrechten van Candriam dienen te allen tijde worden nageleefd, de inhoud van deze publicitaire mededeling mag niet worden gereproduceerd zonder voorafgaande schriftelijke goedkeuring.

Waarschuwing: in het verleden behaalde resultaten, simulaties van in het verleden behaalde resultaten of voorspellingen van toekomstige resultaten van een bepaald financieel instrument, een financiële index of een beleggingsdiens of - strategie bieden geen garantie voor toekomstige resultaten. Brutoresultaten kunnen beïnvloed worden door provisies, kosten en andere lasten. Resultaten uitgedrukt in een andere valuta dan die van de lidstaat waarin de belegger woonachtig is, kunnen onderhevig zijn aan valutaschommelingen waardoor het rendement hoger of lager kan uitvallen. Indien in deze publicitaire mededeling wordt verwezen naar een bepaalde fiscale behandeling, hangt dergelijke informatie af van de individuele situatie van elke belegger en kan zij aan wijzigingen onderhevig zijn.

Wat betreft geldmarktfondsen dient de investeerder er zich van bewust te zijn dat een belegging in een geldmarktfonds verschillend is van een belegging in deposito's en dat het oorspronkelijke geïnvesteerde kapitaal in de belegging kan fluctueren. Het fonds doet geen beroep op externe ondersteuning om zijn liquiditeit te garanderen of zijn netto-inventariswaarde per deelbewijs of aandeel te stabiliseren. Het risico van verlies van het oorspronkelijke geïnvesteerde kapitaal wordt gedragen door de investeerder.

Candriam raadt beleggers aan om het document essentiële beleggersinformatie, het prospectus en alle overige relevante informatie met inbegrip van de netto inventariswaarde te raadplegen op de Candriam website https://www.candriam.com alvorens te beleggen in een Candriam fonds. De rechten van investeerders en klachtenprocedures zijn beschikbaar op op volgend webadres: https://www.candriam.com/en/professional/legal-information/regulatory-information/ .

Deze informatie is beschikbaar in het Engels of in een taal van het land waar het fonds verhandeld mag worden. Candriam kan conform de geldende wet - en regelgeving ten alle tijde beslissen om de verhandeling van aandelen of deelbewijzen van een bepaald fonds stop te zetten.

Informatie over aspecten inzake duurzaamheid: de informatie over duurzaamheidsgerelateerde aspecten in deze mededeling is beschikbaar op de volgende Candriam-webpagina: https://www.candriam.com/nl/professional/sfdr/. Bij de beslissing om in het gepromote product te beleggen, moet rekening worden gehouden met alle kenmerken of doelstellingen van het gepromote product zoals beschreven in het prospectus of in de informatie die in overeenstemming met de toepasselijke wetgeving aan beleggers moet worden bekendgemaakt.