Candriam Sustainable Bond Euro

Details van het fonds

« Sustainable Finance Disclosure Regulation » : Verordening 2019/2088 betreffende informatieverschaffing over duurzaamheid in de financiëledienstensector

Morningstar heeft de Morningstar Sustainability Rating (MSR) gelanceerd om beleggers te helpen rekening te houden met criteria op het gebied van ecologie, sociaal welzijn en corporate governance (ESG) bij de beoordeling van hun beleggingen. Morningstar Sustainability Globes worden berekend aan de hand van bottom-up beoordelingen van de onderliggende effecten van een portefeuille, ondersteund door de methodologie van Sustainalytics voor de beoordeling van het ESG-risico van bedrijven en overheden. De Morningstar Sustainability Rating wordt in verschillende stappen berekend om het relatieve risico binnen elke portefeuille nauwkeurig weer te geven. Het resultaat van de rating is een categorie van 1 tot 5 "globes" voor elke in aanmerking komende portefeuille, die de relatieve ESG-positionering van het fonds aangeeft in vergelijking met zijn peer group.

Reclame. Raadpleeg het prospectus van het fonds en het document essentiële beleggersinformatie voordat u een beleggingsbeslissing neemt. De documenten zijn gratis verkrijgbaar.

Risico's

Definitie

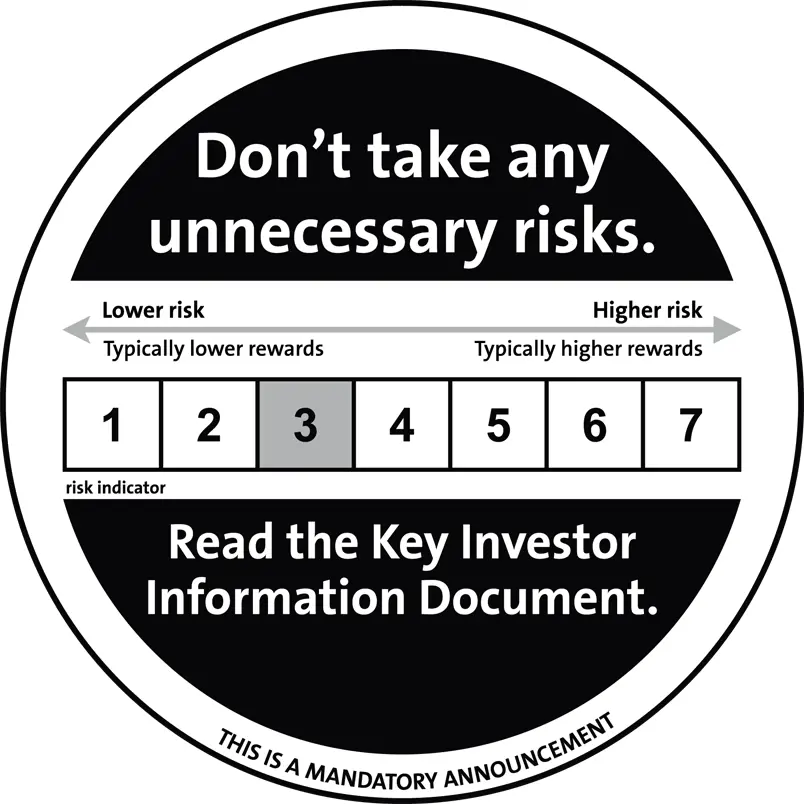

De samenvattende risico-indicator (SRI) is een indicator die varieert van 1 tot 7 en overeenkomt met toenemende risico- en rendementsniveaus. De methodologie voor de berekening van deze regelgevende indicator is beschikbaar in de KID.

De samenvattende risico-indicator (SRI) geeft een indicatie van het risiconiveau van dit product in vergelijking met andere producten.

Deze indicator laat zien hoe waarschijnlijk het is dat u geld verliest door ontwikkelingen op de markten of doordat wij u niet kunnen uitbetalen.;

De samenvattende risico-indicator (SRI) is een indicator die varieert van 1 tot 7 en overeenkomt met toenemende risico- en rendementsniveaus. De methodologie voor de berekening van deze regelgevende indicator is beschikbaar in de KID.<br> De samenvattende risico-indicator (SRI) geeft een indicatie van het risiconiveau van dit product in vergelijking met andere producten.<br> Deze indicator laat zien hoe waarschijnlijk het is dat u geld verliest door ontwikkelingen op de markten of doordat wij u niet kunnen uitbetalen.

Historiek van NIW

Candriam Sustainable Bond Euro

Historiek van NIW

iBoxx EUR Overall (Total Return)

R Cap

Deze grafiek geeft de synthetische netto-inventariswaarde van het fonds weer. Het dient uitsluitend ter informatie en illustratie. De synthetische netto-inventariswaarde wordt verkregen door een herberekening van de waarde van de activa van het fonds, waarbij het effect van effectentransacties (splitsing, coupon, dividenduitkering...) wordt uitgevlakt om het reële rendement van een aandeel of deelbewijs van een fonds weer te geven. De gegevens kunnen gemakshalve worden afgerond. Gegevens die zijn uitgedrukt in een andere valuta dan die van het land waarin de belegger woonachtig is, zijn onderhevig aan wisselkoersschommelingen, met een positieve - of negatieve impact. Het brutoresultaat kan worden beïnvloed door provisies, vergoedingen en andere kosten.

Juridische documenten

Over dit fonds

Obligaties en andere in euro uitgedrukte schuldeffecten, uitgegeven door emittenten uit de privésector (bedrijven) en de publieke sector (staten, internationale en supranationale organisaties) met een rating van minstens BBB-/Baa3 (of gelijkwaardig), toegekend door een ratingbureau (nl. uitgiften van goede kwaliteit), of als gelijkwaardig beschouwd door de beheersvennootschap.

Beleggingsstrategie:

Het fonds streeft naar vermogensgroei door te beleggen in de belangrijkste verhandelde activa en wil beter presteren dan de benchmark.

Het beheerteam maakt discretionaire beleggingskeuzes op basis van een economische/financiële analyse en Candriams zelf ontwikkelde analyse van criteria op het gebied van milieu, maatschappij en goed bestuur (ESG - environmental, social and governance), beide indicatief voor de risico’s en opportuniteiten op lange termijn.

De duurzame beleggingsdoelstelling van het fonds is bij te dragen aan het reduceren van de uitstoot van broeikasgassen aan de hand van specifieke streefcijfers alsook de integratie van klimaatgerelateerde indicatoren in de analyse van emittenten en effecten. Het fonds heeft ook tot doel om op lange termijn een positieve impact te hebben op ecologische en sociale doelstellingen. Meer in het bijzonder streeft het fonds naar totale broeikasgasemissies die minstens 30% lager liggen dan die van de benchmark (voor bedrijfsemittenten), en om 10% (en 20% tegen eind 2025) van zijn activa te beleggen in groene obligaties (d.w.z. obligaties die specifiek zijn ontworpen om specifieke klimaatgerelateerde of milieuprojecten te ondersteunen).

Om deze doelstellingen te bereiken, implementeert het fonds een combinatie van positieve selectie van de beste emittenten op basis van ESG-criteria, uitsluiting van emittenten die nadelig zijn voor deze doelstellingen of die vatbaar worden geacht voor controverses.

Emittenten worden onderworpen aan een tweeledige analyse, waarbij wordt nagegaan hoe zij bijdragen aan het bereiken van duurzame doelstellingen en hoe hun activiteiten en beleid aansluiten bij de belangen van hun belangrijkste stakeholders.

Het resultaat van deze analyse vormt de basis om het belegbare universum te definiëren en fondsbeheerders te begeleiden bij hun portefeuilleconstructie. Wanneer het fonds belegt in effecten van overheidsemittenten, dan worden deze geselecteerd op basis van hun ESG-score, die verkregen is door middel van een intern ontwikkelde analyse van hun beheer van het menselijk, sociaal, natuurlijk en economisch kapitaal. Deze analyse wordt aangevuld met de resultaten van gesprekken met emittenten.

Deze beleggingsbenadering zorgt ervoor dat het fonds bepaalde emittenten vermijdt vanwege hun slechte ESG-kwaliteit of geringe bijdrage aan het bereiken van de duurzaamheidsdoelstellingen. Hoewel de beheerder van mening is dat dergelijke emittenten op de lange termijn waarschijnlijk zullen verliezen van duurzamere, kunnen marktvolatiliteit en markttrends op korte termijn ertoe leiden dat dergelijke emittenten over kortere periodes beter presteren dan duurzamere emittenten.

Meer informatie vindt u op de website en/of in het prospectus van Candriam.

Het fonds kan gebruik maken van afgeleide producten en dit zowel voor beleggings- als voor afdekkingsdoeleinden (zich indekken tegen ongunstige financiële gebeurtenissen in de toekomst).

Benchmark:iBoxx EUR Overall (Total Return).

Het fonds wordt actief beheerd en de beleggingsbenadering maakt gebruik van een benchmark als referentie.

Omschrijving van de benchmark: De index meet de prestaties van investment grade obligaties uitgedrukt in EUR.

Gebruik van de benchmark:

- als beleggingsuniversum. Over het algemeen is het overgrote deel van de emittenten van de financiële instrumenten van het fonds opgenomen in de benchmark. Niettemin zijn beleggingen buiten deze benchmark toegelaten,

- voor het bepalen van de risiconiveaus/-parameters,

- om prestaties te vergelijken.

- in voorkomend geval voor de berekening van prestatievergoedingen van bepaalde aandelenklassen.

Niveau van afwijking van de samenstelling van de portefeuille ten opzichte van de benchmark:

Omdat het fonds actief wordt beheerd, heeft het niet tot doel om in alle componenten van de benchmark te beleggen of om in dezelfde verhoudingen in de componenten van de benchmark te beleggen. In normale marktomstandigheden is de verwachte tracking error van het fonds laag tot middelhoog, meer bepaald tussen 0,4% en 1,5%.

De tracking error is een raming van de afwijking van de prestaties van het fonds ten opzichte van de prestaties van de benchmark. Hoe hoger de tracking error, hoe hoger de afwijkingen ten opzichte van de benchmark. De effectieve tracking error hangt vooral af van de marktomstandigheden (volatiliteit en correlaties tussen financiële instrumenten) en kan bijgevolg afwijken van de verwachte tracking error.

Investeringsteam

Historiek van NIW

Historiek van NIW

Candriam Sustainable Bond Euro

Historiek van NIW

iBoxx EUR Overall (Total Return)

R Cap

Deze grafiek geeft de synthetische netto-inventariswaarde van het fonds weer. Het dient uitsluitend ter informatie en illustratie. De synthetische netto-inventariswaarde wordt verkregen door een herberekening van de waarde van de activa van het fonds, waarbij het effect van effectentransacties (splitsing, coupon, dividenduitkering...) wordt uitgevlakt om het reële rendement van een aandeel of deelbewijs van een fonds weer te geven. De gegevens kunnen gemakshalve worden afgerond. Gegevens die zijn uitgedrukt in een andere valuta dan die van het land waarin de belegger woonachtig is, zijn onderhevig aan wisselkoersschommelingen, met een positieve - of negatieve impact. Het brutoresultaat kan worden beïnvloed door provisies, vergoedingen en andere kosten.

Cumulatief rendement

In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige prestaties. Markten kunnen in de toekomst heel anders evolueren. Het kan u helpen te beoordelen hoe het fonds in het verleden is beheerd.

| 1 jaar | 3 jaar | 5 jaar | |

|---|---|---|---|

| Fund | 9,32 | -3,48 | -2,37 |

| Benchmark | 9,20 | -3,32 | -2,14 |

| Verschil | 0,11 | -0,16 | -0,23 |

Bijkomende informatie

De hierboven vermelde rendementen zijn gebaseerd op de netto inventariswaarde (NIW) na aftrek van commissies en herbelegde inkomsten. Alle vergoedingen en commissies voor het beheer zijn inbegrepen in de berekening van in het verleden behaalde resultaten, met uitzondering van eventuele instap- en uitstapvergoedingen. Belastingen worden niet in rekening gebracht bij de berekening van het rendement. De waarde of prijs omgerekend in euro's kan lager of hoger zijn afhankelijk van de schommelingen in de wisselkoers. Het fonds biedt geen gegarandeerd rendement. De NIW's zijn exclusief kosten en worden berekend door de boekhoudafdeling en de benchmark door de officiële aanbieders.

Marktevoluties (wisselkoersverschillen, coupon, split, enz.) oefenen een invloed uit op de grafiek. Deze grafiek wordt louter ter informatie getoond en is geen exacte weergave van de evolutie van de nettoactiva van het fonds. Het is mogelijk dat cijfers voor de eenvoud worden afgerond. De cijfers die worden weergegeven in een andere munt dan die van het land van verblijf van beleggers zijn onderhevig aan wisselkoersschommelingen en kunnen daardoor positief - of negatief geimpacteerd zijn.

Brutoprestaties kunnen worden beïnvloed door commissies, vergoedingen en andere kosten.

Jaarlijks rendement over de laatste jaren (%)

Deze grafiek toont de prestaties van het fonds als percentage van het verlies of de winst per jaar gedurende de afgelopen 7 jaar.

Het kan u helpen om te beoordelen hoe het fonds in het verleden is beheerd en het te vergelijken met de benchmark.

De samenstelling van de index kan in de loop van de tijd veranderen. Het gerapporteerde rendement kan daarom verschillen van het rendement van de relevante index vóór de wijziging.

De prestaties worden weergegeven na aftrek van lopende kosten. Eventuele instap- en uitstapkosten worden bij de berekening buiten beschouwing gelaten. Prestaties die uitgedrukt zijn in een andere munteenheid dan die van de woonplaats van de belegger kunnen onderhevig zijn aan wisselkoersschommelingen, waardoor de prestaties hoger of lager kunnen uitvallen. Indien in dit document wordt verwezen naar een bepaalde fiscale behandeling, hangt dergelijke informatie af van de individuele omstandigheden van elke belegger en kan zij aan wijzigingen onderhevig zijn. Als er voor een jaar geen prestatie-informatie beschikbaar is, komt dat doordat er geen gegevens zijn of omdat de gegevens onvoldoende zijn om beleggers nuttige of betrouwbare informatie over de prestaties te geven.

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Fund | 0,86 % | -0,95 % | 6,15 % | 3,18 % | -3,06 % | -17,24 % | 7,13 % | |||

| Benchmark | 0,58 % | 0,40 % | 5,98 % | 4,07 % | -2,87 % | -17,23 % | 7,18 % | |||

| Verschil | 0,28 % | -1,35 % | 0,17 % | -0,89 % | -0,18 % | -0,01 % | -0,05 % |

Bijkomende informatie

De hierboven vermelde rendementen zijn gebaseerd op de netto inventariswaarde (NIW) na aftrek van commissies en herbelegde inkomsten. Alle vergoedingen en commissies voor het beheer zijn inbegrepen in de berekening van in het verleden behaalde resultaten, met uitzondering van eventuele instap- en uitstapvergoedingen. Belastingen worden niet in rekening gebracht bij de berekening van het rendement. De waarde of prijs omgerekend in euro's kan lager of hoger zijn afhankelijk van de schommelingen in de wisselkoers. Het fonds biedt geen gegarandeerd rendement. De NIW's zijn exclusief kosten en worden berekend door de boekhoudafdeling en de benchmark door de officiële aanbieders.

Marktevoluties (wisselkoersverschillen, coupon, split, enz.) oefenen een invloed uit op de grafiek. Deze grafiek wordt louter ter informatie getoond en is geen exacte weergave van de evolutie van de nettoactiva van het fonds. Het is mogelijk dat cijfers voor de eenvoud worden afgerond. De cijfers die worden weergegeven in een andere munt dan die van het land van verblijf van beleggers zijn onderhevig aan wisselkoersschommelingen en kunnen daardoor positief - of negatief geimpacteerd zijn.

Brutoprestaties kunnen worden beïnvloed door commissies, vergoedingen en andere kosten.

Voornaamste risico's

-

Kredietrisico

Het is het risico dat een emittent of een tegenpartij in gebreke blijft. Dat risico omvat het risico van evoluerende kredietspreads en het risico van wanbetaling. Het kredietrisico wordt gewoonlijk geëvalueerd aan de hand van "ratings", waarmee men de kredietkwaliteit (solvabiliteitsniveau) van een emittent, emissie of portefeuille kan vergelijken. "High Yield"-beleggingen hebben de laagste ratingniveaus en bijgevolg een hoog kredietrisico.

-

Derivatenrisico

Derivaten zijn beleggingen waarvan de waarde afhangt van (of is afgeleid van) de waarde van een onderliggend instrument, zoals een effect, activa, referentierentevoet of index. Aan derivatenstrategieën is vaak een hefboom gekoppeld, waardoor een verlies kan worden overdreven, waardoor het Compartiment mogelijk meer geld verliest dan het zou hebben verloren indien het in het onderliggende instrument had belegd. Het gebruik van derivaten kan resulteren in een hogere volatiliteit van de portefeuille in verband met dit onderliggende actief en een toename van het tegenpartijrisico.

-

ESG-beleggingsrisico

Het ESG-beleggingsrisico verwijst naar de risico's die voortvloeien uit de integratie van ESG-factoren in het beheerproces, zoals het uitsluiten van activiteiten of emittenten en het opnemen van duurzaamheidsrisico's in de selectie en/of allocatie van emittenten in de portefeuille.

-

Renterisico

Evoluerende rentevoeten, met name ten gevolge van inflatie, kunnen aanleiding geven tot het risico op verlies en een vermindering van de netto-inventariswaarde van het fonds.

-

Liquiditeitsrisico

Wanneer een portefeuillepositie niet tegen een beperkte kostprijs en binnen een voldoende korte termijn kan worden verkocht, geliquideerd of gesloten, kan het fonds mogelijk niet te allen tijde voldoen aan zijn verplichtingen om de aandelen van beleggers op hun verzoek terug te kopen.

-

Risico van kapitaalverlies

Beleggers worden erop gewezen dat het kapitaal dat zij beleggen niet gegarandeerd is en dat zij derhalve mogelijk niet hun volledige inleg zullen terugkrijgen. Ze kunnen dus verlies lijden.

Overige risico's

-

Instandhoudingsrisico

Het faillissement, de nalatigheid of frauduleuze handelingen van een bewaarder of een onderbewaarnemer kunnen leiden tot het verlies van activa. Dit risico wordt beperkt door de wettelijke verplichtingen van de bewaarders.

-

Tegenpartijrisico

Wanneer het fonds OTC-transacties verricht (d.w.z. met betrekking tot instrumenten die niet op de markten zijn genoteerd), staat het bloot aan het risico dat de tegenpartij bij de transactie in gebreke blijft.

-

Valutarisico

Fondsen kunnen posities aanhouden in een andere valuta dan de waarderingsvaluta. Veranderingen in de wisselkoers van deze valuta kunnen een negatief effect hebben op de waarde van de activa in de portefeuille.

-

Leveringsrisico

Bij liquidatie van activa die het voorwerp zijn van een transactie met een tegenpartij, is het mogelijk dat deze laatste, hoewel hij daartoe contractueel verplicht is, operationeel niet in staat is de activa snel genoeg terug te geven waardoor het fonds de verkoop van deze instrumenten op de markt kan nakomen.

-

Risico opkomende markten

Deze markten worden gekenmerkt door een grotere volatiliteit en een geringere liquiditeit als gevolg van juridische, politieke en structurele aangelegenheden. Op de groeilanden kunnen de markten heviger schommelen dan op de markten van de "ontwikkelde markten", waardoor de netto-inventariswaarde fors kan dalen indien de bewegingen nefast zijn voor de posities die werden ingenomen.

-

Aandelenrisico

Sommige fondsen kunnen blootgesteld zijn aan het aandelenmarktrisico via directe beleggingen (via overdraagbare effecten en/of afgeleide producten), d.w.z. onderworpen aan de positieve of negatieve evolutie van de aandelenbeurzen. Deze bewegingen kunnen enorm zijn en worden voornamelijk ingegeven door verwachtingen over de macro-economie en de bedrijfsresultaten, speculatie en irrationele factoren (met inbegrip van trends, opinies of geruchten).

-

Juridisch risico

Geschillen van allerlei aard kunnen zich voordoen met een tegenpartij of een derde partij. De Beheervennootschap tracht deze risico's te verminderen door controles en procedures in gebruik te nemen.

-

Operationeel risico

Het operationele risico omvat de risico's van directe of indirecte verliezen die verband houden met een aantal factoren (bijv. menselijke fouten, fraude en kwaadwillige handelingen, storingen van informatiesystemen en externe gebeurtenissen, enz.) De Beheervennootschap tracht dit risico te verminderen door controles en procedures in gebruik te nemen.

-

Risico van belangenverstrengeling

De keuze van een tegenpartij op basis van andere redenen dan het uitsluitende belang van het fonds en/of een ongelijke behandeling bij het beheer van soortgelijke portefeuilles kan leiden tot belangenconflicten.

-

Risico van converteerbare obligaties

CoCo's – of voorwaardelijke achtergestelde kapitaaleffecten – zijn instrumenten die door bankinstellingen worden uitgegeven om hun kapitaalbuffers te verhogen teneinde te voldoen aan nieuwe bankregelgeving die hen verplicht hun kapitaalmarges te verhogen. Deze instrumenten houden specifieke risico's in die verband houden met hun financiële structuur. Wanneer een drempel wordt bereikt, worden de effecten in aandelen omgezet. Coupons kunnen naar goeddunken van de emittent worden geannuleerd. Met goedkeuring van de bevoegde toezichthouder kunnen CoCo's op een bepaalde datum worden afgelost en mogen zij niet worden terugbetaald.

-

Duurzaamheidsrisico

Het duurzaamheidsrisico verwijst naar een gebeurtenis of situatie op ecologisch, sociaal of governancevlak die een invloed kan hebben op de prestaties en/of de reputatie van de emittenten in de portefeuille. Het kan eigen zijn aan de emittent, in lijn met zijn activiteiten en praktijken, maar kan ook te wijten zijn aan externe factoren.

Risico - en opbrengstindicatoren 30-9-24

- Sharpe Ratio

-

-0.88

- Tracking error

-

0.80 %

- Volatiliteit

-

6.27 %

- Gemiddelde rating

-

A-

- Gemiddelde spreiding

-

51.29

- Netto High Yield blootstelling

-

1.31 %

- Modified Duration to Worst

-

6.57

- Credit Sensitivity

-

5.72

- Aantal emissies

-

453

- Aantal zenders

-

185

- Netto investment grade blootstelling

-

96.66 %

- Yield to Worst

-

4.13

This is the portfolio partial view

Labels

ISR

ISR

-

80%

Minimale duurzame investeringsgraad -

10%

Minimale duurzame investeringsgraad op milieugebied -

0%

Minimale duurzame investeringsgraad op sociaal gebied

Eigenschappen van het fonds

- Naam van het fonds

- Candriam Sustainable Bond Euro

- Benchmark

- iBoxx EUR Overall (Total Return)

- Information ratio

- R - Cap

- Naam BEVEK

- Candriam Sustainable

- Valuta

- EUR

- Juridische vorm

- Compartiment van een SICAV naar Luxemburgs recht

- Type fonds

- UCITS

- SFDR-categorie

- Artikel 9

- Oprichtingsdatum

- Closing date

- Het fonds heeft geen eindvervaldag

- Domicilieland

- Luxembourg

- Eerste NIW-datum

- 17-5-16

- Bloomberg ticker

- CSBERCE LX Equity

- Morningstar ticker

- F00000X9U1

- Beheervennootschap met maatschappelijke zetel in Luxemburg

- CANDRIAM, beheervennootschap met maatschappelijke zetel in Luxemburg.

- Depothoudende Bank

- CACEIS Bank, Luxembourg Branch

- Transfer agent

- CACEIS Bank, Luxembourg Branch

- Aanbevolen beleggingshorizon

- 3 jaren

- Anti Dilution system

- ja

- ISIN

- LU1313770023

- Toestemming voor marketing

- België; Frankrijk; Italië; Luxemburg; Nederland; Spanje; Zwitserland

Swing pricing" is een mechanisme waarbij de netto inventariswaarde naar boven (of naar beneden) wordt bijgesteld als de verandering in verplichtingen positief (of negatief) is, om voor de bestaande beleggers de kosten te beperken die verbonden zijn aan de herstructurering van de portefeuille naar aanleiding van inschrijvings-/terugkoopbewegingen in het fonds. Op waarderingsdagen waarop het verschil tussen het bedrag van de inschrijvingen en het bedrag van de terugkopen van een compartiment (d.w.z. de netto transacties) een vooraf door de Raad van Bestuur vastgestelde drempel overschrijdt, heeft de Raad van Bestuur het recht om:

- de netto-inventariswaarde te waarderen door aan de activa een forfaitair percentage aan vergoedingen te voegen (in het geval van netto inschrijvingen), of af te trekken (in het geval van netto terugkopen), dat overeenstemt met de marktpraktijk en de kosten en/of de liquiditeitsvoorwaarden bij de aankoop of verkoop van effecten;

- de effectenportefeuille te waarderen op basis van bied- of laatprijzen;

- de netto-inventariswaarde te waarderen door "spreads" vast te stellen dat representatief is voor de betrokken markt;

- het verwateringsmechanisme mag niet meer bedragen dan 2% van de netto-inventariswaarde, behalve in uitzonderlijke omstandigheden, zoals in geval van een sterke daling van de liquiditeit, die dan voor het betrokken compartiment in het (half)jaarverslag van de BEVEK gedetailleerd zal worden beschreven.

Belastingen, vergoedingen en commissies

- Beheerkosten (max)

- 0.40 %

- Intekening

- 3.50 %

- Terugkoop

- 0.00 %

- Datum Lopende kosten

- Lopende kosten

- 0.57 %

Orders

- NIW datum

- D

- NIW berekeningsdag

- D+1

- Waarderingsfrequentie

- dagelijks

- Cut-off intekening

- D 12:00

- Cut-off terugkoop

- D 12:00

Juridische documenten - R Cap

Alle juridische documenten downloadenESG-documenten

Download alle ESG documentenDocumenten voor aandeelhouders

Alle documenten voor aandeelhouders downloadenJaarlijks en halfjaarlijks verslagen

Alle verslagen downloadenReportings en fondscommentaar

Download alle reportingsAwards

Andere belangrijke informatie

Dit document is een publicitaire mededeling. Raadpleeg het prospectus en het document met essentiële beleggersinformatie van het fonds vooraleer u een beleggingsbeslissing neemt. Deze publicitaire mededeling wordt louter ter informatie verstrekt, vormt geen aanbod tot aan- of verkoop van financiële instrumenten, houdt geen beleggingsadvies in en bevestigt geen transactie, tenzij dit uitdrukkelijk werd overeengekomen. Hoewel Candriam de gebruikte gegevens en bronnen met veel zorg selecteert, kunnen fouten of weglatingen niet a priori worden uitgesloten. Candriam kan niet aansprakelijk worden gesteld voor enig direct - of indirect verlies als gevolg van het gebruik van dit document. De intellectuele eigendomsrechten van Candriam dienen te allen tijde worden nageleefd, de inhoud van deze publicitaire mededeling mag niet worden gereproduceerd zonder voorafgaande schriftelijke goedkeuring.

Waarschuwing: in het verleden behaalde resultaten, simulaties van in het verleden behaalde resultaten of voorspellingen van toekomstige resultaten van een bepaald financieel instrument, een financiële index of een beleggingsdiens of - strategie bieden geen garantie voor toekomstige resultaten. Brutoresultaten kunnen beïnvloed worden door provisies, kosten en andere lasten. Resultaten uitgedrukt in een andere valuta dan die van de lidstaat waarin de belegger woonachtig is, kunnen onderhevig zijn aan valutaschommelingen waardoor het rendement hoger of lager kan uitvallen. Indien in deze publicitaire mededeling wordt verwezen naar een bepaalde fiscale behandeling, hangt dergelijke informatie af van de individuele situatie van elke belegger en kan zij aan wijzigingen onderhevig zijn.

Wat betreft geldmarktfondsen dient de investeerder er zich van bewust te zijn dat een belegging in een geldmarktfonds verschillend is van een belegging in deposito's en dat het oorspronkelijke geïnvesteerde kapitaal in de belegging kan fluctueren. Het fonds doet geen beroep op externe ondersteuning om zijn liquiditeit te garanderen of zijn netto-inventariswaarde per deelbewijs of aandeel te stabiliseren. Het risico van verlies van het oorspronkelijke geïnvesteerde kapitaal wordt gedragen door de investeerder.

Candriam raadt beleggers aan om het document essentiële beleggersinformatie, het prospectus en alle overige relevante informatie met inbegrip van de netto inventariswaarde te raadplegen op de Candriam website https://www.candriam.com alvorens te beleggen in een Candriam fonds. De rechten van investeerders en klachtenprocedures zijn beschikbaar op op volgend webadres: https://www.candriam.com/en/professional/legal-information/regulatory-information/ .

Deze informatie is beschikbaar in het Engels of in een taal van het land waar het fonds verhandeld mag worden. Candriam kan conform de geldende wet - en regelgeving ten alle tijde beslissen om de verhandeling van aandelen of deelbewijzen van een bepaald fonds stop te zetten.

Informatie over aspecten inzake duurzaamheid: de informatie over duurzaamheidsgerelateerde aspecten in deze mededeling is beschikbaar op de volgende Candriam-webpagina: https://www.candriam.com/nl/professional/sfdr/. Bij de beslissing om in het gepromote product te beleggen, moet rekening worden gehouden met alle kenmerken of doelstellingen van het gepromote product zoals beschreven in het prospectus of in de informatie die in overeenstemming met de toepasselijke wetgeving aan beleggers moet worden bekendgemaakt.

ESG Assessment

Dit fonds heeft een duurzame beleggingsdoelstelling. Het belegt in economische activiteiten die bijdragen tot een milieu- en/of sociale doelstelling. Om dit doel te bereiken, maakt het beheerteam discretionaire beleggingskeuzes op basis van een economisch/financieel analyseproces en een interne analyse van criteria op het gebied van ecologie, sociaal welzijn en governance (ESG).

a. ESG selection criteria:

For corporates, the internal analysis of ESG criteria consists in selecting the issuers:

• that are the best positioned to meet the challenges of sustainable development;

• that comply with the principles of the United Nations Global Compact (i.e. human rights, labour law, the environment, anti-corruption), and which are therefore less exposed to the risks associated with these themes; and

• that are not engaged in controversial activities such as armament (securities of a company whose activity consists of manufacturing, the use or possession of anti-personnel mines, cluster bombs and/or depleted uranium weapons), tobacco, thermal coal.

For sovereign issuers, the internal analysis of ESG criteria consists in selecting:

• Countries that perform best across our four categories of sustainable development criteria: Human Capital, Natural Capital, Social Capital and Economic Capital;

• Countries that are not part of our highly Oppressive Regimes or dictatorships, based on the Freedom House Freedom in the World Index and the World Bank Voice & Accountability Index.

b. Selection methodology:

The companies selected by the management company are subject to a dual analysis:

• Analysis of their activity to assess their alignment with the major challenges of sustainable development. For example, regarding the transition to a circular economy, the management company will consider a company producing recycled steel to be more sustainable than a company producing steel exclusively from iron ore; and

• Analysis of how the company manages players interacting with the company: its employees, its customers, its shareholders, its suppliers and the environment. Here too, the management company will favour companies that adopt the most sustainable practices given their sector. For example, with regard to relations with its clients, the management company will favour pharmaceutical companies with balanced pricing practices and commercial policies. Similarly, with regard to relations with their employees, the management company attaches great importance to the fight against discrimination and compliance with social standards.

Our sovereign investible universe consists of those countries which perform best across our four categories of sustainable development criteria:

• Natural Capital: stock of naturel resources managed by the country;

• Social Capital: trust, norms and institutions which people can rely on to solve common problems and create social cohesion;

• Human Capital: human productivity to which the country participates through education and other initiatives;

• Economic Capital: assessing the level of economic activity viability.

c. A team of ESG analysts is responsible for assessing the selection criteria:

The analysis and selection of sustainable investments is carried out by a dedicated team of ESG analysts within Candriam. This team is made up of specialists whose mission is to analyse the exposure of companies and governments to the risks and opportunities associated with sustainable development.

Selection criteria are expected to evolve over time, based on advances in ESG research and changes in company practices.