Las elecciones suelen generar incertidumbre en los mercados

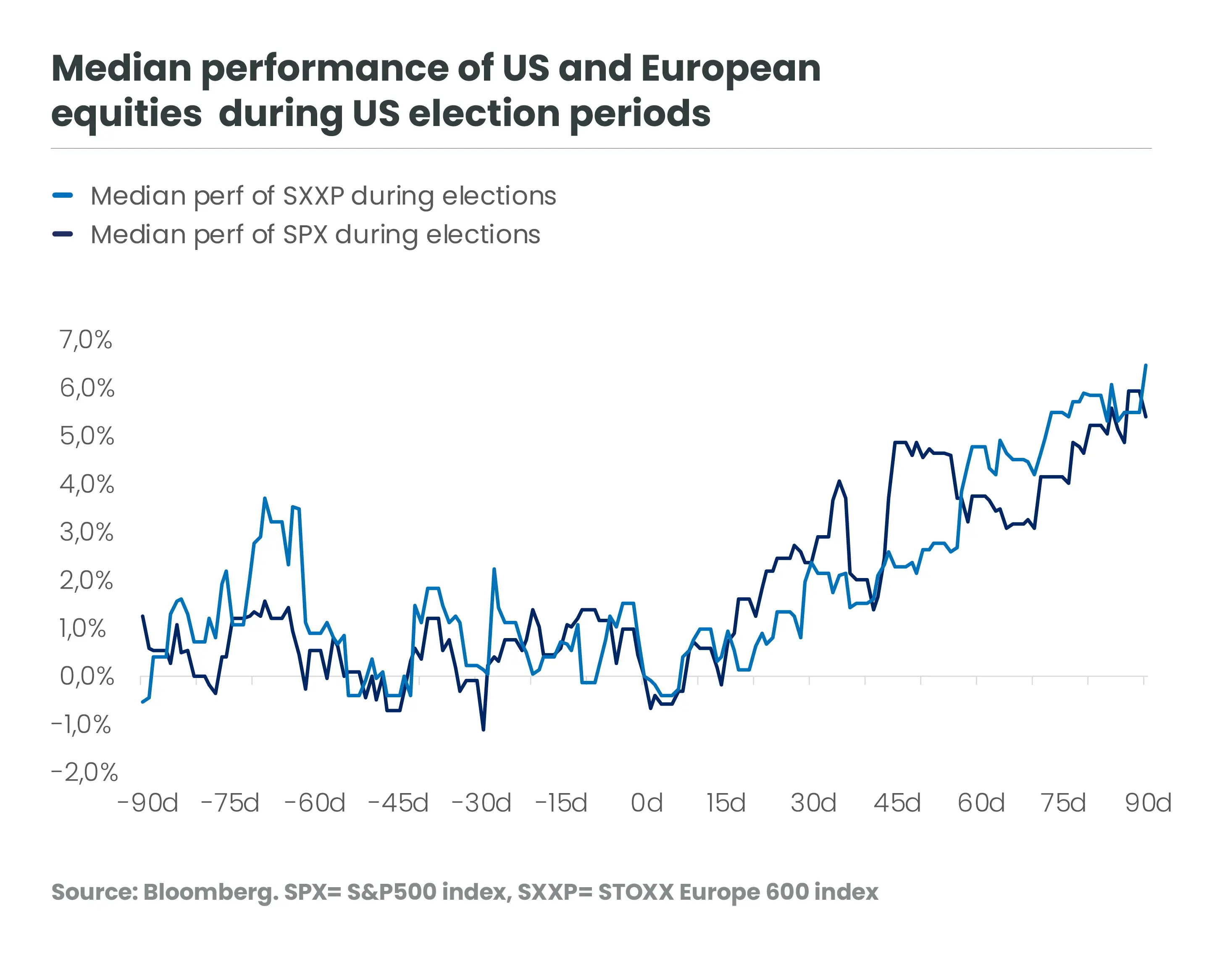

Se están publicando numerosas estadísticas sobre el comportamiento de los mercados financieros en vísperas de las elecciones estadounidenses. Las elecciones presidenciales estadounidenses no se celebran con la frecuencia suficiente para generar datos estadísticamente significativos, pero en general observamos un aumento de la volatilidad a partir del verano que precede a la fecha de las elecciones, con mercados en rango. Tras las elecciones, la incertidumbre suele remitir, y las promesas del futuro nuevo presidente pueden generar un rally de fin de año.

De momento, el año 2024 no es una excepción. La incertidumbre sobre el nombre del próximo presidente de Estados Unidos es máxima desde la designación de Kamala Harris como candidata demócrata. En una sociedad cada vez más polarizada, los votantes estadounidenses tendrán que decidir entre programas con consecuencias económicas y políticas potencialmente diametralmente opuestas. Por lo tanto, ¿debemos tomar posiciones fuertes en nuestras carteras, o permanecer alineados con los fundamentales mientras nos protegemos frente a escenarios extremos?

Las rentabilidades pasadas, las simulaciones de rentabilidades pasadas y las previsiones de rentabilidades futuras de un instrumento financiero, índice financiero, estrategia de inversión o servicio no son indicadores fiables de rentabilidades futuras y no están garantizadas.

La actuación de la Fed y los anuncios de China son actualmente más decisivos que las elecciones.

La decisión del Banco de la Reserva Federal de recortar 50 puntos básicos su principal tipo de interés en septiembre reavivó el impulso alcista de todos los activos de riesgo. Este primer recorte brusco de los tipos reduce el riesgo de recesión en Estados Unidos. Está contribuyendo a tranquilizar a los inversores, ya que el banco central estadounidense considera que la inflación ha dejado de ser un riesgo, y la Fed sitúa ahora el crecimiento y el empleo en el centro de sus preocupaciones.

A su vez, las autoridades chinas han lanzado un paquete coordinado de estímulo monetario y fiscal, acompañado de la recapitalización de los seis principales bancos comerciales, así como de medidas de apoyo directo a los mercados inmobiliario y de renta variable. El jueves pasado, la reunión mensual del Politburó (comité ejecutivo del partido comunista en China), dedicada excepcionalmente a la emergencia económica, envió una fuerte señal positiva a los inversores. También se espera con impaciencia la próxima reunión del BCE en octubre, tras los últimos datos económicos decepcionantes de la zona euro.

Estas medidas proactivas de los bancos centrales comprometidos en un nuevo ciclo de relajación monetaria ofrecen la perspectiva de una combinación crecimiento/inflación más favorable. La semana pasada, impulsaron los índices bursátiles a nuevos máximos (el S&P 500 alcanzó un máximo histórico[1], mientras que el índice bursátil chino ganó más de un 20% en septiembre[2] y recuperó su nivel de principios de 2023). Los tipos a largo plazo europeos y estadounidenses se mantuvieron muy estables, lo que facilitó la subida de las valoraciones de los mercados de renta variable.

Por supuesto, no todos los riesgos han desaparecido. La campaña electoral estadounidense se intensificará en las próximas semanas, y las medidas de estímulo chinas no resolverán los problemas estructurales. No obstante, en nuestras carteras equilibradas hemos aumentado temporalmente nuestra exposición a la renta variable china y emergente. Actualmente sobreponderamos la renta variable, al tiempo que mantenemos una duración larga en renta fija europea. Por el momento, hemos optado por alinearnos con la mejora de los fundamentales, por lo que debemos considerar la protección necesaria para hacer frente al impacto económico y político del resultado de las elecciones presidenciales estadounidenses.

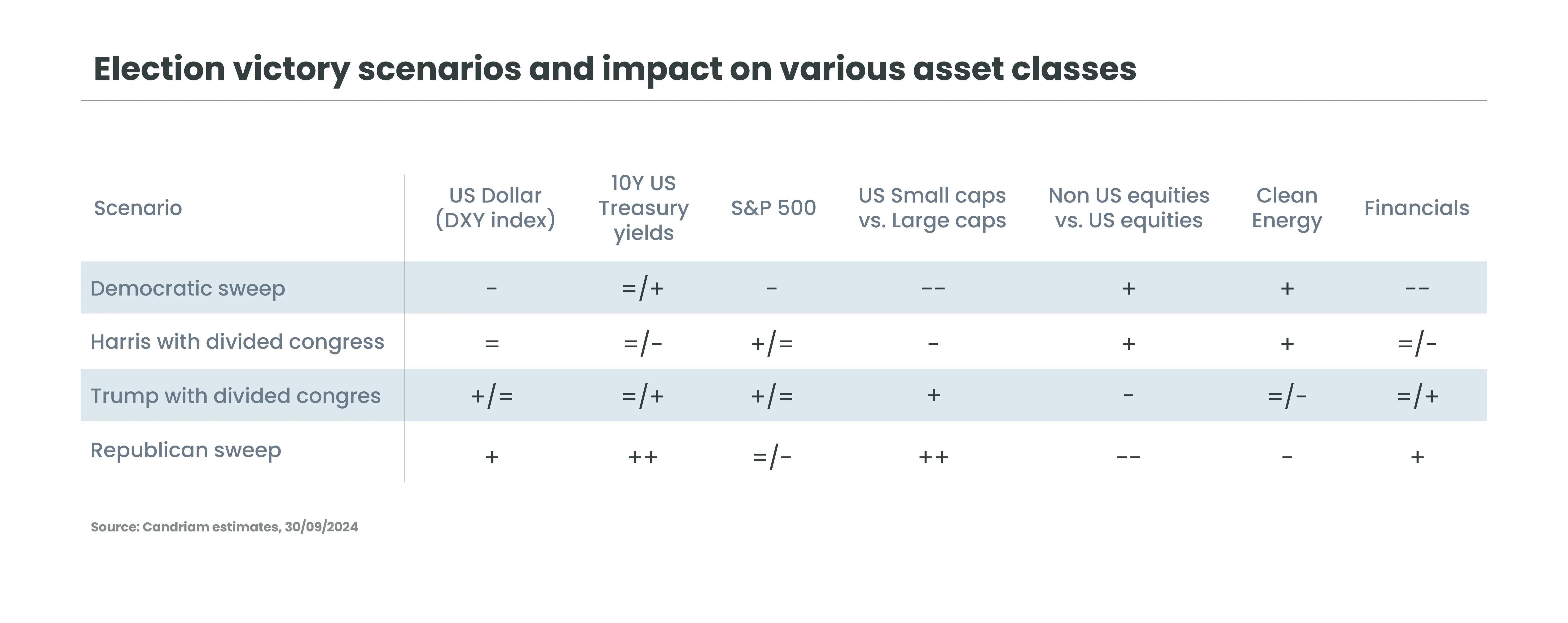

Los distintos escenarios previstos para después de las elecciones estadounidenses dependen tanto del color del partido ganador como de la composición del Congreso. Los escenarios más extremos, que evocan una victoria total demócrata o republicana de la presidencia y el Congreso ("barrer"), parecen ahora menos probables que los de un gobierno dividido, con al menos una de las cámaras controlada por el otro partido.

¿Cuáles son los temas clave de la campaña electoral estadounidense? Estos giran en torno a la política de inmigración, los aranceles, la política fiscal y la regulación (medio ambiente, IA, etc.), todos ellos temas de división entre demócratas y republicanos.

Una victoria republicana: un escenario más o menos perturbador en comparación con nuestras expectativas actuales

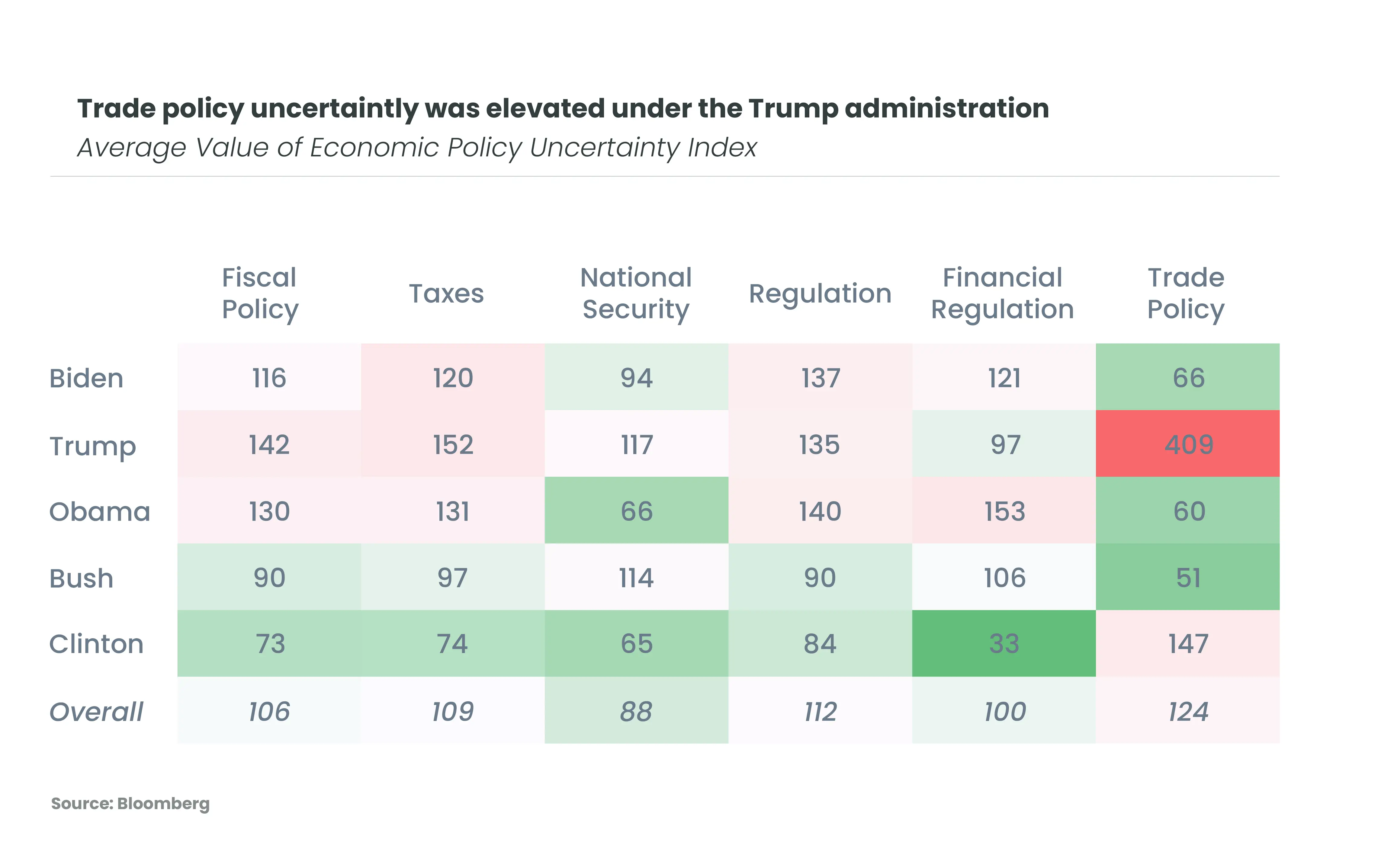

Una presidencia y un Congreso republicanos (barrer) sería el escenario más perturbador en relación con nuestro escenario y posicionamiento actuales. En particular, los planes para endurecer las restricciones a la inmigración y la amenaza de aranceles más elevados (se mencionó un 10% sobre todas las importaciones y un 60% sobre China) son doblemente inflacionistas y, por tanto, alcistas para los tipos estadounidenses y el dólar. Este escenario es negativo para el crecimiento de los países afectados por restricciones a la importación y, por tanto, se considera desfavorable para el resto del mundo. ¿Deberíamos mantener nuestra sobreponderación en la renta variable estadounidense? La introducción de aranceles penaliza no sólo a los socios comerciales estadounidenses, sino también a determinadas empresas estadounidenses cuyos márgenes absorberían parte del aumento de los costes de compra. Por otra parte, la prórroga de la "Tax Cuts and Jobs Act" y, por tanto, de un tipo impositivo del 21%, se considera positiva para las empresas estadounidenses y, en particular, para el segmento doméstico (pequeñas y medianas capitalizaciones). En resumen, una plena aplicación de los programas republicanos sería negativa para el crecimiento estadounidense y mundial, y pondría a la Reserva Federal en una posición difícil, ya que se enfrentaría de nuevo a una inflación creciente. Con tipos de interés más altos y revisiones a la baja del crecimiento económico, este escenario extremo y relativamente improbable no parece bueno ni para la renta variable ni para la renta fija. Sin embargo, probablemente penalizaría aún más al resto del mundo.

Una presidencia republicana y un Congreso dividido representarían una vía intermedia con un crecimiento más o menos sin cambios respecto a nuestro escenario actual, pero tipos a largo plazo más altos y una política monetaria menos acomodaticia bajo la presión de una inflación reavivada. Sin embargo, en caso de un Congreso dividido, el comercio internacional debería volver a ser el patio de recreo favorito del presidente Trump. Esto sería probablemente más positivo para la renta variable estadounidense que para la del resto del mundo, apoyada por la prórroga de los recortes fiscales. En este escenario de victoria republicana, que podría impulsar instantáneamente las expectativas de inflación, una forma de posicionar la cartera es mantener una relativa cautela sobre la duración en EE.UU. tras la fuerte caída de los tipos largos en EE.UU. el pasado verano, y comprar bonos estadounidenses ligados a la inflación. Si esto ocurriera, también deberíamos revisar nuestra sobreexposición a los activos emergentes y nuestras posiciones en Europa.

Desde un punto de vista sectorial, el punto número cuatro de la agenda republicana reclama: "¡Hacer de Estados Unidos el productor de energía dominante en el mundo, con diferencia!". El medio ambiente es un punto de divergencia entre los dos programas. El aumento de la producción de petróleo y gas en EE.UU. ( ) pone en peligro los precios. Del mismo modo, la reconsideración de las inversiones vinculadas a la Ley de Reducción de la Inflación podría penalizar a los vehículos eléctricos y a los productores de energías limpias.

Una victoria demócrata sería una continuación, con riesgo de cola en caso de que se impugne el resultado electoral.

El escenario de una victoria de Kamala Harris con un Congreso dividido debería deparar menos sorpresas para el inversor. Las políticas relacionadas con la inmigración y el comercio internacional deben estar en consonancia con la administración actual. En este sentido, este escenario parece más favorable para el resto del mundo. Sin embargo, desde un punto de vista nacional, estas elecciones giran en torno a los impuestos. Algunas de las medidas de la agenda demócrata podrían ser perjudiciales para la renta variable estadounidense: el fin de la Tax Cuts and Jobs Act, con el aumento del tipo del impuesto de sociedades del 21% al 28%, y un aumento del impuesto sobre la recompra de acciones. Las medidas presentadas por Kamala Harris están diseñadas para apoyar a las clases media y trabajadora. Entre ellas figuran la ampliación prevista de los recortes fiscales para las rentas inferiores a 400.000 dólares, una prórroga de la desgravación por hijos y ayudas a los compradores de su primera vivienda.

Este escenario (presidente demócrata con un Congreso dividido) se aproxima bastante a nuestro escenario central actual: desaceleración prevista del crecimiento económico y la inflación, con una continuación de la relajación monetaria prevista por la Fed. Este escenario de "aterrizaje suave" está más equilibrado entre EE.UU. y el resto del mundo, es moderadamente constructivo para todos los activos de riesgo y depende de la resistencia de la actividad económica. En materia de medio ambiente, aún se desconocen las medidas concretas, pero se considera que una victoria demócrata es intrínsecamente más favorable a las energías verdes.

Una victoria demócrata completa, por otra parte, presenta un riesgo fiscal para las empresas estadounidenses y sería tomado negativamente por el mercado estadounidense, en particular para las empresas nacionales (las pequeñas y medianas capitalizaciones se verían más afectadas).

Queda un escenario más: La de una ajustada victoria presidencial demócrata sin mayoría en el Congreso, contestada por Donald Trump y sus partidarios. Este riesgo de inestabilidad política y social, incluso temporal, sería el más negativo para los mercados financieros, con un fuerte aumento de la volatilidad. En este caso, la protección con opciones sería la mejor manera de proteger la cartera hasta que se restablezcan la estabilidad y el gobierno.

Escenarios de victoria electoral e impacto en las distintas clases de activos

Fuente: Estimaciones de Candriam, 30/09/2024

[1] Fuente Bloomberg, 26/09/2024

[2] Fuente: Bloomberg, índice MSCI China, a 30/09/2024