Der MSCI World (Index der Industrieländer) erreichte Mitte Juli sein Allzeithoch, nachdem er seit seinem Tiefstand Ende Oktober 2023 fast ununterbrochen um 33 % gestiegen war. Erst eine Korrektur von rund 5 % im April 2024 ermöglichte es einigen aufmerksamen Anlegern, auf den Zug aufzuspringen, wenn sie dies seit dem letzten Quartal des vergangenen Jahres nicht mehr getan hatten. Können wir nach einer solchen Entwicklung den Sommermonaten beruhigt entgegensehen? Die Finanzmärkte haben zwar die verschiedenen Hindernisse, die sich ihnen in den Weg stellten, sehr schnell aus dem Weg geräumt, aber welches Ereignis könnte ihnen schließlich einen Strich durch die Rechnung machen?

Ein immer selektiverer Anstieg der Kapitalmärkte

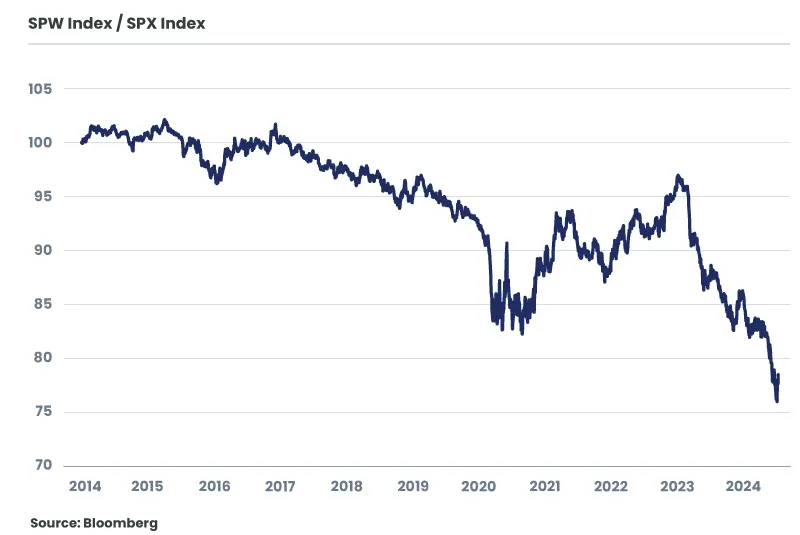

Der Zuwachs risikoreicher Anlagen war seit dem letzten Quartal des vergangenen Jahres bei Aktien, Anleihen („Spreads“ haben sich stark verengt) und Rohstoffen (+33% bei Gold, +18% bei Kupfer) weit verbreitet ... Selektivität ist jedoch seit dem zweiten Quartal 2024 die Devise, nach einer anfänglichen Phase mit etwas undifferenzierteren Anstiegen. Der US-Markt hat wieder einmal seine Führung um eine Handvoll Aktien ausgebaut - die fünf größten Marktkapitalisierungen machen jetzt ein Viertel des S&P 500 Index aus und haben den größten Teil der Gewinne seit Jahresbeginn beigesteuert. Der US Equal Weight Index folgte nicht genau der gleichen Entwicklung und erreichte seinen Höchststand am 28. März 2024. Auch die anderen großen Regionen haben keine neuen Rekorde aufgestellt - der europäische Markt (Eurostoxx 50-Index) bewegt sich seit demselben Datum horizontal, und der Aktienindex der Schwellenländer liegt immer noch mehr als 20 % unter seinem Stand vom Februar 2021... Nur der japanische Markt entwickelt sich in Landeswährung genauso gut wie der S&P500 (+35 % seit dem 1. November 2023), allerdings auf Kosten einer Abwertung des Yen gegenüber dem Dollar um mehr als 10 % seit Jahresbeginn.

Auf diese Weise sind die Trends auf den Finanzmärkten weiterhin eng mit den fundamentalen Trends verbunden. Der Aufschwung Ende 2023/Anfang 2024 war mit der starken Aufwärtskorrektur des US-Wachstums verbunden, während sich die Disinflation im erwarteten Tempo fortsetzte. Diese Dynamik wurde durch das erwartete starke Wachstum der Unternehmen verstärkt, die direkt von den KI-Investitionen profitieren. Seit dem zweiten Quartal führte die Abschwächung des US-Wachstums zu einer deutlichen Abkopplung zwischen dem amerikanischen Aktienindex (Seitwärtsbewegung), während einige "Megacaps" den S&P500 zu neuen Höchstständen führten. Ebenso spiegelten sich die wiederholten Enttäuschungen über das chinesische Wachstum in der chaotischen Entwicklung der Aktienindizes Chinas und der Schwellenländer wider. In Europa hat das Ausbleiben einer überzeugenden wirtschaftlichen Erholung in Deutschland und Frankreich die Aufwärtsdynamik der Aktienindizes bereits im zweiten Quartal 2024 unterbrochen.

Vor welchen Herausforderungen stehen wir in diesem Sommer ?

Die Auswahlmöglichkeiten haben im zweiten Quartal 2024 zugenommen, aber die Finanzmärkte blieben insgesamt relativ widerstandsfähig und haben einige Stresssituationen im April und Juni nach den Europawahlen sehr schnell verdaut. Die Volatilität kehrte somit auf ein niedriges Niveau zurück (V2TX-Index der europäischen Marktvolatilität bei 14).

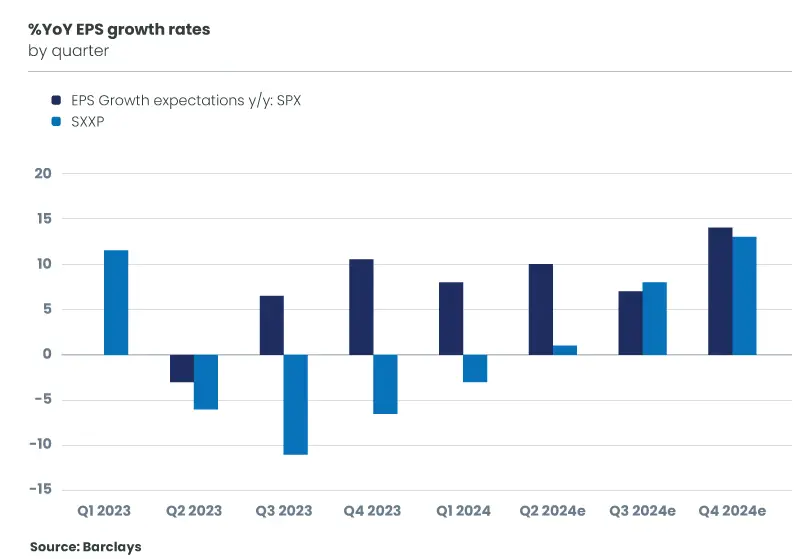

Die nächste Hürde ist die Veröffentlichung der Unternehmenszahlen für das zweite Quartal. In den USA dürfte das Wachstum in diesem Quartal um 10 % höher ausfallen als im Jahr 2023 (gegenüber +7 % im ersten Quartal), was jedoch erreichbar erscheint, da die Prognosen der Unternehmen keinen Anlass zu negativen Korrekturen gegeben haben. Was für den US-Markt auf dem Spiel steht, ist eine mögliche Verbreiterung der Basis für das Gewinnwachstum der Unternehmen. Das Gewinnwachstum der "Magnificent 7" wird sich verlangsamen, während das der 493 anderen Aktien bereits in diesem Quartal steigen wird. Auch für die zweite Jahreshälfte wird die Messlatte etwas höher gelegt: Es wird ein zweistelliges Wachstum der Unternehmensgewinne erwartet, während sich die Konjunktur abschwächen könnte. In Europa sind die Erwartungen bescheidener, hier wird für dieses Quartal ein Wachstum von +1 % erwartet. Auch hier werden die Angaben der Unternehmen für den Rest des Jahres ausschlaggebend sein (es wird ein stärkeres Wachstum im zweiten Halbjahr erwartet). Die Bewertungen lassen im Allgemeinen wenig Spielraum für große Enttäuschungen, und wie im ersten Quartal dürften über oder unter den Erwartungen liegende Ergebnisse zu einer großen Streuung der Performance (nach Aktien und Sektoren) führen.

Die größte Herausforderung ist nach wie vor die "weiche Landung" in den Vereinigten Staaten.

Die zunehmende Wahrscheinlichkeit, dass Donald Trump im November gewählt wird, verringert in gewisser Weise die Unsicherheit für die Anleger, lässt die Finanzmärkte aber in einem Spannungsfeld zwischen einer deutlichen Verlangsamung des Wachstums und einer Verlangsamung der laufenden Inflation verharren... wenn Trumps Politik als eher inflationär und wachstumsfördernd angesehen wird. Dies dürfte die Aufgabe der US-Zentralbank, das richtige Gleichgewicht zu halten, erschweren...

Sind die vier Zinssenkungen, die der allgemeine Trend bis 2025 vorsieht, nicht zu ehrgeizig? Die Entwicklung der Renditekurve wird wahrscheinlich weiterhin von Änderungen der Prognosen für die kurz- und langfristigen Zinssätze beeinflusst werden. Ebenso scheinen Small- und Mid-Caps von einem günstigen "Trump"-Effekt (Konjunkturprogramm, Protektionismus) zu profitieren, aber inwieweit kann dies funktionieren, wenn die Zinsen wieder steigen? Wird der Dollar außerdem steigen, wenn die Fed die Zinsen weniger als erwartet senkt, oder schwächer werden, wie es eine merkantilistische Politik erfordern würde? Werden die Megacaps im Technologiesektor von der Wahl betroffen sein? Einige der größten Namen der Branche sprechen sich eindeutig für den Kandidaten Trump aus, aber Facebook, Apple und Google hatten alle eine Vergangenheit mit Trump in seiner ersten Amtszeit.

Infolgedessen bleiben viele Fragen offen, was in den kommenden Monaten zu Rotation und erhöhter Volatilität führen könnte.

Und für Europa?...

Die Eurozone scheint sich erneut in einer heiklen Lage zu befinden, die durch das schwache chinesische Wachstum, die unsichere politische Lage in Frankreich und die protektionistischen Risiken in den USA belastet wird. Der erwartete sehr langsame Aufschwung der Wirtschaftstätigkeit könnte durch die politischen Entwicklungen in der zweiten Jahreshälfte gefährdet werden, während die Region zu nahe an der Stagnation bleibt.

Großbritannien hingegen scheint eine attraktive Region zu sein, wenn auch mit einer niedrigeren Bewertung. Zum ersten Mal seit dem Brexit heben sich die politischen Entwicklungen positiv von denen in der Eurozone ab. Die wirtschaftlichen Überraschungen waren positiv, und die Bank of England wird im August mit ihrem Zinssenkungszyklus beginnen. Wir sind der Meinung, dass britische Aktien ein attraktives Diversifizierungsprofil bieten, da sie bei den Anlegern zu wenig Beachtung finden.

Das beste Szenario für diesen Sommer ist daher nach wie vor die Fortsetzung der sanften Landung der US-Wirtschaft, vorausgesetzt, die Politik bringt sie nicht zum Entgleisen! Dieses Umfeld würde weiterhin einen Anstieg der Aktienkurse begünstigen, aber wahrscheinlich wieder mit einer Präferenz für die USA.