Die chinesischen Behörden haben begonnen, den Deflationsdruck durch eine Reihe von geld- und fiskalpolitischen Maßnahmen zu bekämpfen und signalisieren damit ihre zunehmende Dringlichkeit, die Wirtschaft zu stabilisieren. Diese Maßnahmen sind zwar ein Schritt in die richtige Richtung, reichen aber nicht aus, um dieses Ziel vollständig zu erreichen. Während China versucht, seinen Immobiliensektor zu stärken und das inländische Wachstum zu fördern, könnten die Wahlen in den USA die Handelsspannungen erneuern, was zu neuen Zöllen und einer Währungsabwertung führen könnte. Infolgedessen wird das Stock-Picking in China immer wichtiger.

Mehr Aufwärtspotenzial für die chinesischen Märkte

Die jüngsten Konjunkturimpulse haben eine rasante Rallye an den chinesischen Aktienmärkten ausgelöst, die zuvor unterdurchschnittlich abgeschnitten hatten und deutlich unterbewertet waren. Trotz eines Anstiegs um 40 % seit dem Tiefpunkt im September[1] besteht noch Spielraum für weitere Kursgewinne, wenn China seine Abwärtsspirale umkehren kann. Mehrere Faktoren unterstützen diesen Optimismus:

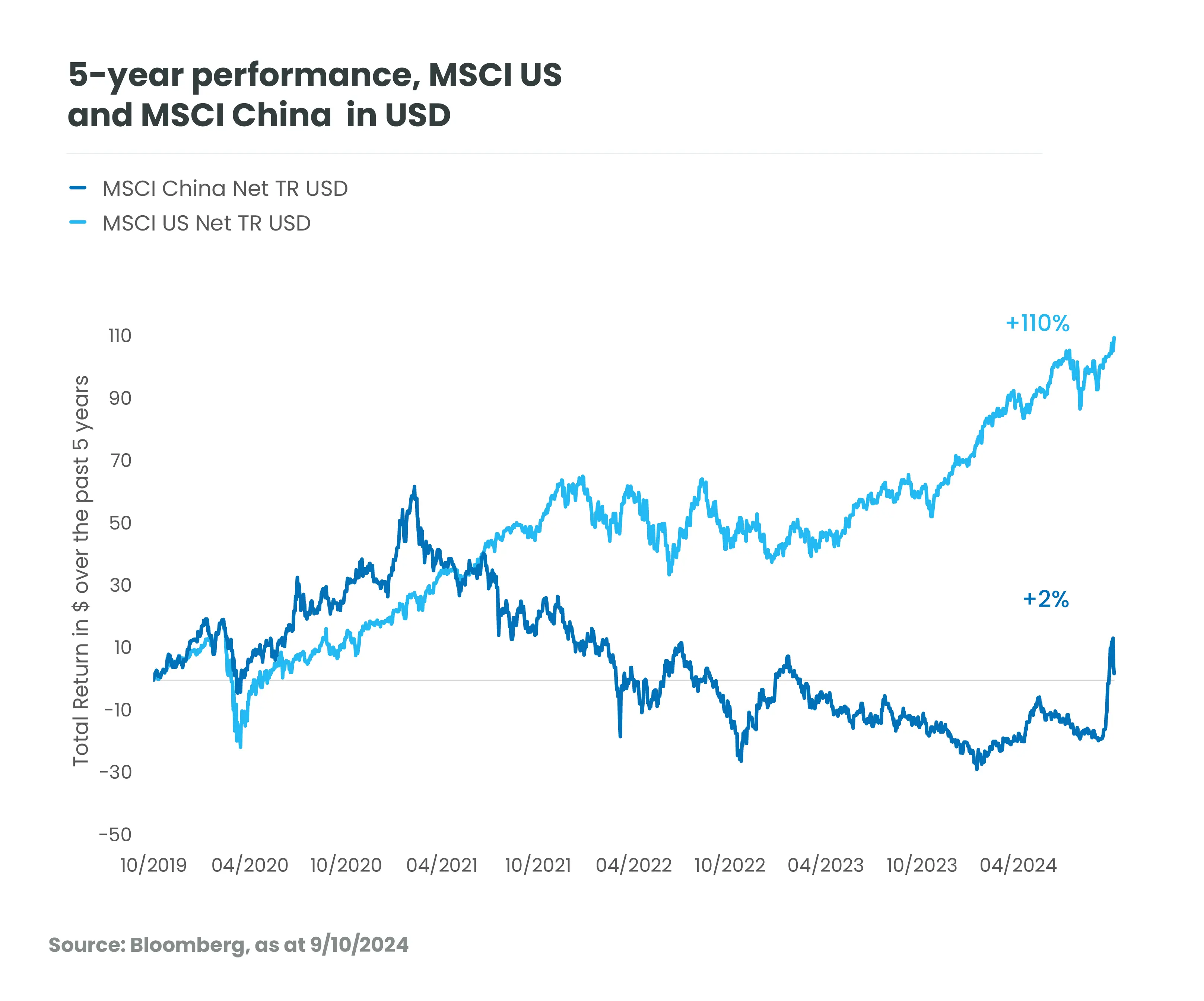

- Chinesische Aktien werden auf im Vergleich zu den US-Märkten[2] gehandelt, was Raum für eine Neubewertung bietet (siehe Grafik).

- In der Vergangenheit hat China von niedrigeren US-Zinssätzen profitiert.

- Der Wiederanstieg auf historische Niveaus ist in erster Linie auf eine Neubewertung des Marktes und nicht auf eine Aufwärtskorrektur der Gewinne zurückzuführen. Obwohl es noch keine konkreten Ertragsverbesserungen gibt (es ist noch zu früh für eine Einschätzung), sind wir der Ansicht, dass die langfristigen Anleger konstruktiver werden und das Vertrauen in eine mögliche strukturelle Wende wächst.

- Die Marktteilnehmer konzentrieren sich zunehmend auf die Möglichkeit tiefgreifenderer Reformen und einer stärkeren Unterstützung durch die Regierung, was die Voraussetzungen für ein nachhaltiges Wirtschaftswachstum und einen weiteren Marktaufschwung schaffen könnte.

Vergangene Wertentwicklungen, Simulationen vergangener Wertentwicklungen und Prognosen künftiger Wertentwicklungen eines Finanzinstruments, eines Finanzindex, einer Anlagestrategie oder einer Dienstleistung sind keine verlässlichen Indikatoren für künftige Wertentwicklungen und werden nicht garantiert.

Effektive Umsetzung und weitere fiskalische Unterstützung sind der Schlüssel für eine anhaltende Rallye

Um die Deflation zu beenden und die langfristige wirtschaftliche Erholung zu unterstützen, ist eine höhere Verschuldung der Zentralregierung erforderlich, die in den nächsten Jahren möglicherweise mehrere Billionen RMB überschreiten könnte. Eine effektive Umsetzung dieser Maßnahmen ist entscheidend. Sie sollten sich auf die Verbraucherausgaben, eine weitere Unterstützung des Immobilienmarktes und Strukturreformen konzentrieren, insbesondere auf jene, die auf eine Verbesserung der Beschäftigungsbedingungen abzielen .

Die bevorstehenden US-Wahlen stellen ein externes Risiko für Chinas wirtschaftlichen Aufschwung dar

Die US-Präsidentschaftswahlen am 5. November werden Auswirkungen auf China haben. Sowohl Demokraten als auch Republikaner erkennen an, wie wichtig es ist, das Handelsdefizit mit China zu verringern und die Abhängigkeit von chinesischen Importen zu reduzieren. Im Jahr 2018 verhängte Trump Zölle in Höhe von 25 % auf einige Waren, die auch unter der Regierung Biden fortgesetzt wurden. Zwar wollen sowohl Trump als auch Harris weiterhin gegen das chinesische Handelsungleichgewicht und die nationale Sicherheit vorgehen, doch unterscheiden sich ihre Ansätze voneinander.

Die Trump-Regierung könnte die Zölle auf chinesische Waren auf bis zu 60 % anheben und möglicherweise auf andere Länder wie Vietnam ausdehnen, obwohl die Durchsetzung solcher Zölle schwierig sein könnte. Dies würde die ohnehin schon schwache, exportorientierte Wirtschaft Chinas weiter unter Druck setzen. Trump wird sich gegenüber China wahrscheinlich aggressiver äußern und handeln als in der Vergangenheit und damit signalisieren, dass der Handelskrieg noch nicht vorbei ist! Dies könnte für chinesische Unternehmen zusätzlichen Gegenwind bedeuten, da die Verfügbarkeit internationaler Finanzierungsmöglichkeiten wahrscheinlich abnehmen würde.

Während die Einführung von Zöllen zu höheren Steuerausgaben auf zentralstaatlicher Ebene führen dürfte, . Infolgedessen gehen wir davon aus, dass die Renditen vonleicht ansteigen werden, auch wenn jede Aufwärtsbewegung wahrscheinlich durch Chinas starke externe Position begrenzt wird.

Eine Harris-Regierung würde wahrscheinlich die derzeitige, vorhersehbare, schrittweise Strategie zum Schutz amerikanischer Interessen beibehalten, anstatt eine umfassende Abkopplung zu beschließen. Obwohl sie wahrscheinlich keine neuen Zölle einführen würde, würde sie weiterhin strategische Sektoren wie Technologie und Halbleiter ins Visier nehmen und Chinas Hightech-Industrie unter Druck setzen .

China hat sich jedoch aktiv auf mögliche Zölle vorbereitet, indem es seine Handelspartnerschaften weg von den USA diversifiziert hat. Der Handel zwischen China und anderen Schwellenländern hat ein Allzeithoch erreicht und verdeutlicht eine deutliche Verlagerung hin zu regionaler Interdependenz. Die Anpassungsfähigkeit chinesischer Unternehmen sollte nicht unterschätzt werden, da viele von ihnen alternative Vertriebskanäle effektiv genutzt und ihre Netzwerke erweitert haben, um sicherzustellen, dass sie ihre Endkunden trotz des äußeren Drucks weiterhin erreichen.

Druck auf den Renminbi

Die fiskalischen Impulse könnten zu einer allmählichen Schwächung des chinesischen Renminbi führen, da eine fiskalische Expansion dieses Ausmaßes wahrscheinlich zu einer erhöhten Inflation führen wird. Die Gesamtauswirkungen auf das chinesische Preisniveau werden davon abhängen, wie sich die Konjunkturmaßnahmen auf die chinesische Wirtschaft insgesamt auswirken. Kurzfristig könnte ein Wahlsieg Trumps zu einer ausgeprägteren Schwäche des Renminbi führen, da die Märkte die Aussicht auf höhere US-Zölle einpreisen.

Ein Wahlsieg von Harris könnte dagegen zu einer allmählichen Verschlechterung des amerikanisch-chinesischen Handels führen und der Währung über einen längeren Zeitraum schaden. Die Renditen lokaler chinesischer Staatsanleihen bleiben im Vergleich zu anderen Anleihemärkten sehr niedrig. Aus diesem Grund dürfte der Markt für chinesische Staatsanleihen bei Investoren, die an globale Schwellenländer-Benchmarks in lokaler Währung gebunden sind, eine beliebte Untergewichtung bleiben. Da es kaum Spielraum für einen weiteren Rückgang der Renditen gibt, halten wir die bevorstehende Erhöhung der Steuerausgaben für einen wahrscheinlichen Katalysator, der die Renditen von ihrem derzeitigen niedrigen Niveau nach oben treibt.

Taiwan, ein heikles Thema in den Beziehungen zwischen den USA und China

Taiwan ist zwar kein Thema bei den US-Wahlen, sollte aber für den neuen Präsidenten ein geopolitisches Anliegen sein. Wenn Trump neue Zölle verhängt und die chinesische Wirtschaft in einer Deflationsspirale bleibt, könnte der Wunsch, die Insel zurückzuerobern, stärker werden. Die Reaktion der US-Regierung wird davon abhängen, wie die Beziehungen zwischen den USA und China sind, wie die amerikanische Führung auf die Probe gestellt wird und wie sich die globale Situation entwickelt.

Fokus auf Stock-Picking

Wer auch immer die US-Wahl gewinnen wird, die Aktienauswahl in China wird zunehmend wichtiger. Der jüngste Aufwärtstrend der Märkte hängt davon ab, dass die jüngsten geldpolitischen und umfangreichen fiskalischen Anreize sowie die Strukturreformen auf den Arbeitsmärkten und im Immobiliensektor weiterverfolgt und wirksam umgesetzt werden. Dies könnte dazu beitragen, die Geschäftsbedingungen für chinesische Unternehmen und Verbraucher zu verbessern.

Darüber hinaus stellt die wirtschaftliche Entkopplung eine große Herausforderung für Chinas Wirtschaftsaussichten dar, bietet aber auch Investitionsmöglichkeiten. Chinas Politik der "neuen produktiven Kräfte" legt den Schwerpunkt auf die Entwicklung strategischer Sektoren wie Technologie, grüne Energie und fortgeschrittene Fertigung als Teil der langfristigen wirtschaftlichen Umstrukturierung des Landes. Da diese Politik darauf abzielt, Selbstversorgung und Innovation zu fördern, ist die Ausrichtung der Investitionen auf diese politischen Entwicklungen entscheidend für die Nutzung von Wachstumschancen. Investoren sollten sich auf Sektoren konzentrieren, die von der Regierung aktiv unterstützt werden.

[1] Quelle: Bloomberg. MSCI China in USD, vom 09/09/2024 bis 07/10/2024. Zum 10.09.2024 betrug die Performance seit diesem Tiefpunkt 27%. Vergangene Wertentwicklungen, Simulationen vergangener Wertentwicklungen und Prognosen künftiger Wertentwicklungen eines Finanzinstruments, eines Finanzindex, einer Anlagestrategie oder einer Dienstleistung sind keine verlässlichen Indikatoren für künftige Wertentwicklungen und werden nicht garantiert.

[2] Quelle: Bloomberg, Performance-Spread zwischen MSCI China und MSCI US in USD, 56% über 3 Jahre und 108% über 5 Jahre, Stand: 09/10/2024. Vergangene Wertentwicklungen, Simulationen vergangener Wertentwicklungen und Prognosen künftiger Wertentwicklungen eines Finanzinstruments, eines Finanzindex, einer Anlagestrategie oder einer Dienstleistung sind keine verlässlichen Indikatoren für künftige Wertentwicklungen und werden nicht garantiert.